Blog

令和8年3月3日 インド10-12月期GDP

令和8年3月1日 米イスラエルがイラン攻撃

令和8年2月28日 ロシア経済疲弊

令和8年2月25日 中国春節の旅行先ロ豪タイが人気

令和8年2月24日 メキシコ10-12月期GDP

令和8年2月23日 米1月雇用統計

令和8年2月21日 フィリピン中銀が利下げ

令和8年2月20日 タイ10-12月期GDP加速

令和8年2月19日 マレーシア10-12月期GDP

令和8年2月18日 タイ10-12月期GDP

令和8年2月15日 中国1月新築住宅価格

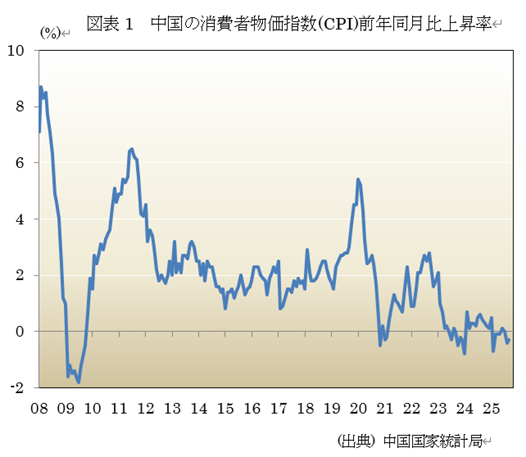

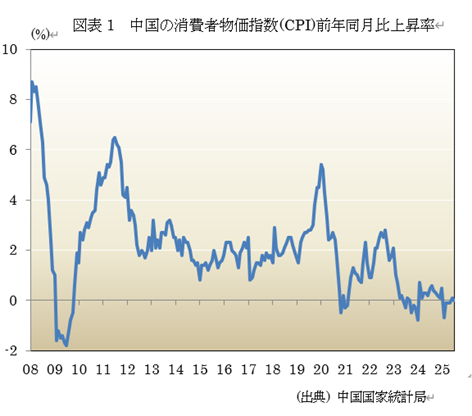

令和8年2月14日 中国1月CPI

令和8年2月12日 フィリピン10-12月期GDP

令和8年2月10日 ロシア2025年GDP減速

令和8年2月8日 メキシコ中銀金利据え置き

令和8年2月7日 インドネシア10-12月期GDP

令和8年2月5日 中国2025年人口減少

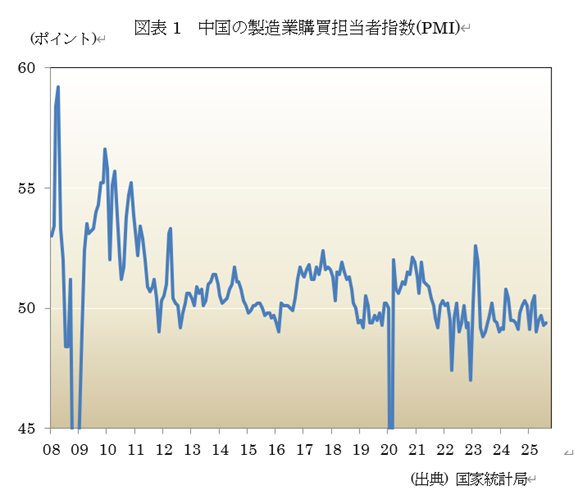

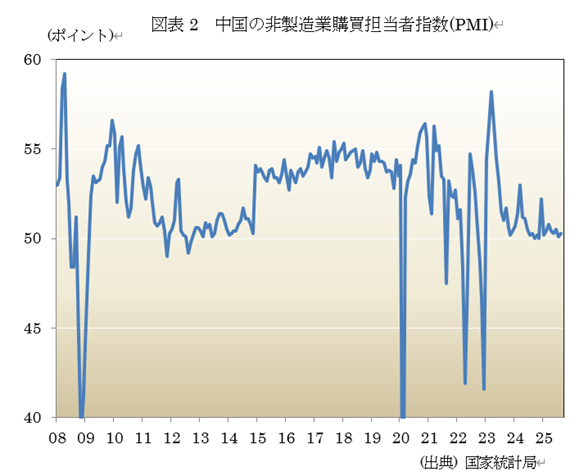

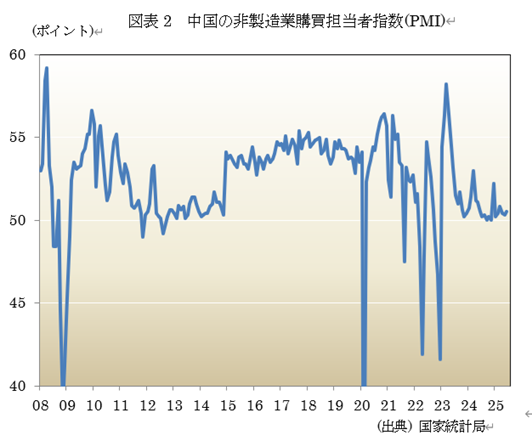

令和8年2月1日 中国1月PMI

令和8年1月31日 IMFが世界経済見通し引き上げ

令和8年1月28日 トルコ中銀利下げ

令和8年1月26日 米がグリーランド領有を主張

令和8年1月24日 中国12月新築住宅価格

令和8年1月22日 中国12月鉱工業生産

令和8年1月21日 中国10-12月期GDPが減速

令和8年1月20日 ロシア原油収入減少

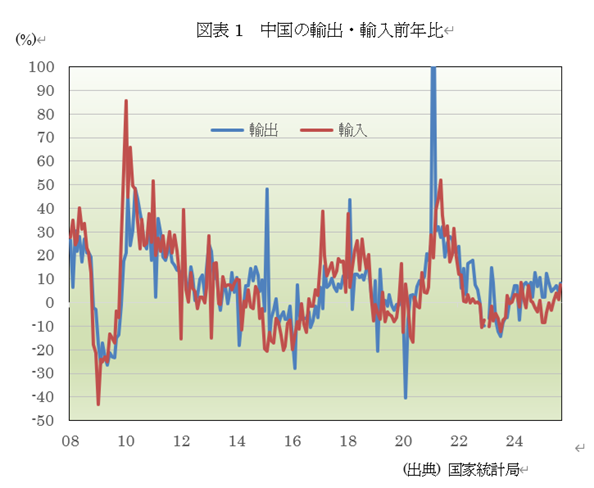

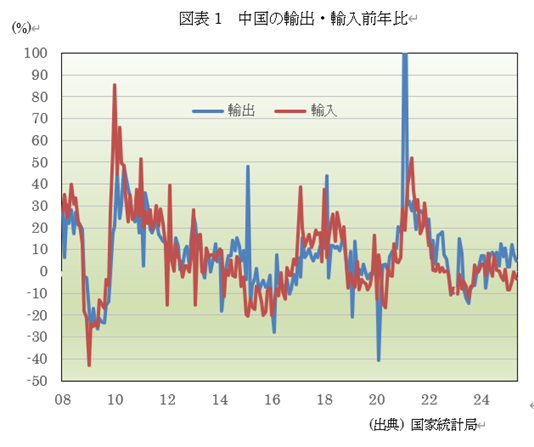

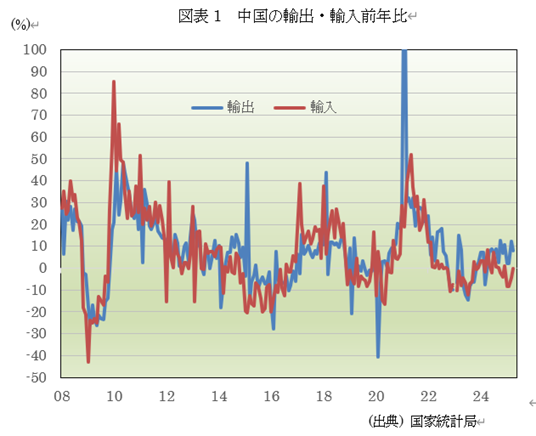

令和8年1月17日 中国12月貿易統計

令和8年1月15日 世界銀行世界経済見通しを上方修正

令和8年1月14日 中国で鼠人間増殖

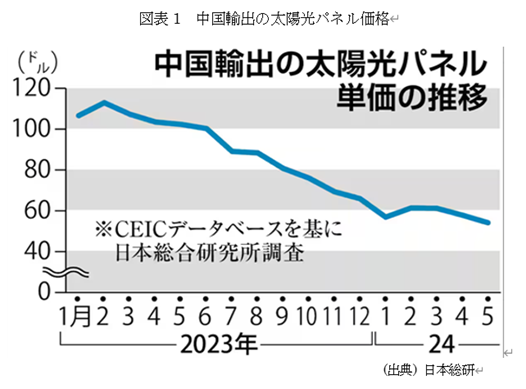

令和8年1月13日 米12月雇用統計

令和7年11月12日 中国10月CPI

令和8年1月10日 タイ中銀利下げ

令和8年1月8日 国連安保理緊急会合

令和8年1月7日 ベトナム7-9月期GDP

令和8年1月6日 米国がベネズエラ大統領を拘束

令和8年1月4日 中国12月PMI

令和8年1月3日 2025年を振り返って(5)ロシア

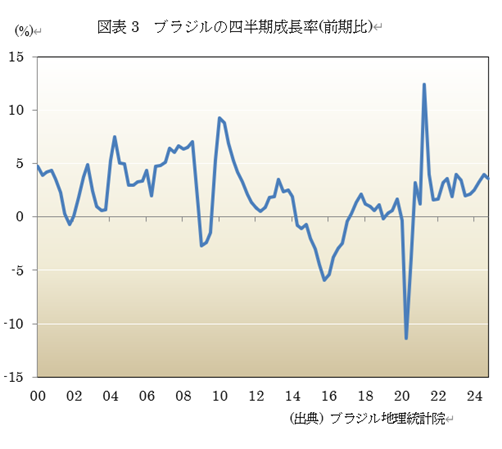

令和7年12月31日 2025年を振り返って(4)ブラジル

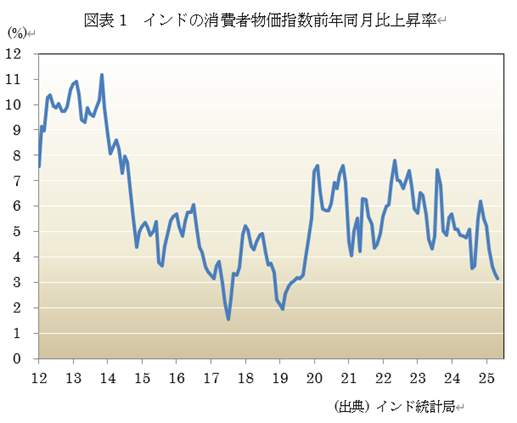

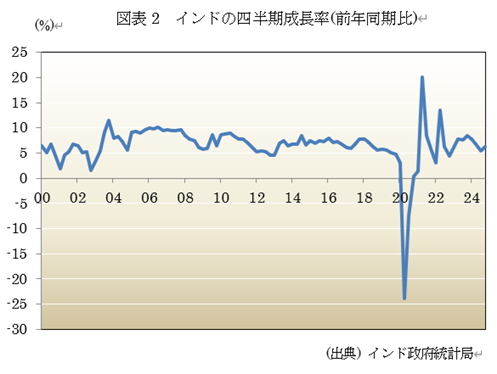

令和7年12月30日 2025年を振り返って(3)インド

令和7年12月2日 中国11月PMI

令和7年11月30日 インド7-9月期成長率

令和7年11月27日 日中の政治的対立が先鋭化

令和7年11月26日 COP30終了

令和7年11月25日 G20首脳会議閉幕

令和7年11月24日 米9月雇用統計

令和7年11月21日 中国人民銀行政策金利維持へ

令和7年11月20日 タイ7-9月期GDP減速

令和7年11月19日 中国10月貿易統計

令和7年11月17日 ロシア7-9月期GDP

令和7年11月16日 中国10月鉱工業生産

令和7年11月15日 中国10月新築住宅価格

令和7年11月13日 中国独身の日今年は穏やか

令和7年11月12日 中国10月CPI

令和7年11月11日 インドネシア7-9月期GDP

令和7年11月10日 フィリピン7-9月期GDP

令和7年11月8日 中国とブラジルがCOP30で主導権争い

令和7年11月5日 フィリピン、UAEがTPP参加表明

令和7年11月3日 米中両首脳が会談

令和7年11月2日 APEC首脳会議閉幕

令和7年11月1日 中国10月PMI

令和7年10月30日 アルゼンチン与党選挙大勝

令和7年10月26日 ロシア中銀利下げ

令和7年10月23日 中国7-9月期GDP

令和7年10月22日 中国9月鉱工業生産

令和7年10月21日 日本を目指す中国人が増加

令和7年10月19日 中国9月貿易統計

令和7年10月18日 台湾TSMC業績好調

令和7年10月16日 中国9月CPI

令和7年10月15日 トランプ氏が対中強硬姿勢を後退

令和7年10月14日 中国国慶節で住宅販売が回復

令和7年10月12日 中国国慶節

令和7年10月8日 ベトナム7-9月期GDP

令和7年10月7日 中国のアリババの株価上昇

令和7年10月6日 EV大手BYDの販売台数が減速

令和7年10月4日 中国AI企業に注目集まる

令和7年10月2日 中国国慶節8連休開始

令和7年10月1日 中国9月PMI

令和7年9月30日 ブラジルで前大統領の恩赦求める動き

令和7年9月28日 ロシア成長率予想下方修正

令和7年9月27日 メキシコ中銀利下げ

令和7年9月25日 OECD世界経済見通し上方修正

令和7年9月22日 アルゼンチン4-6月期GDP

令和7年9月21日 ブラジル中銀金利据え置き

令和7年9月20日 インドネシア中銀利下げ

令和7年9月18日 ブラジル・ボルソラノ前大統領有罪

令和7年9月16日 中国8月新築住宅価格

令和7年9月14日 中国8月CPI

令和7年9月13日 トルコ中銀が利下げ

令和7年9月11日 アルゼンチン地方選で与党惨敗

令和7年9月10日 中国8月貿易統計

令和7年9月9日 文京区に中国人が移住

令和7年9月8日 米8月雇用統計

令和7年9月6日 ブラジル4-6月期GDP

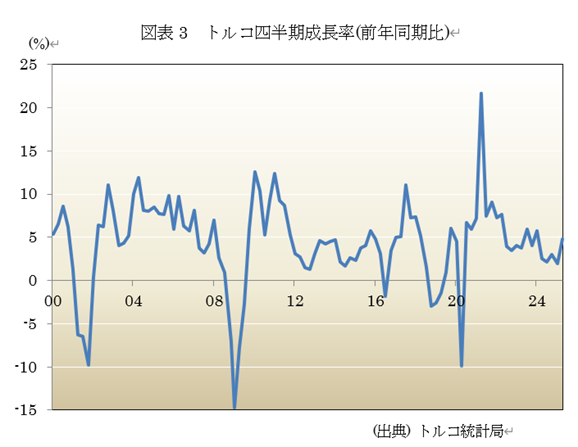

令和7年9月3日 トルコ4-6月期GDP加速

令和7年9月2日 中国8月PMI

令和7年9月1日 インド4-6月期成長率

令和7年8月31日 フィリピン中銀利下げ

令和7年8月28日 中国7月貿易統計

令和7年8月27日 中国7月新築住宅価格

令和7年8月26日 中国7月鉱工業生産

令和7年8月24日 メキシコ4-6月期GDP確報値

令和7年8月23日 インドネシア中銀利下げ

令和7年8月20日 タイ4-6月期GDP

令和7年8月19日 パキスタンで大規模洪水

令和7年8月17日 インド国債18年振り格上げ

令和7年8月16日 タイ中銀利下げ

令和7年8月14日 中国7月新車販売

令和7年8月13日 マレーシア4−6月期成長率加速

令和7年8月10日 中国7月CPI

令和7年8月8日 フィリピン4-6月期GDP

令和7年8月7日 インドネシア4-6月期GDP

令和7年8月6日 米インド関税交渉進展せず

令和7年8月4日 米7月雇用統計

令和7年8月3日 メキシコ4-6月期GDP

令和7年8月2日 中国7月PMI

令和7年7月31日 IMF世界経済見通し引き上げ

令和7年7月30日 ロシア中銀利下げ

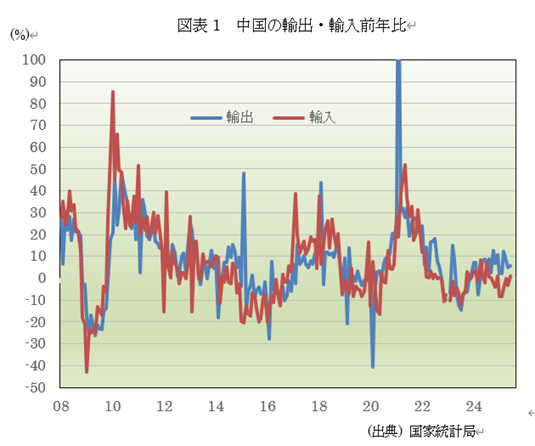

令和7年7月28日 中国6月貿易統計

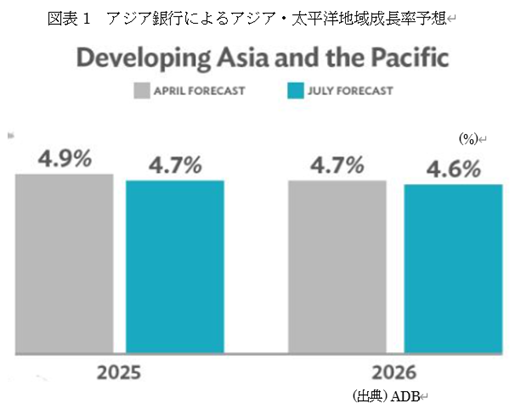

令和7年7月27日 アジア開銀アジア成長率見通し下方修正

令和7年7月24日 TSMC決算

令和7年7月23日 中国人民銀行優遇金利据え置き

令和7年7月22日 中国6月新築住宅価格

令和7年7月19日 インドネシア中銀利下げ

令和7年7月17日 中国4-7月期GDP成長率

令和7年7月16日 中国6月鉱工業生産

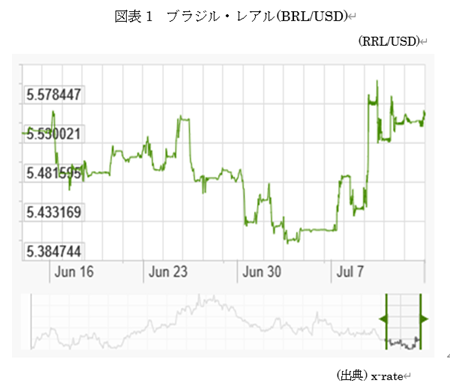

令和7年7月15日 ブラジルの資産急落

令和7年7月13日 マレーシア中銀利下げ

令和7年7月12日 中国6月CPI

令和7年7月10日 BRCS首脳会議閉幕

令和7年7月6日 BYD売り上げ堅調

令和7年7月5日 米6月雇用統計

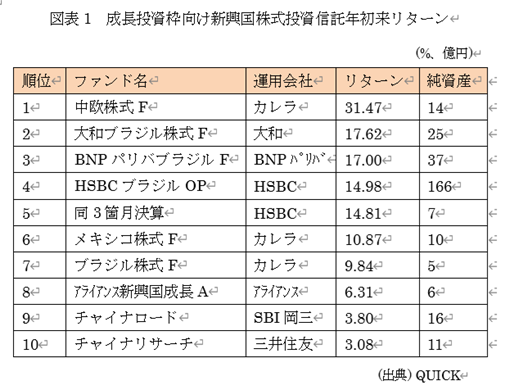

令和7年7月3日 新興国株式投資信託年初来リターン

令和7年7月2日 中国6月PMI

令和7年6月30日 メキシコ中銀利下げ

令和7年6月29日 タイ中銀政策金利維持

令和7年6月28日 中国5月新築住宅価格

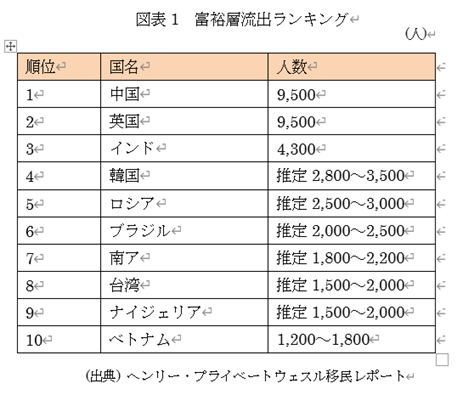

令和7年6月26日 世界の富裕層が大量に移住

令和7年6月25日 米トランプ大統領イランとイスラエルが停戦と発表

令和7年6月24日 米国がイランの核施設攻撃

令和7年6月23日 フィリピン中銀利下げ

令和7年6月21日 ブラジル中銀利上げ

令和7年6月19日 中国5月貿易統計

令和7年6月18日 中国5月鉱工業生産

令和7年6月16日 イランがイスラエルに報復

令和7年6月15日 中国5月CPI

令和7年6月14日 イスラエルがイランを攻撃

令和7年6月11日 インド中銀利下げ

令和7年6月10日 ブラジル1-3月期GDP

令和7年6月8日 米5月雇用統計

令和7年6月5日 OECDが世界経済見通しを下方修正

令和7年6月4日 トルコ1-3月期GDP

令和7年6月3日 インド1-3月期成長率加速

令和7年6月1日 中国5月PMI

令和7年5月31日 米国が中国人留学生ビザを積極的取り消し

令和7年5月29日 中国4月鉱工業生産

令和7年5月26日 フィリピン1-3月期GDP

令和7年5月25日 マレーシア1−3月期成長率鈍化

令和7年5月24日 インドネシア中銀利下げ

令和7年5月22日 メキシコペソ堅調

令和7年5月21日 タイ1-3月期GDP

令和7年5月20日 中国1月新築住宅価格

令和7年5月19日 ロシア1-3月期GDP

令和7年5月17日 メキシコ中銀利下げ

令和7年5月15日 中国4月CPI

令和7年5月14日 米中が関税引き下げで合意

令和7年5月12日 中国4月貿易統計

令和7年5月10日 印パ両国の衝突が拡大

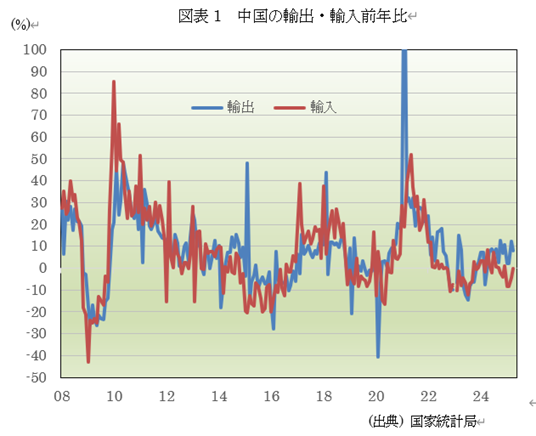

令和7年5月8日 中国太陽光パネル価格下落

令和7年5月5日 印パ両国が衝突

令和7年5月4日 米4月雇用統計

令和7年5月3日 メキシコ1-3月期GDP加速

令和7年5月1日 中国4月PMI

令和8年3月4日 米イスラエルとイランとの戦闘継続

おはようございます。米国、イスラエルとイランとの戦闘が継続しています。

1. イラン最高指導者を殺害

国営イラン放送などのイランメディアは1日、イランの最古指導者ハメネイ師(86)が、2月28日死亡したと報道。米国とイスラエルと攻撃で殺害されたとしています。イランの精鋭部隊「イスラム革命防衛隊」は1日、報復する方針を表明。1979年イラン革命以来の重大局面に突入。

36年余り、イランの最高権力者の座にあったハメネイ師の殺害は、国際社会に衝撃を与えました。イランの今後の統治にどのように影響を与えるか、注目されます。

イランメディアによると、ハメネイ師は28日、首都テヘラン中心部にある最高指導者事務所で執務中に攻撃を受けました。近くにいた娘や義理の息子などの親族も死亡。

2. ホルムズ海峡封鎖

一方、イランの革命防衛隊の幹部は2日、エネルギー輸送の要衝であるホルムズ海峡を封鎖したとしました。地元メディアの情報として、ロイター通信などが報道。通過する船舶に対しては攻撃して炎上させると警告。

幹部はイランの国営メディアに対して、「(ホルムズ)海峡は封鎖されている」としました。通過しようとする船舶には「革命防衛隊と海軍の英雄たちが火を放つ」としました。米メディアによると、米中央軍は封鎖を否定。

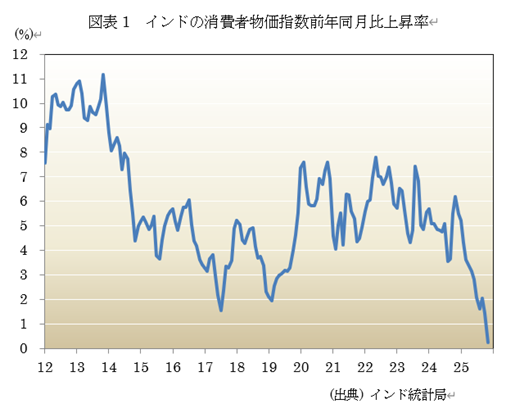

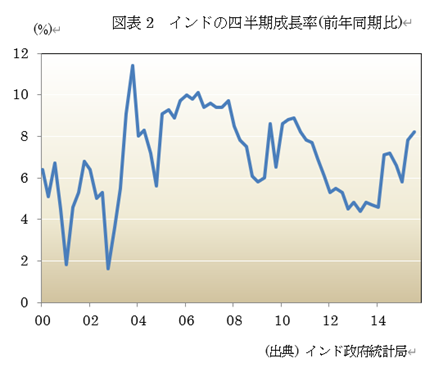

令和8年3月3日 インド10-12月期GDP

おはようございます。インド10-12月期GDP成長率は、前期から鈍化しました。

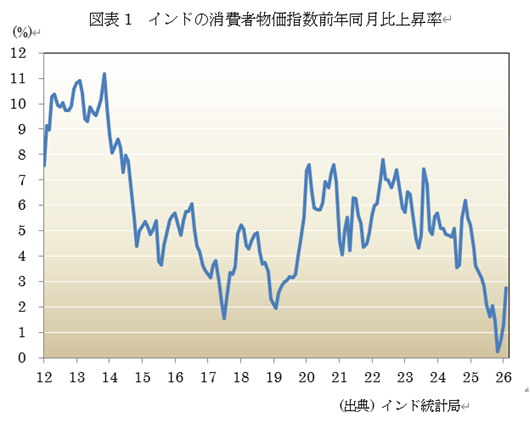

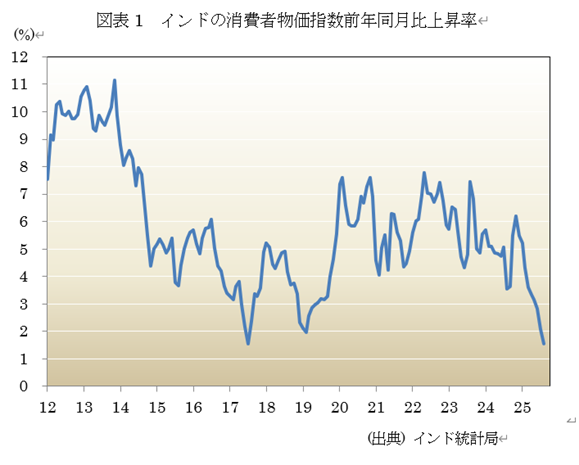

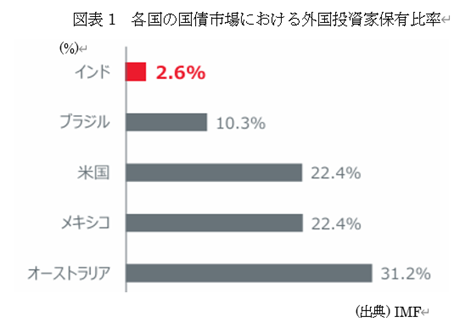

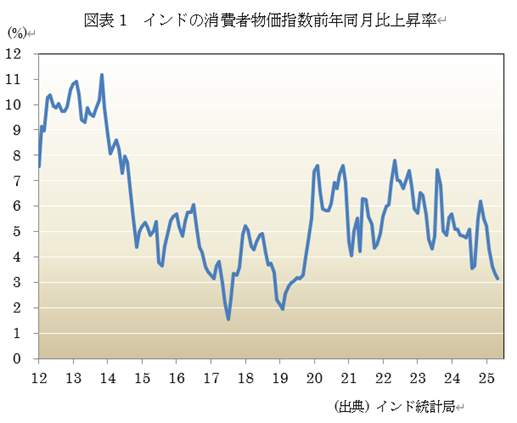

1. 消費者物価指数上昇率が減速

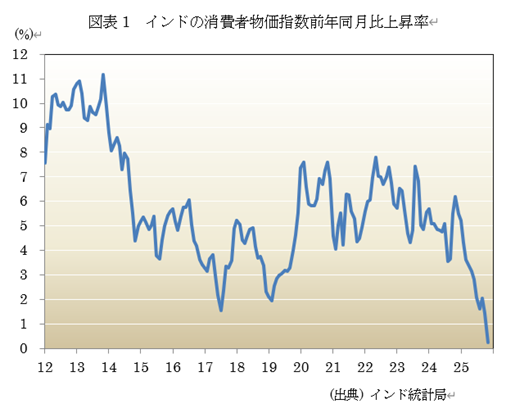

まず、消費者物価指数(CPI)を見ましょう。インド統計局が2月12日発表した1月の消費者物価指数(CPI)は、前年同月比+2.75%(図表1参照)。前月の+1.33%から加速。市場予想の+2.4%から上振れ。

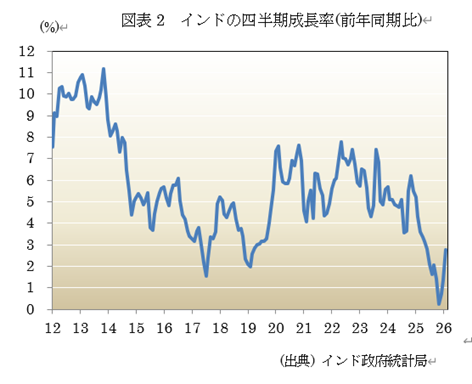

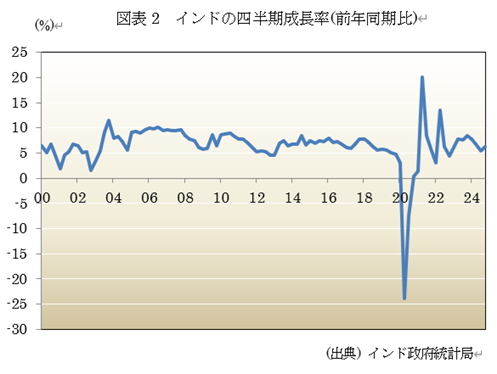

2. 10-12月期成長率+7.8%に鈍化

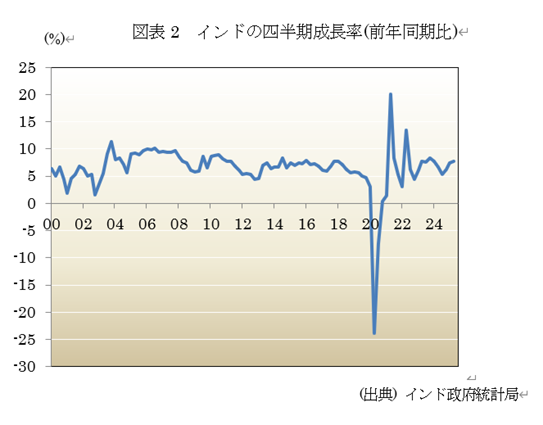

続いて、インド統計局が2月27日に発表した10-12月期成長率は、前年同期比+7.8%(図表2参照)。前期の同+8.4%から伸び率が減速。市場予想の+7.2%から上振れ。個人消費が力強い伸びを示唆したものの、政府支出と投資の伸びが鈍化。

同国は統計を刷新して、GDPの産出方法も変更。今回の新しいGDPシリーズは基準念を2022/2023年として、より詳細な価格デフレーターを採用する意図により、統計の精度向上を図っています。

新方式で10-12月期の個人消費は前年比+8.7%。前期の+8%を上回りました。政府支出は+47%、民間投資は+7.8%に鈍化。前期はそれぞれ+6.6%、+8.4%でした。

セクター別では製造業が+13.3%の伸び。前期は+13.2%。金融サービスとホスピタリティーは堅調を維持。

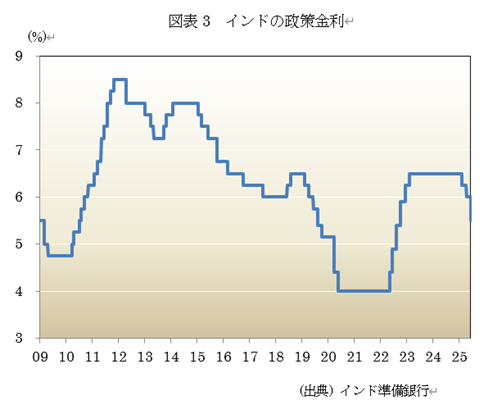

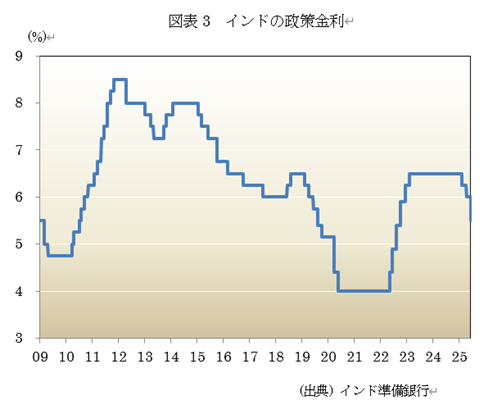

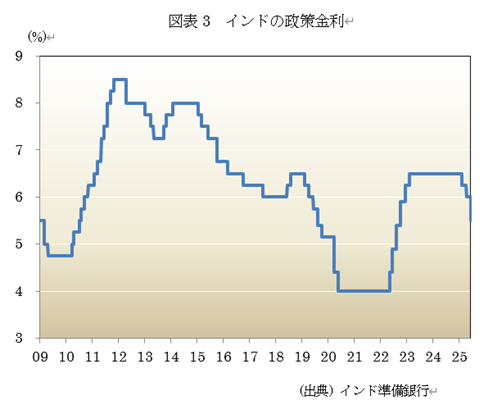

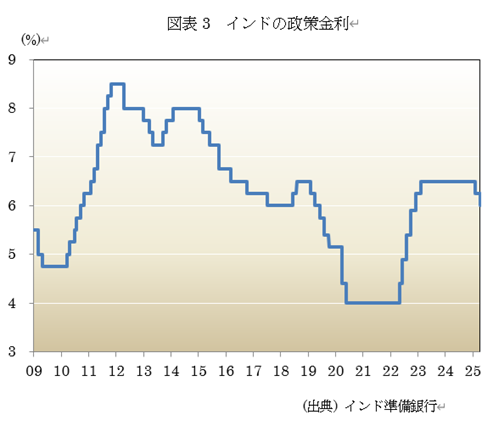

3. 政策金利を引き下げ

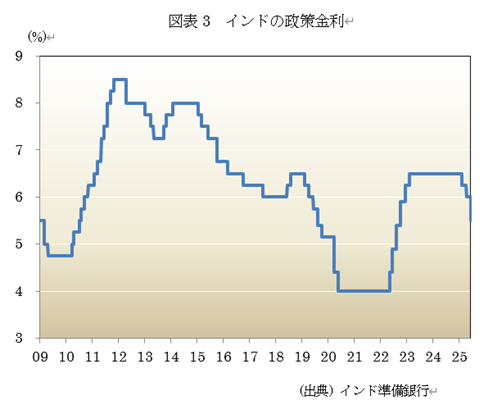

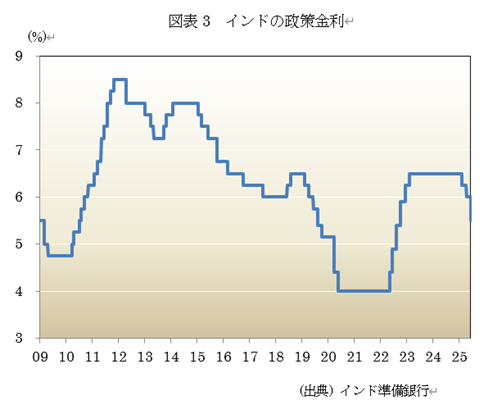

他方、インド準備銀行(中央銀行)は2月6日開催の金融政策決定会合で、政策金利のレポレートを5.25%で維持すると決定。据え置きは市場の予想通り。インフレ率が低く、成長期待が改善していることを反映。

インドのインフレ率は2025年12月には+1.33%に加速したものの、RBI(中銀)の目標水準である+2〜6%よりも低い水準。

世界経済の不透明感が増す中、早期の利下げの効果と最近の現減税の効果を見極め、また最近のインフレ率の低下も考慮して政策金利維持を表明。年初からの▲1.0%ポイントの累計の金利引き下げにより、政策金利は2022年8月以来低水準を維持。

令和8年3月1日 米イスラエルがイラン攻撃

おはようございます。米国とイスラエルがイランを攻撃しました。

1. イランに大規模攻撃

米国とイスラエルは28日、イランに対して大規模な攻撃を実施。中東は新たな軍事衝突に突入し、イランの核開発を巡る外交的な解決への期待は一段と低下。

トランプ大統領は、この攻撃により、米国に対する安全保障上の脅威は終焉を迎えて、イラン国民には支配者を打倒する機会が与えられるだろうとしました。

イスラエルは、イランがイスラエルに向けてミサイルを発射して応戦したと発表。域内での紛争拡大への懸念が高まり、近隣産油国である湾岸諸国は緊張状態に陥りました。

米国防総省が「猛烈な作戦」と名付けた攻撃の第1波は、主にイラン当局者を標的にしました。関係筋は、ナシルゼデ国防相とモハメド・パクプール司令官が死亡使途としました。米NBCによると、イランのアラグチ外相も複数の司令官が死亡したとしました。

2. ホルムズ海峡封鎖の可能性も

一方、イランのタスニム通信は28日、イランの精鋭軍事組織・革命防衛隊がホルムズ海峡で船舶の航行を禁じたと報じました。同海峡は世界の現有供給量の約2割が通貨する開運の要衝。海上封鎖されると、原油価格の高騰を招く可能性があります。

英海軍の関連機関UKMTOも28日、アラビア海を航行中の複数の船舶がホルムズ海峡の封鎖を知らせる無線を受信したとしました。只、「現時点では確認できていない」とし、法的な手続きを経なければこうした呼びかけには拘束力はないとして「船舶は引き続き国際水域を自由に航行できる」としました。

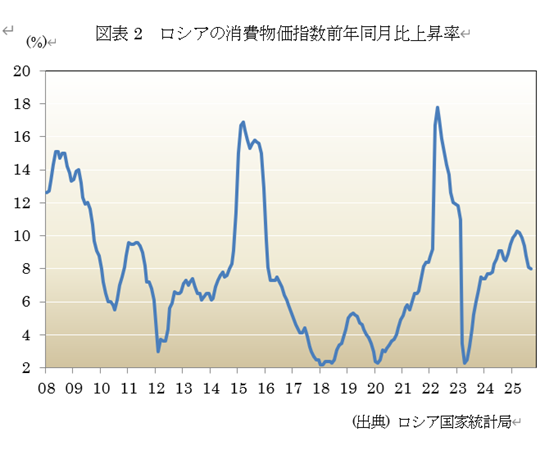

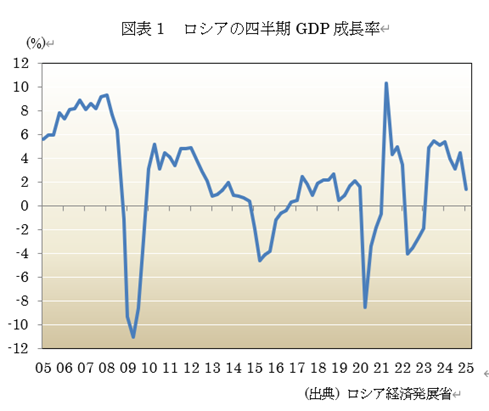

令和8年2月28日 ロシア経済疲弊

おはようございます。ロシアの疲弊が強まっています。

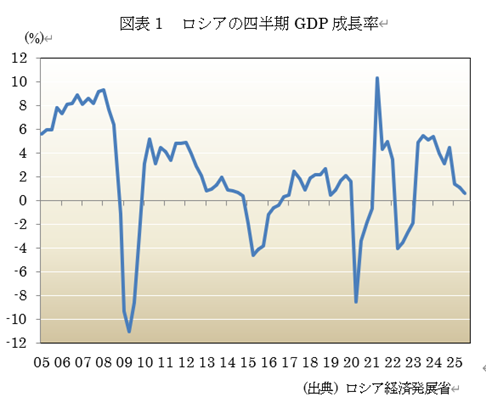

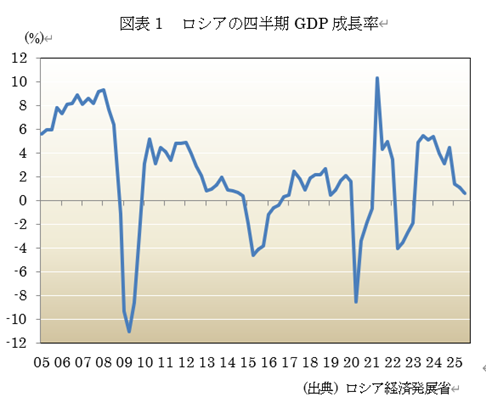

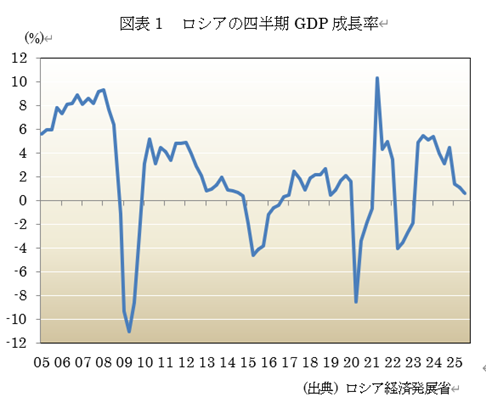

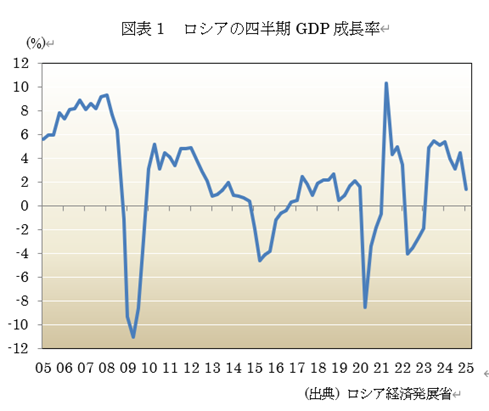

1. 7-9月期GDP成長率

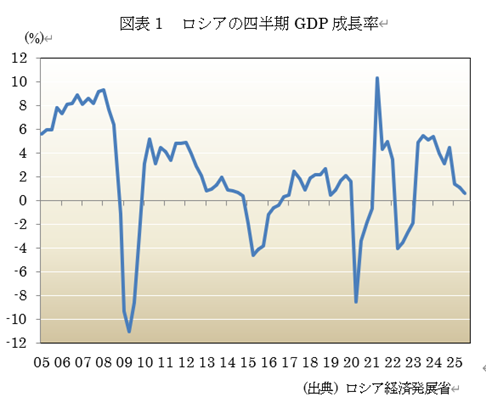

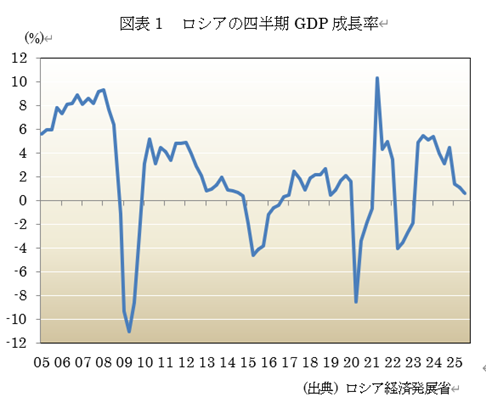

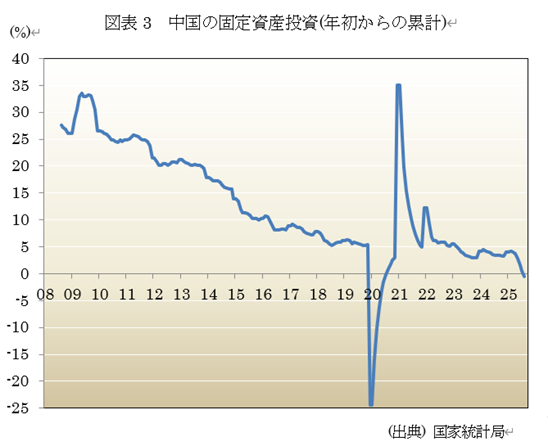

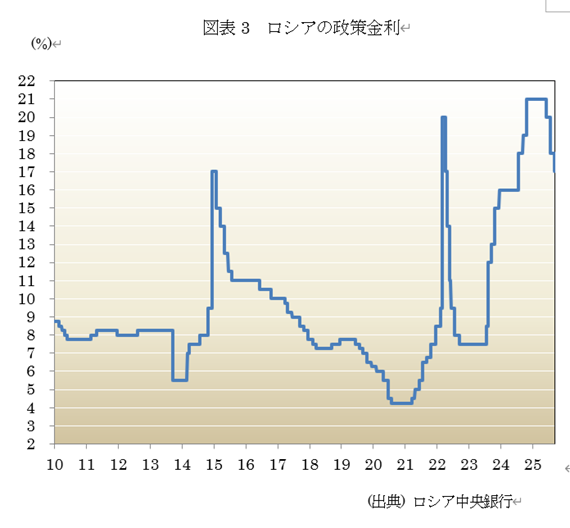

ロシア連邦統計局は11月14日、7-9月期GDP(国内総生産、速報値)が前年同期比+0.6%になったと発表(速報値)。市場予想通り。前期の+1.1%から減速。継戦能力を左右する戦時経済は、現安の継続により、減速傾向を強めています。

7-9月期には10四半期プラス成長を維持したものの、マイナス成長に陥った23年1-3月期の▲0.3%以来の低い成長率。

経済発展省によると、7−9月期には製造業が+1.1%。前四半期の+3.6%から減速。小売りが+2.1%、建設が+1.2%と、内需が勢いを欠いています。

続いて、ロシア連邦統計局は2月6日、2025年GDP成長率が前年比+15になったと発表。前年から大幅に減速して、ここ3年で最も低い成長率となりました。

2023年と2024年には、同国の成長率は+4%以上となっていました。これは主にウクライナ侵攻により軍事支出が増大したため。

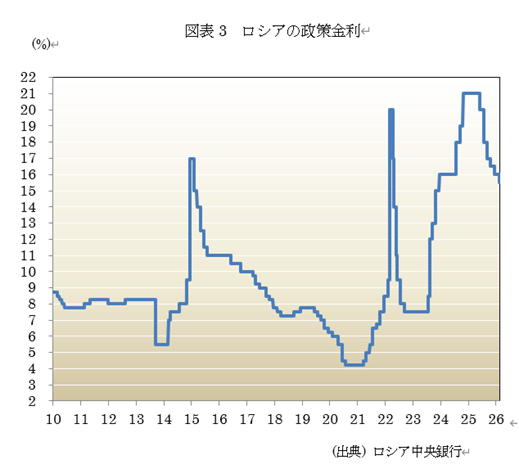

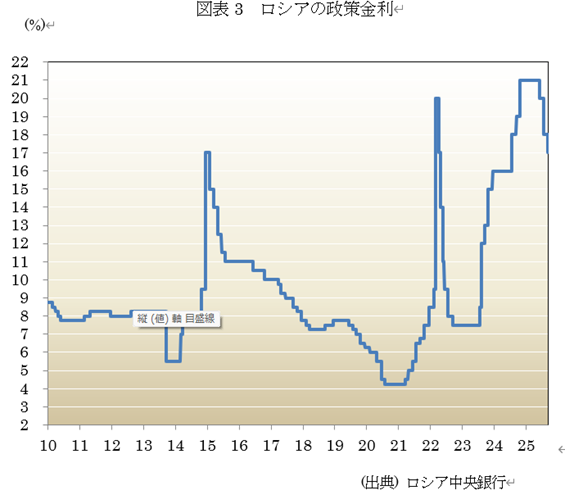

戦争による総労力不足による物価上昇を抑制するため、同国中銀は政策金利を16%で維持。高金利により消費が抑制され、それによりビジネスの生産が低調となっています。

ロシアはウクライナ侵攻により、軍事支出を賄うために増税。付加価値税は1月には20%から22%に引き上げられました。

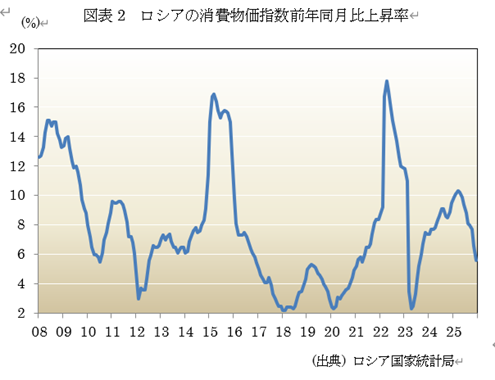

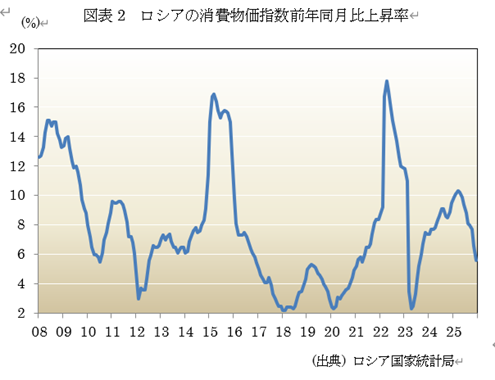

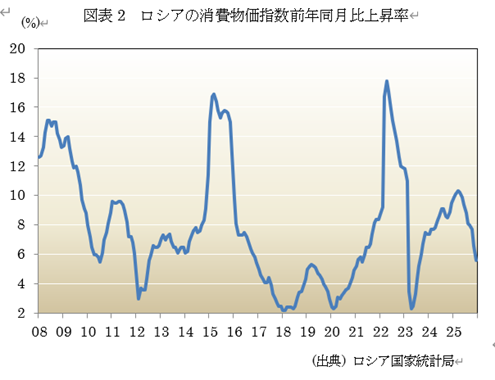

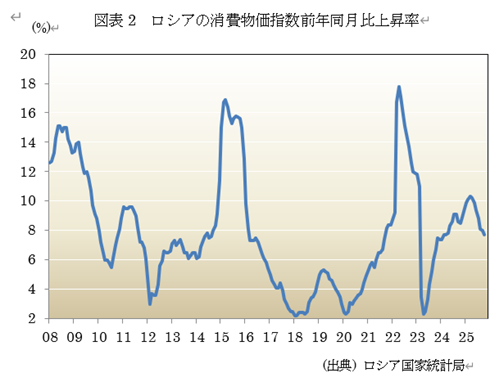

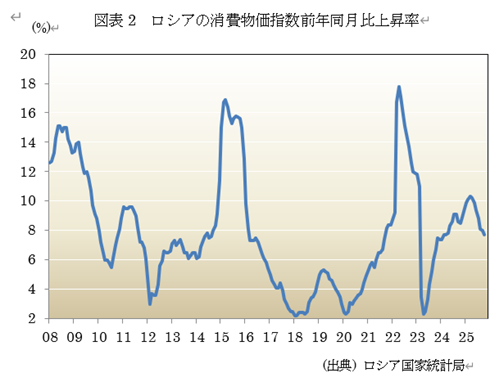

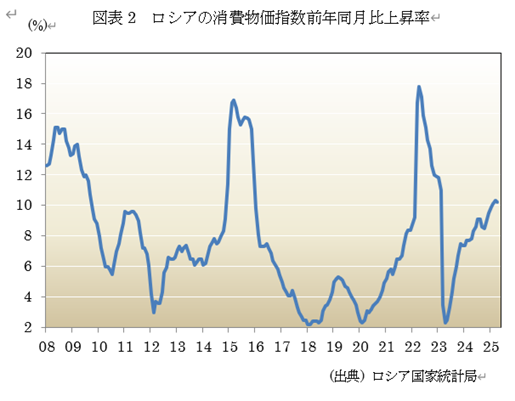

2. インフレ率減速

国家統計局から1月16日発表された12月の消費者物価指数(CPI)の前年同月比上昇率は+5.6%と、伸び率は前月から減速(図表2参照)。市場予想の+5.8%から下振れ。

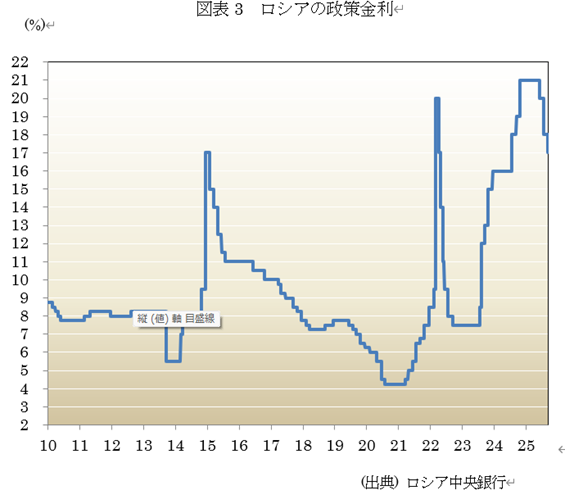

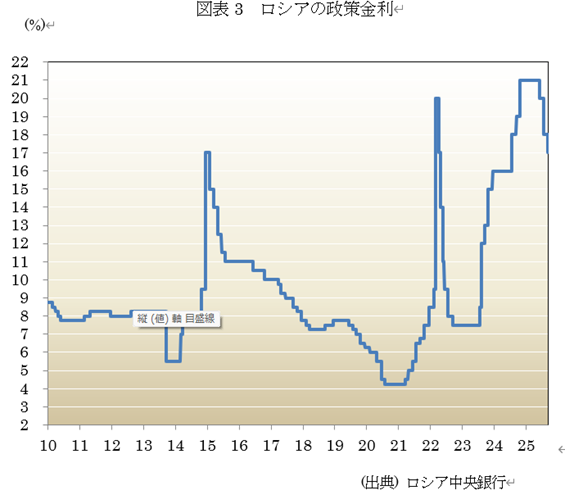

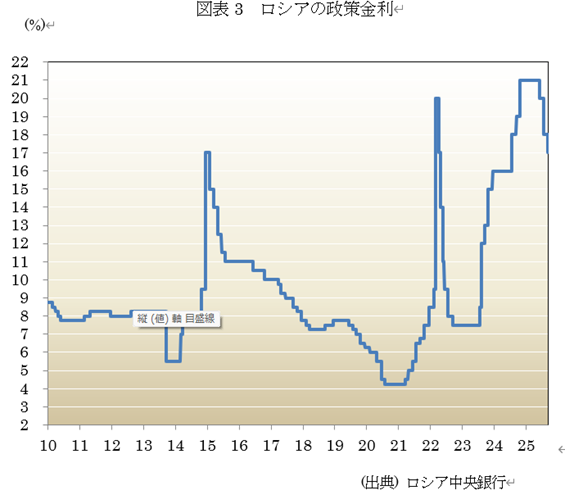

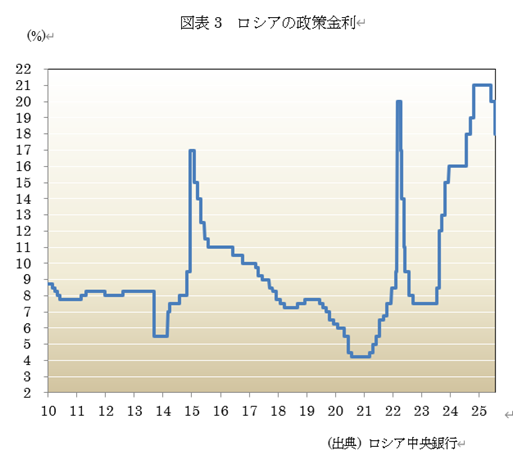

3. 政策金利を引下げ

一方、ロシア中央銀行は2月13日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲0.5%ポイント引き下げ15.5%にすることを決定。引き下げは6会合連続。市場の予想通り。物価上昇は落ち着きつつあり、戦時経済の減速を下支えする狙いがあります。中銀は声明で、「経済が均衡成長軌道に戻りつつある」との認識を示唆。

ウクライナ侵攻は24日で丸4年と迎えます。中銀は物価上昇に対応するため、政策金利を23-24年にかけて段階的に引き上げ。インフレが落ち着いてきたとして、25年6月の会合で、22年9月以来の利下げに踏み切りました。

同国のインフレ率は25年12月に+5.6%と、+10%を超えていた25年1-3月期から低下傾向。中銀は26年末のインフレ率見通しを+4.5〜5.5%としています。

同国連邦統計局が6日発表した25年の実質国内総生産(GDP、速報値)は24年比で+1%。3年連続のプラス成長となったものの、金利が高水準で推移した影響により、内需を中心に成長鈍化が目立っています。

4. ロシア経済の疲弊強まる

一方、ロシアの戦闘遂行能力が限界点に近づいているとの分析が急速に広がっています。プーチン大統領は表向き強気の姿勢を保っているものの、軍事・経済・人員のあらゆる面において、経済への負担が増加しつつあります。

同大統領が核兵器の使用に迄言及するのも、それ以外に劇的に戦況を好転させる材料に乏しいことが事情としてあります。同氏が焦燥感を強めている可能性があります。

戦争開始時には、ロシアはウクライナを短期間で制圧できると予想し「1週間で終わる」としていました。実際にはNATO諸国から援助を受けたウクライナが徹底抗戦を継続。ロシアは想定を上回る長期の戦争を強いられることとなりました。

又、ウクライナ側の損失も甚大。人口の減少、若者の国大への逃避、資源の枯渇、GDPの大幅減少を招いています。EUからの資金援助も進まず、米国の支援も後退。死傷者が増大し、兵員の確保に苦労しています。

ロシアでは経済の疲弊が目立っていますが、政府は付加価値税を引き上げ。事実上の戦時財源確保に追い込まれました。米トランプ政権はロシアからの原油輸入を停止するよう、インドなどに要請。ロシア産の原油、天然ガスの値段も下がっており、国家財政の約25%を頼る同国の財政が今後さらに悪化すると予想されます。戦争遂行の重荷により、同国の景気は今後、さらに鈍化することが予想されます。

令和8年2月25日 中国春節の旅行先ロ豪タイが人気

おはようございます。中国今年の春節の旅行先で、ロシア、豪州、タイが人気となっています。

1. ロシア、豪州、タイ、韓国などが人気

旅行会社によると、今年の中国の春節(旧正月)では、海外旅行者が急増すると見込まれています。ロシア、豪州、タイ、韓国などが人気。

今年の終節の休暇は15日開始の9日間で、例年よりも1日長くなっています。この時期には数百万人が規制して、レジャー、外食などの支出が増加。前後40日間の移動ラッシュ期間中に延べ95億回が旅客移動すると予想されています。昨年の90回を上回り、過去最高となると予想されます。v

中国の大半の地域では低温が継続しているため、タイが再び海外渡航先の首位。又、ロシアへの旅行が昨年の2倍以上となり、北欧への旅行も増加。

2. 日本の人気は低下

旅行データ会社フライト・マスターによると、2日からの週に、中国と日本間のFIRA意図は前年同期比▲49.2%。昨年の春節期間中に運航されていた58路線では、現在すべての便がキャンセルされています。昨年はトリップ・ドットコムの人気海外旅行先ランキングでは、日本はタイなどと並んで首位。

高市首相の台湾に絡んだ国会での発言を中国側が問題視。既に日本の食品輸入について中国側が規制を強めていますが、日本への渡航も自粛を国民に要請。日本の観光産業が打撃を受けて恐れがあります。

いました。

令和8年2月24日 メキシコ10-12月期GDP

おはようございます。メキシコの10-12月期GDPは加速しました。

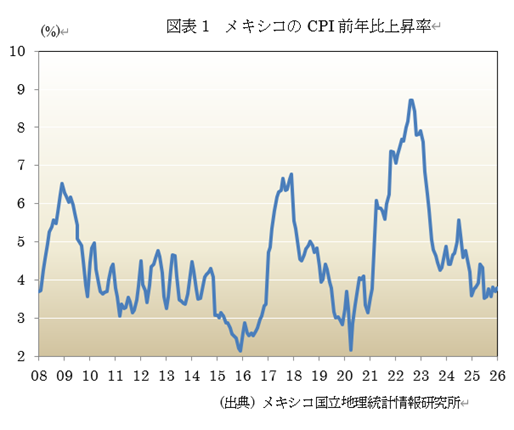

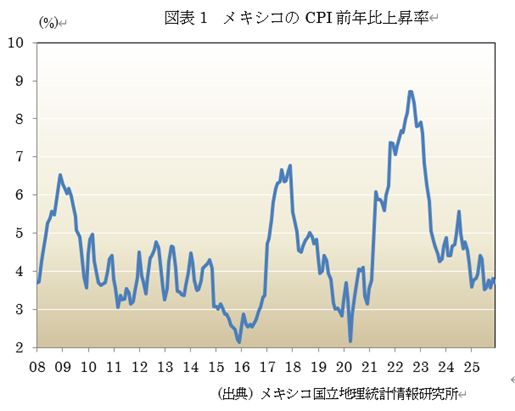

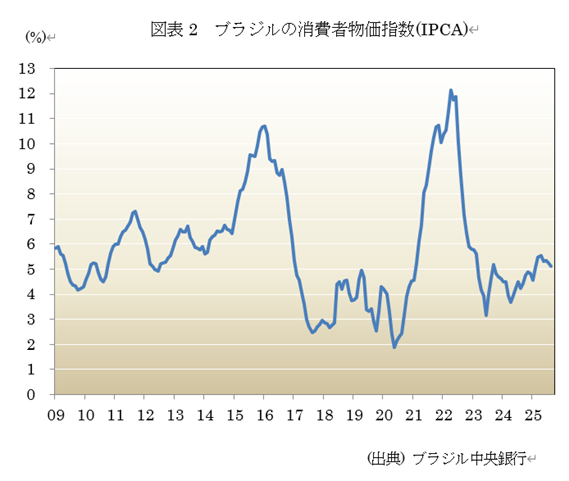

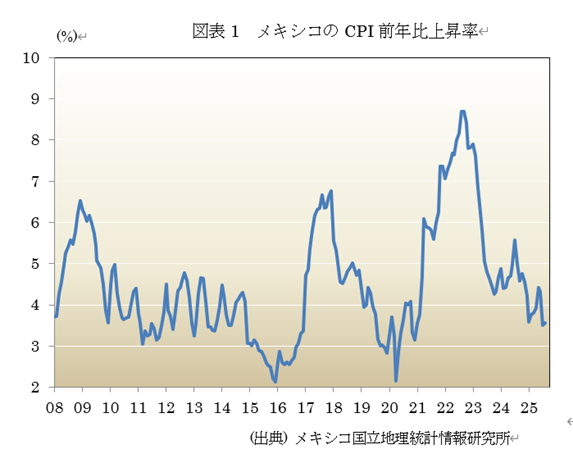

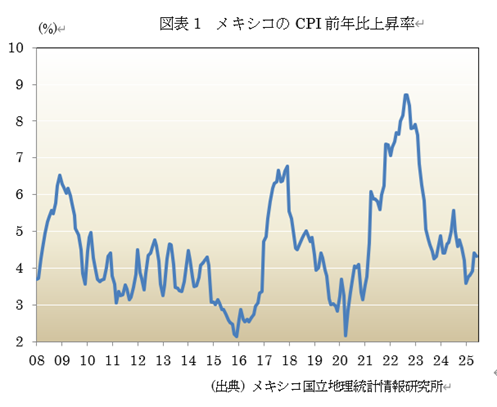

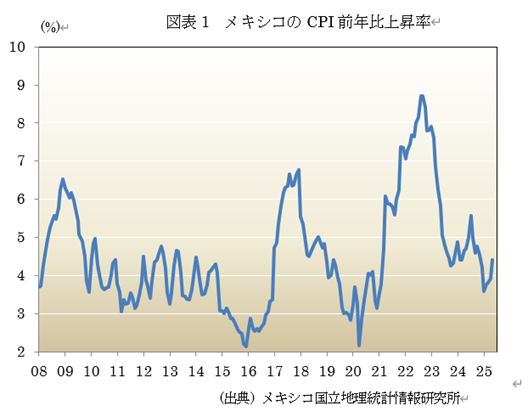

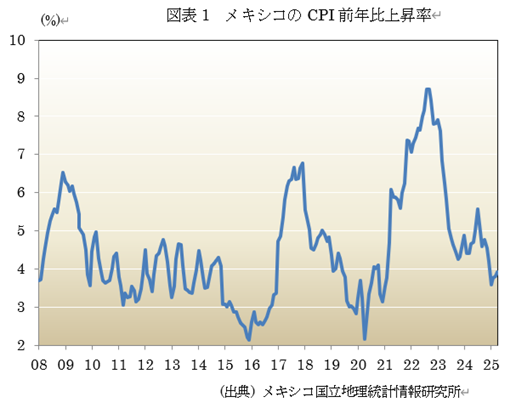

1. CPI上昇率は加速

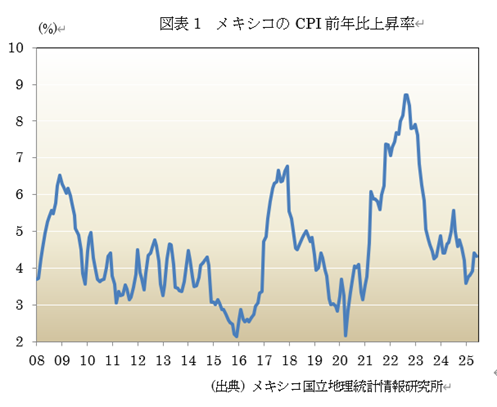

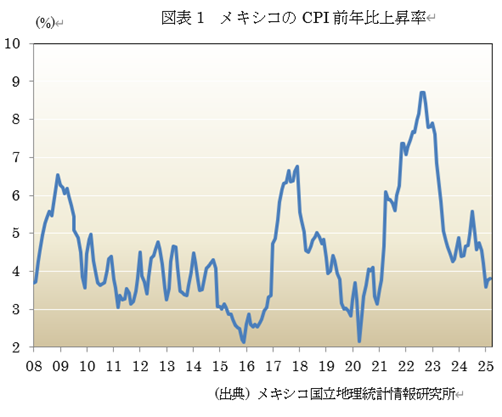

メキシコ国立地理情報研究所は2月9日に、メキシコの9月の消費者物価指数(CPI)が、前年同月比+3.69%になったと発表(図表1参照)。上昇率は前月からやや減速。市場予想の+3.80からやや下振れ。

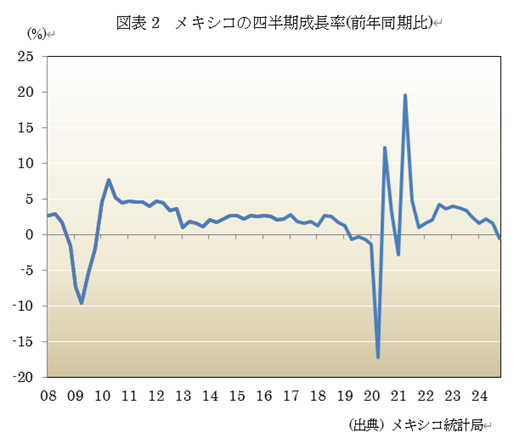

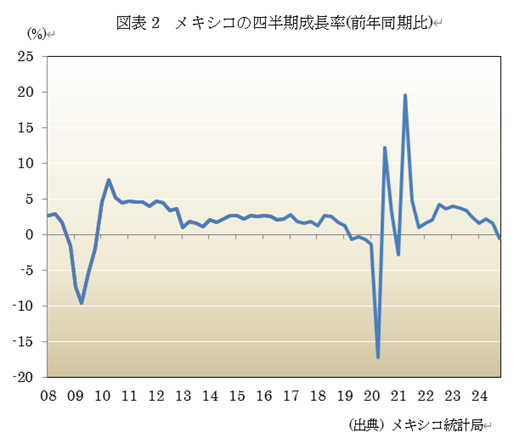

2. 10-12月期GDPはプラスに転じる

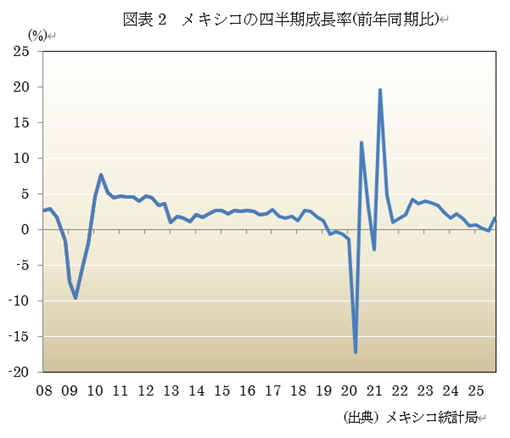

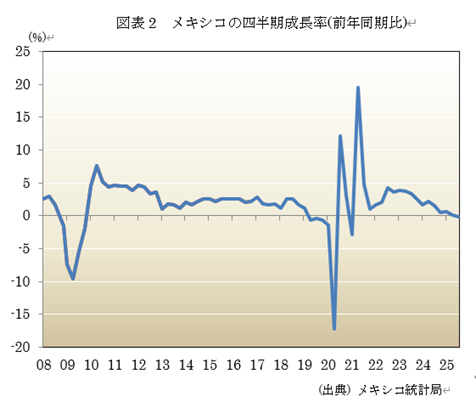

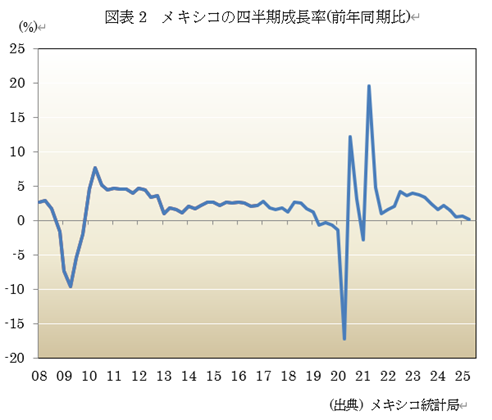

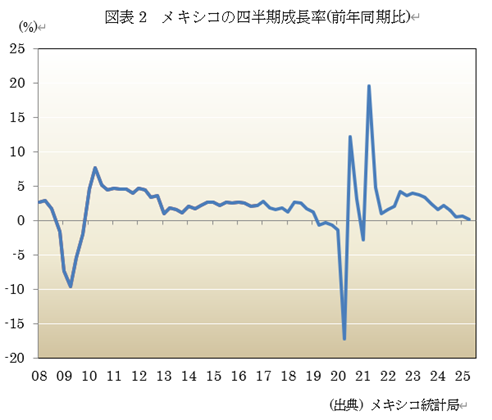

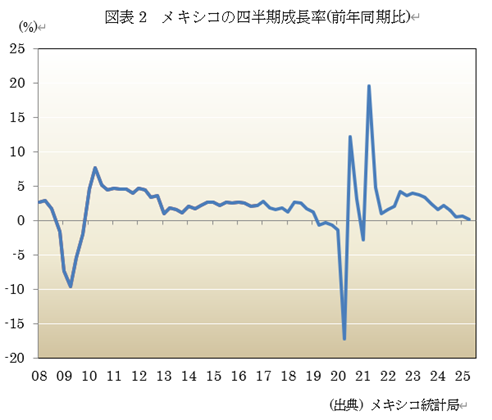

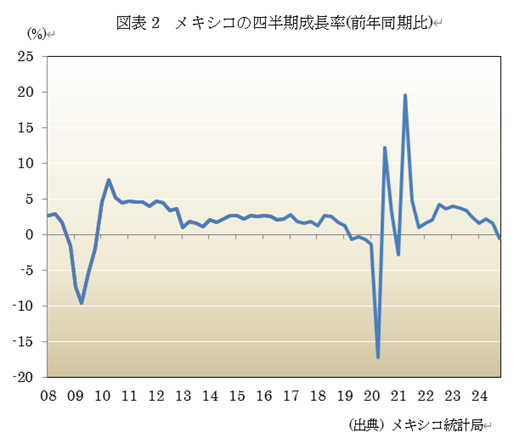

メキシコ統計局は1月30日に、10-12月期季節調整済み国内総生産(GDP)成長率は、前年同期比+1.6%になったと発表(速報値、図表2参照)。市場予想の+1.3%から上振れ。前期の▲0.1%からプラスに転じました。

GDPは2025年通年では前年比+0.7。伸び率は4年連増で低下。新型コロナウィルス禍から急回復を見せていた2021年以降、初めて+1%を割り込みました。25年にはおランプ政権による関税で、自動車の輸出の停滞も響きました。

農林水産業など第1次産業が+3.7%。製造業や建設業、鉱業など第2次産業は▲1.1%、金融、サービスなど第3次産業は+1.4%。

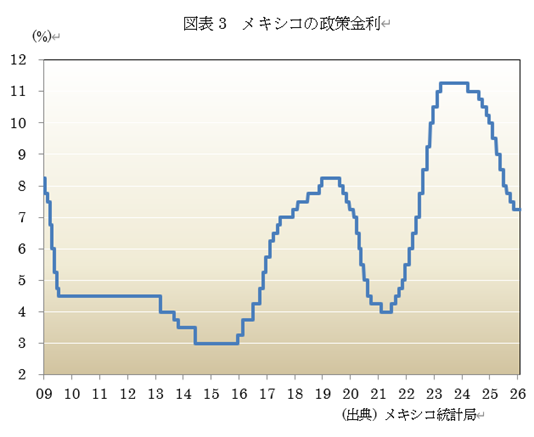

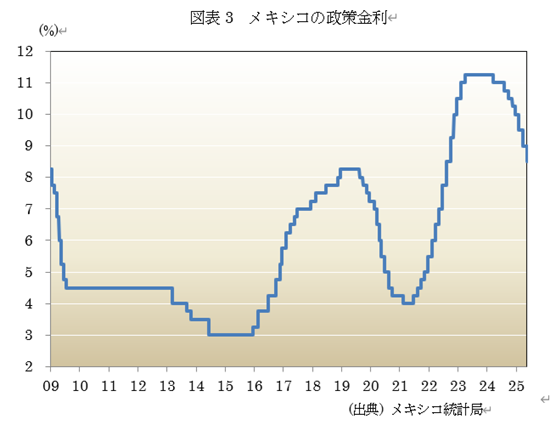

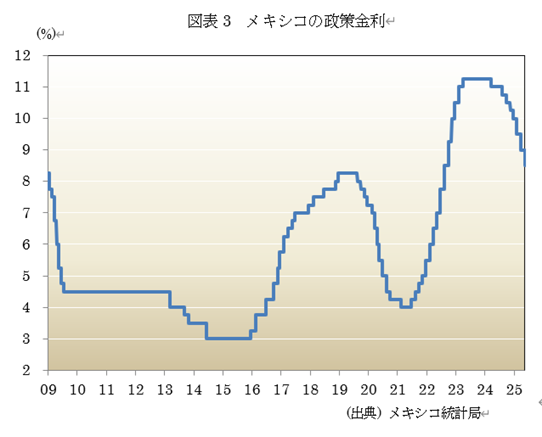

3. 政策金利を維持

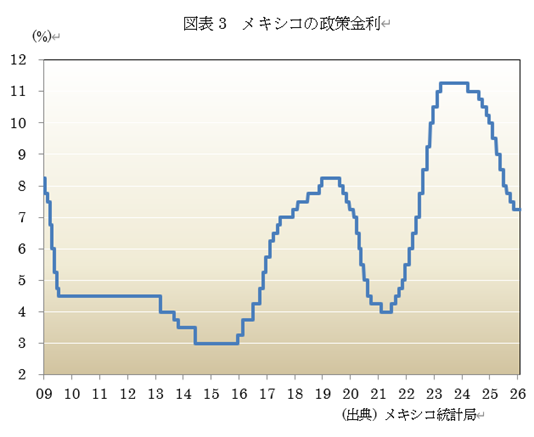

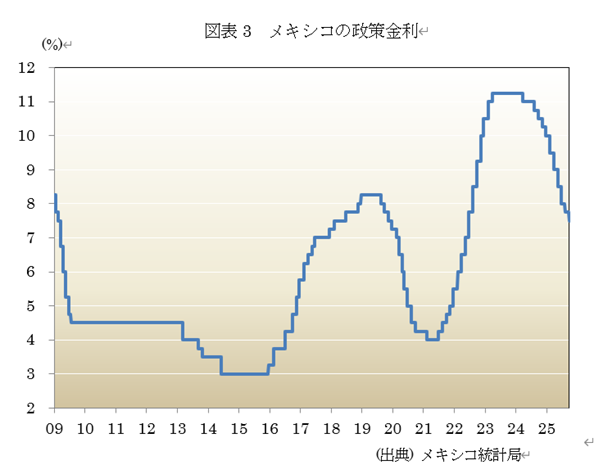

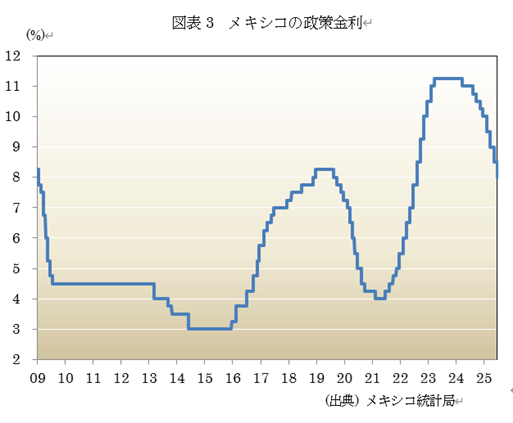

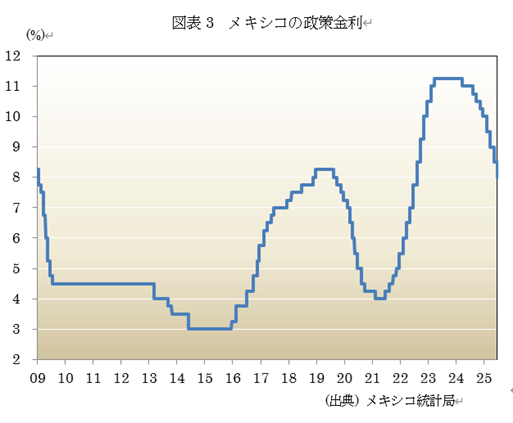

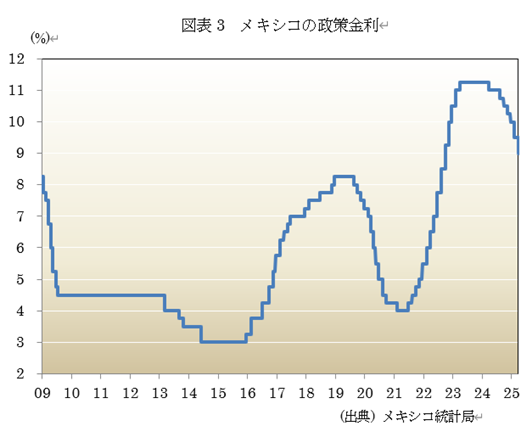

メキシコ銀行(中央銀行)は2月5の金融政策決定会合で、政策金利を予想通り7.5%に維持することを決定(図表3参照)。利下げは10回連続。このところインフレ率と経済成長率がともに上昇していることを受けています。

インフレ率が目標の+3%に低下する時期は2027年第2四半期と見込んでおり、従来の今年第3四半期から大幅に後ずれさせました。中銀のインフレ見通しを巡っては、過度に楽観的との見方が一部に出ていました。

新たな予想では、今年を通じてインフレ率が上昇すると見込み、今年末の総合インフレ率は+3.5%と、従来予想の+3.0%から引き揚げ。

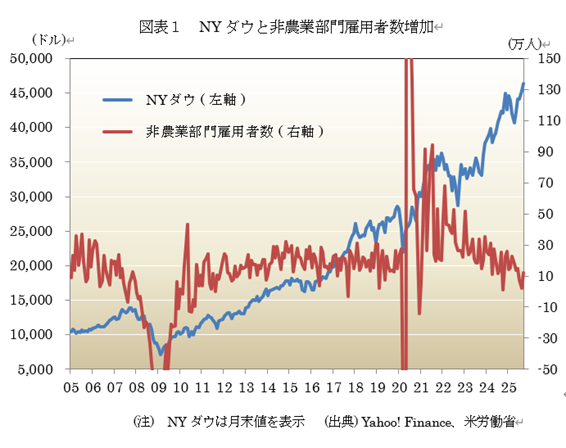

令和8年2月23日 米1月雇用統計

おはようございます。米国の1月の雇用統計で、雇用者数が+5万人増加しました。

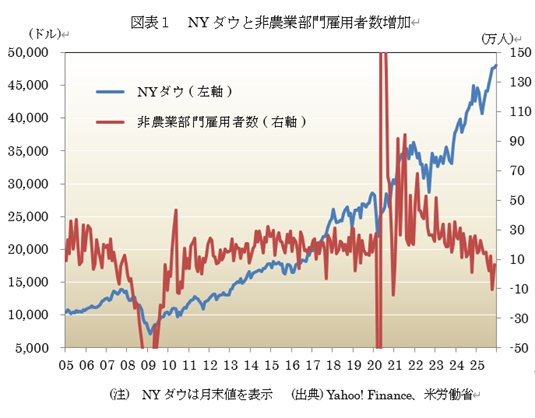

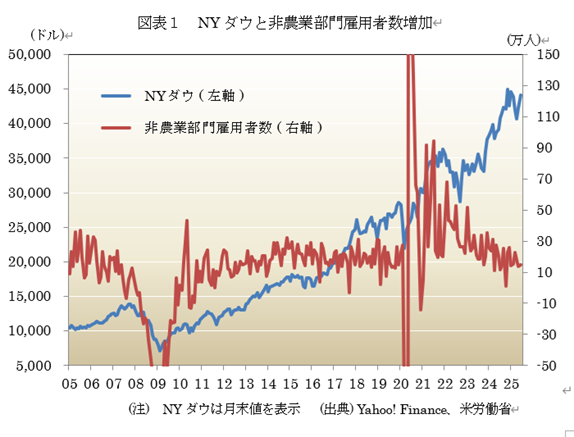

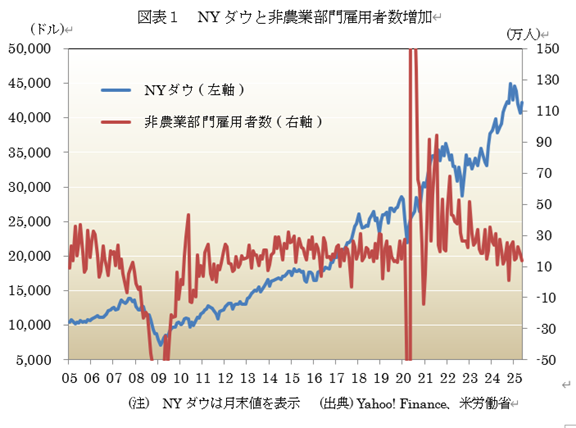

1. 雇用者数は市場予想上回る

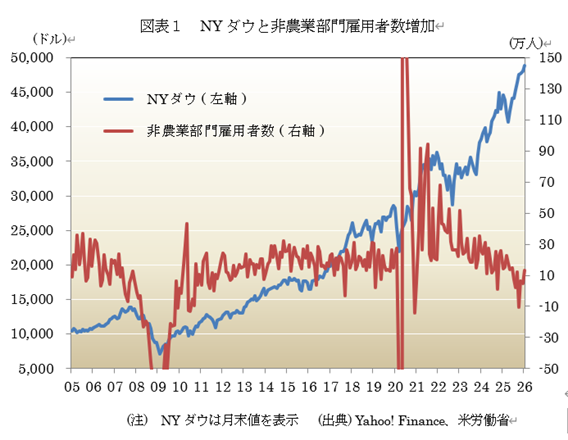

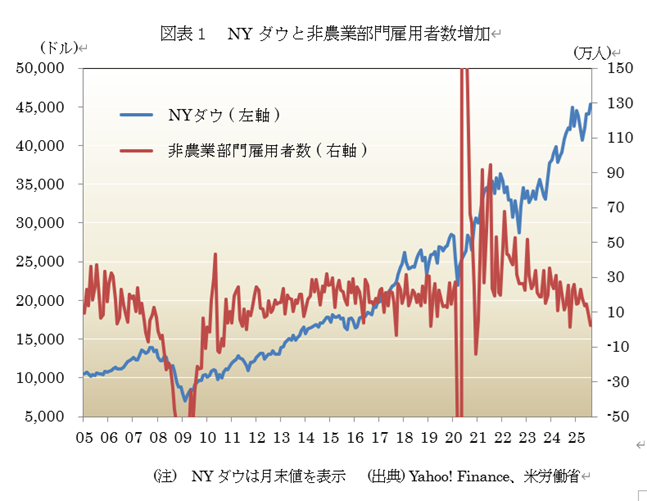

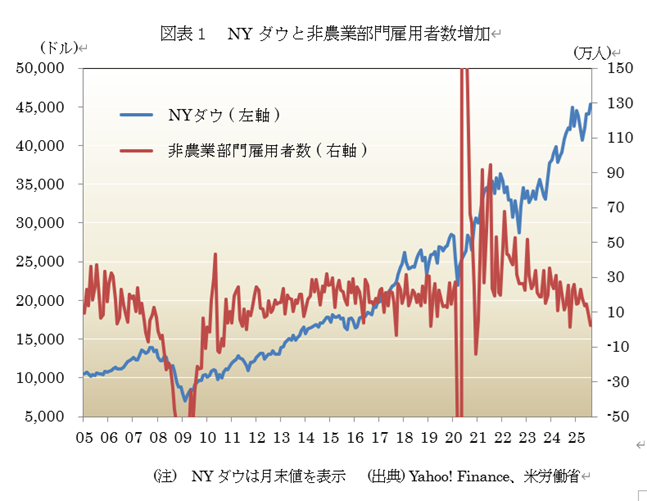

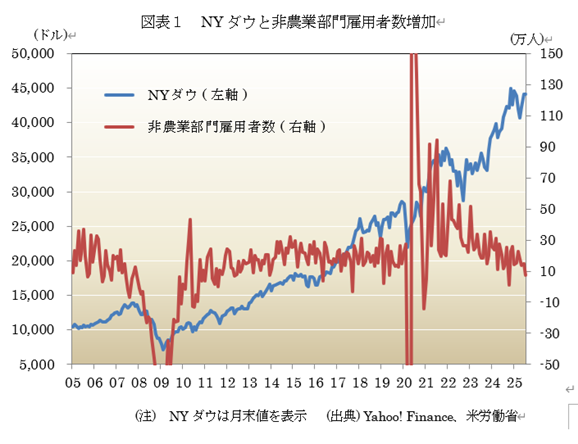

米労働省1月の雇用統計を11日に発表し、非農業部門の雇用者数増加は2月には前月比135.0万人。市場予想の7.0万人から上振れ。13箇月振りの大幅増加。

失業率は4.3%と、前月の4.4%から低下。労働市場が安定化しつつある兆しを示唆。連邦準備委員会(FRB)がインフレ動向を見極める中、当面は金利を据え置く可能性があることを示しました。

只、25年12月の日納号部門雇用者数は+4.8万人と、+5万人から下方修正。25年通年では、+18.1万人と、24年通年の145.9万人から大きく減少。労働市場がトランプ大統領の通商、移民政策の影響を受ける中、1月の雇用者数の急増で、労働市場の状況が実質的に転換したと見做すべきではないとの見方も出ています。

2. FRBは利下げ停止か

一方、米連邦準備理事会(FRB)は12月10日開催の連邦公開市場委員会(FOMC)で、3会合連続の利下げを決定。それ自体は予想通りであったものの、パウエル議長は利下げんに消極的なタカ派と積極的なハト派が入り混じる複雑な内容となったとしました。3人の反対者が出るなど、FOMC内の亀裂が深まっており、2026年の利下げ予想が難しくなっています。16日公表の雇用統計で失業率が4.5%を超えるかどうかが、利下げに踏み切るかどうかの分水嶺になるとの見方が出ていました。

インフレ率が以前止まりしており、当面の政策金利据え置きを支持する金融当局者も少なくありません。経済や労働市場が底堅い証拠が明らかになると、ウォーシュ新議長がFOMCメンバーに追加利下げを説得することが困難になると、懐疑的な見方が出ています。只、新議長がトランプ大統領の主張通り、想定外に利下げを後▲2%ポイント程度行う可能性もあります。

令和8年2月21日 フィリピン中銀が利下げ

おはようございます。フィリピン中銀が利下げしました。

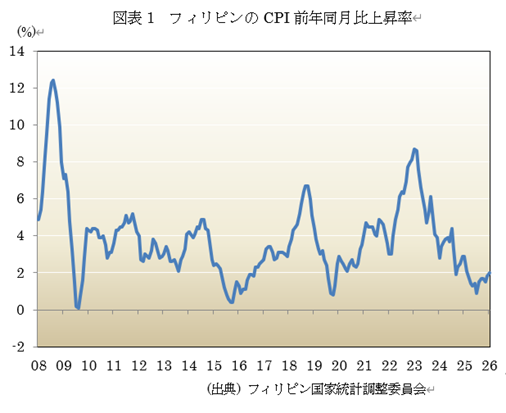

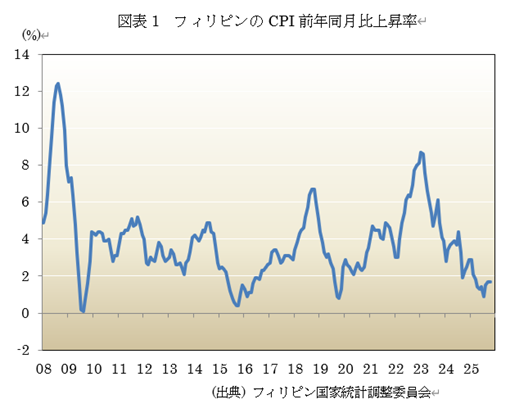

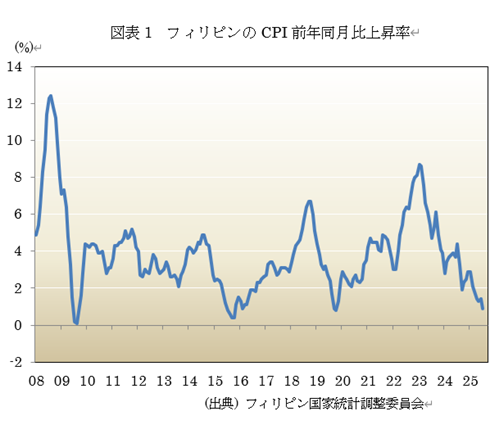

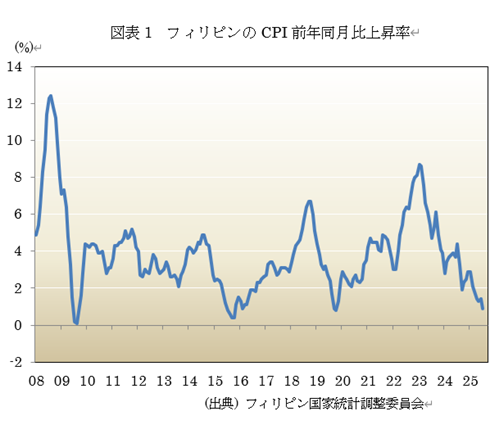

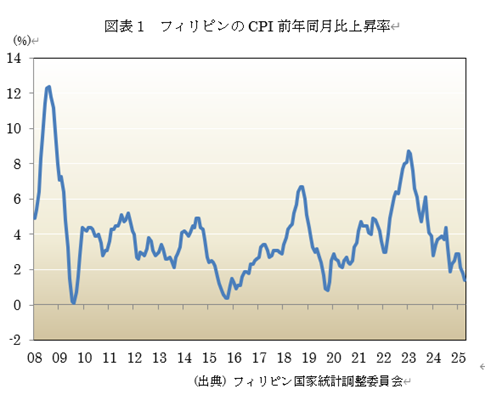

1. 1月CPI伸び率加速

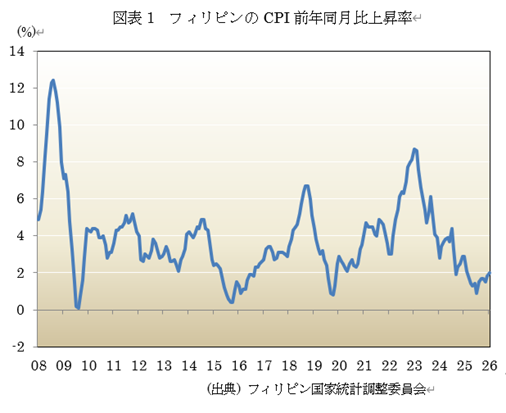

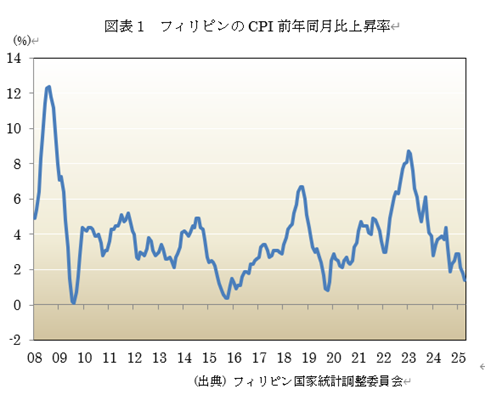

フィリピンの国家統計調整委員会(NSCB)は2月5日に、1月の消費者物価指数(CPI)上昇率が前年同月比+2.0%になったと発表(図表1参照)。伸び率は前月から加速。市場予想の+1.8%から上振れ。

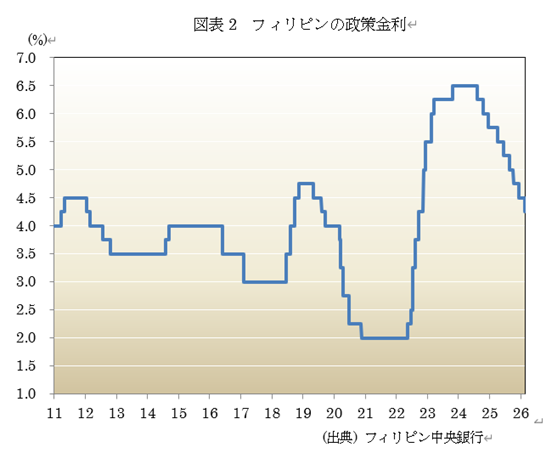

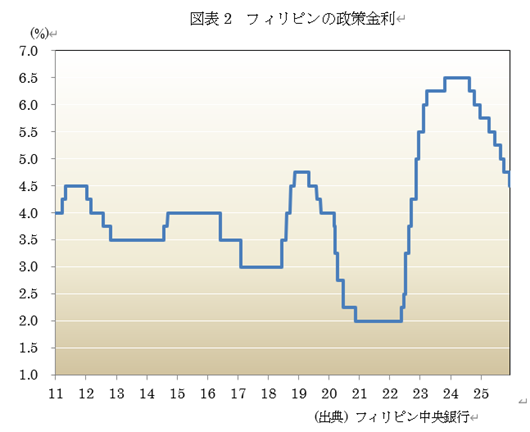

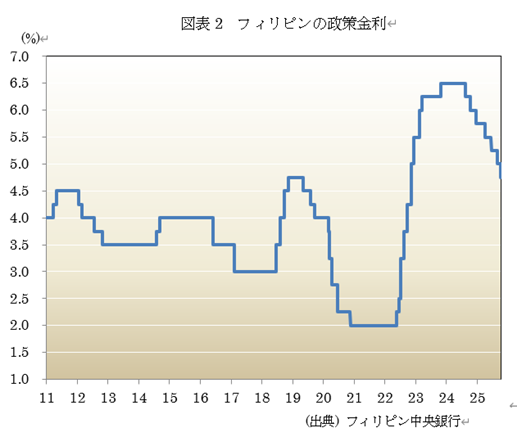

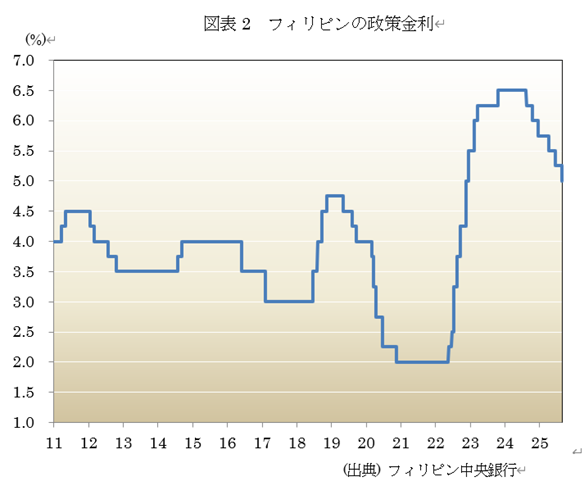

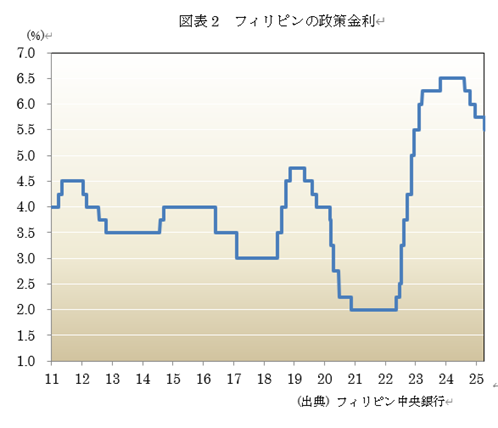

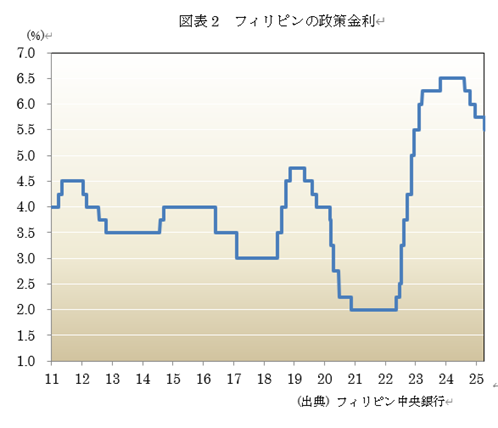

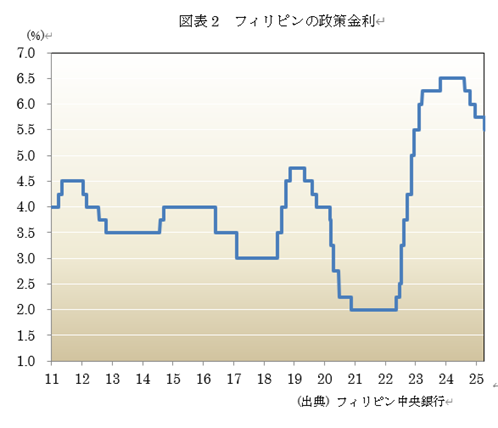

2. 政策金利を引き下げ

一方、フィリピン中央銀行は2月19日の金融政策決定会合で、主要政策金利である翌日物借入金利を▲0.25%ポイント引き下げて、4.25%にすると決定(図表2参照、上限を表示)。引き下げは市場の予想通り。6会合連続の利下げ。

2025年第四半期の経済成長率が+3.0%と、約5年ぶりの低水準に減速したことを受けたもの。

中銀は国内需要の減退により、経済成長率が予想を下回ったと指摘。声明で、「最新の指標は下半期の回復を示唆。成長は景況感の回復の速さに大きく依存するだろう」としました。

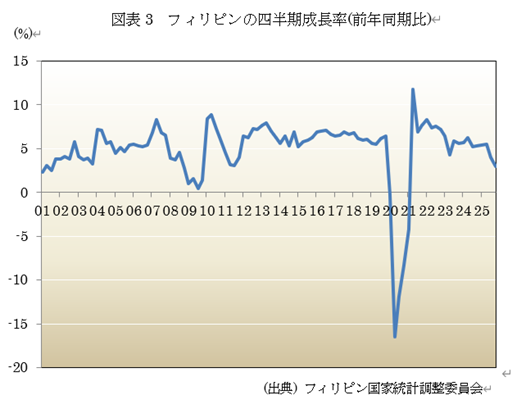

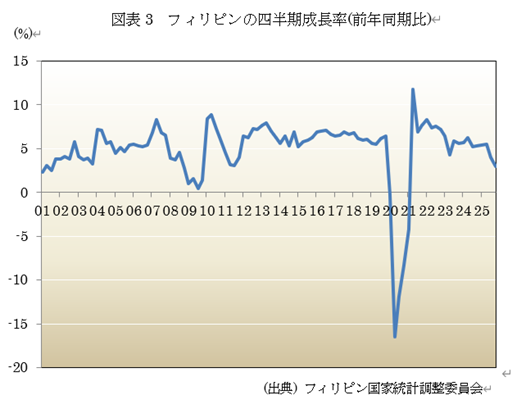

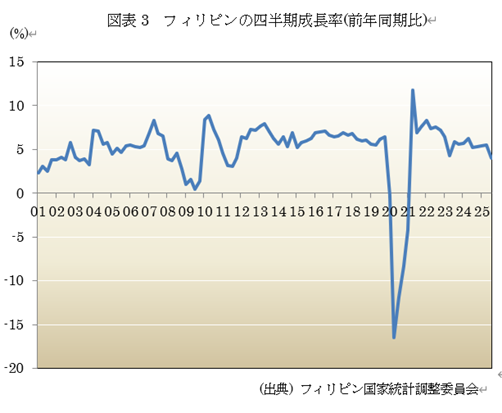

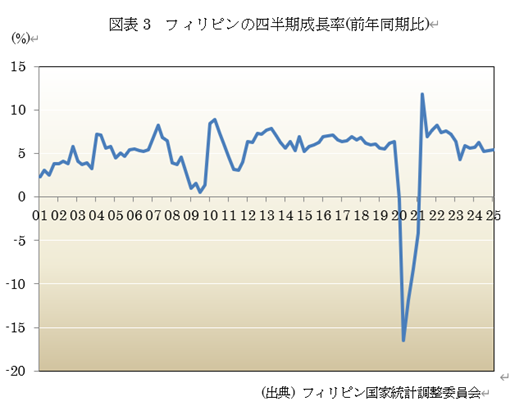

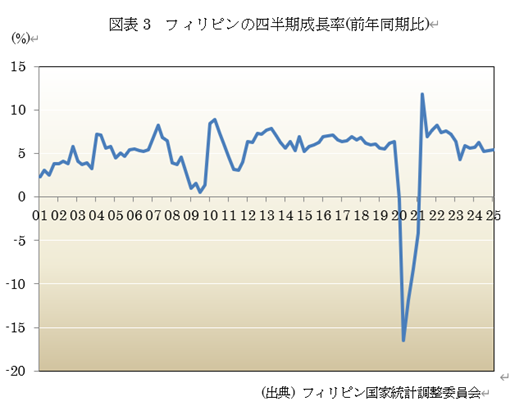

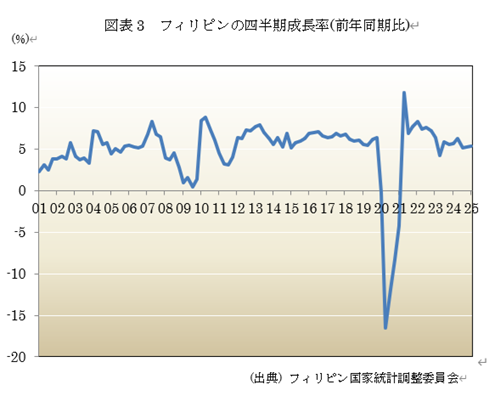

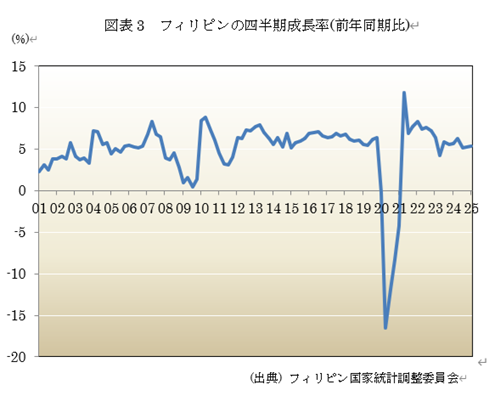

3. 10-12月GDPは伸び率減速

一方、フィリピンの国家統計調整委員会(NSCB)は1月29日に、10-12月期の実質国内総生産(GDP)成長率が、前年同期比で+3.0%の伸びになったと発表(図表3参照)。市場予想の+3.8%から下ぶれ。25年通年の成長率は+4.4%と、政府目標である+5.52〜6.5%を下回りました。

需要項目別では、25年10-12月期の国協投資や民間の設備投資を含む総資本形成は前年同期比▲10.9%と大幅減速。マルコス政権が洪水対策に絡んだ汚職疑惑の調査を開始し、好況事業が急減したことが響きました。通年でも前年比▲2.1%。

GDPの7割超を占める個人消費も振るわず、10-12月期には+3.8%と、前年同期の+47%から減速。通年の+4.6%にとどまりました。

輸出は25年が+8.1%と、24年の+3.3%から加速。半導体関連の精密機器などの輸出が好調。25年の輸入は+5.1%。

令和8年2月20日 タイ10-12月期GDP加速

おはようございます。タイ10-12月期GDPは加速しました。

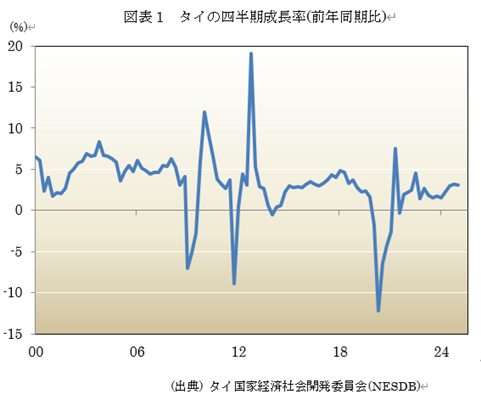

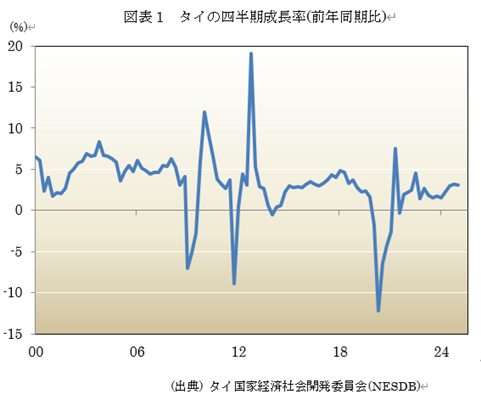

1. 10-12月期成長率加速

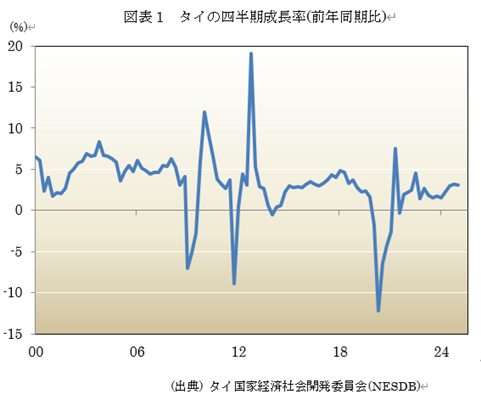

タイ国家経済社会開発庁(NESDB)は2月16日に、10-12月期の国民総生産(GDP)成長率が前年同期比+2.5%になったと発表(図表1参照)。前期の+1.2%から加速。市場予想の+1%からは上振れ。

個人消費が前年同期比+3.3%(前期は同+2.5%)と加速。又政府支出は+1.3%(同▲3.9%)と回復。一方、固定資産投資は+8.1%(同+1.4%)と急伸。

貿易については、輸出は+5.6%(同+7.6%)と減速し、輸入は+9.1%(同+5.9%)と加速。

生産面では、非農業は+2.7%(同+1.2%)と加速して、製造業と鉱業が回復。サービス業の加速し、建設、卸、小売りが牽引。

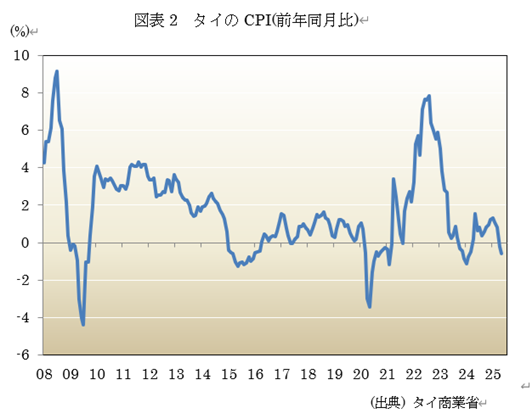

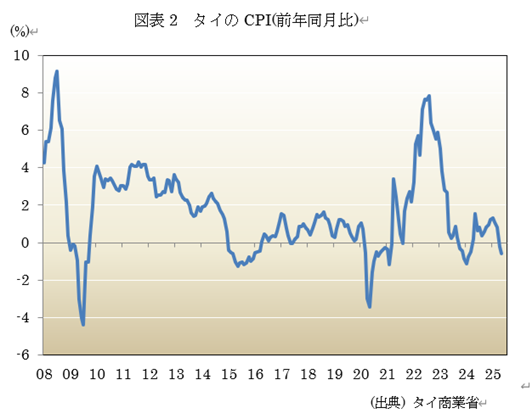

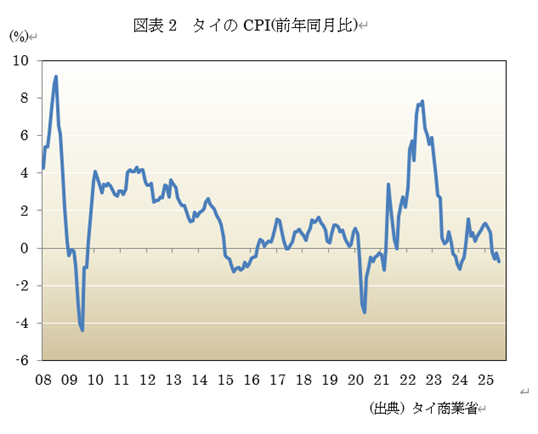

2. 消費者物価指数(CPI)上昇率マイナス

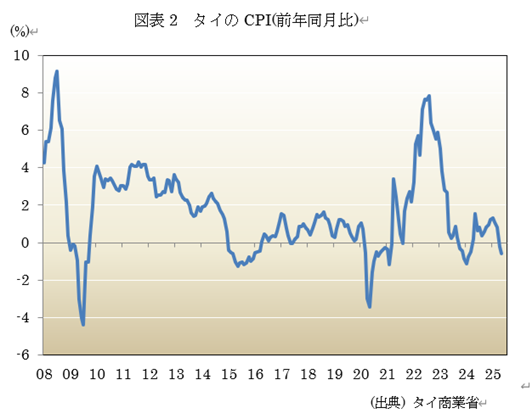

タイ商業省は7日、12月の消費者物価指数(CPI)上昇率が、前年同月比▲0.28 %であったと発表(図表2参照)。前月の▲0.49%からマイナス幅が縮小。

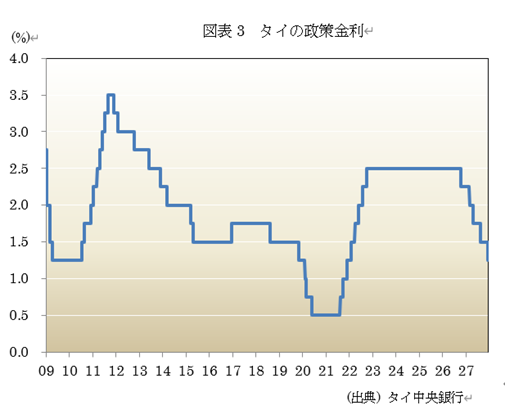

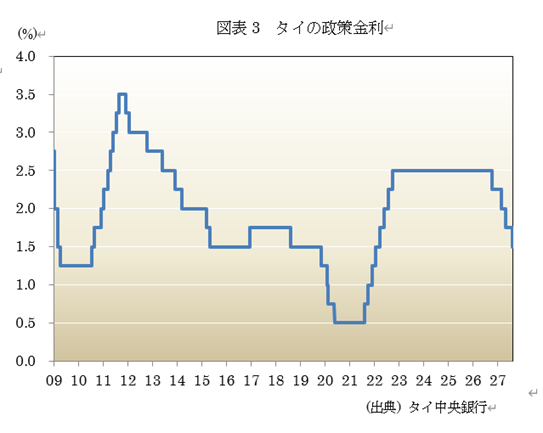

3. 政策金利を引下げ

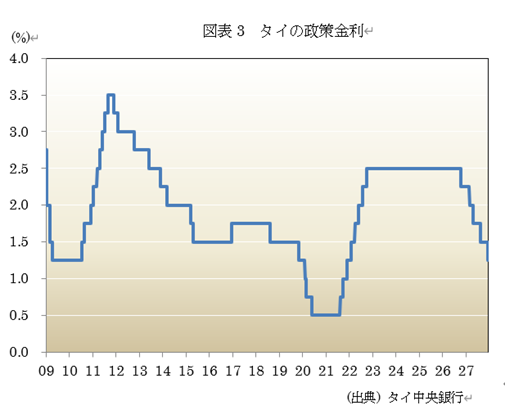

一方、タイ中央銀行は12月17日の金融政策委員会で、政策金利である翌日物レポ金利を▲0.25%引き下げ、1.25%にすることを決定。政治の不透明感、タイバーツ高、米国の関税といった課題に直面する中、減速する景気を下支える意図。

決定は全会一致。利下げはほぼ市場の予想通り。利下げは2024年10月以来で、累計で▲1.25%ポイントの利下げ。

中銀は「金融政策委員会は明らかな景気減速とリスクの高まりを考慮すると、金融政策はより緩和的になりうると評価している」としました。只、政策余地は限定的であるとも認識しているとしました。

26年の成長率は+1.6から+1.5%に引き下げ。27年については+2.3%に回復すると予想するものの、潜在成長率は下回るとしました。v

4. 今後の見通しv

同国では2月8日の祖選挙で、与党・タイの誇り党が勝利して、連立で安定多数を確保する見通し。憲法改正の国民投票も可決され、今後は追加の国民投票を経て、新憲法制定が進む見込み。一方、改革派勢力は議席を減らして、当面は急進改革よりも安定重視路線となる見込み。

10-12月期の実質GDPは前期比年率+7.84%と高くなりました。消費刺激策やインフレ鈍化による実質購買力の改善、好況投資や利下げが景気を下支え。一方、油種出は鈍化して、在庫積み上がりが成長を押し上げている模様。今後は、対米関係など、外需に気を付けてみていく必要がありそうです。

令和8年2月19日 マレーシア10-12月期GDP

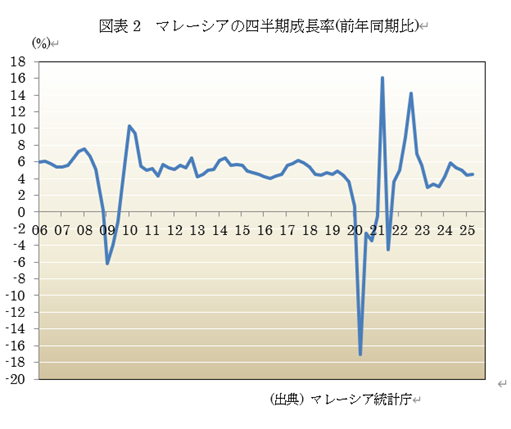

マレーシアの10-12月期成長率鈍化は加速しました。

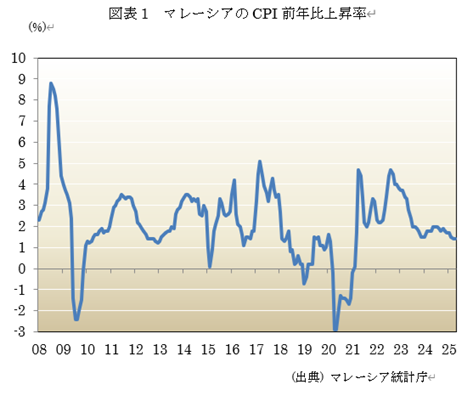

1. CPI上昇率は横這い

マレーシア統計庁は1月20日に、12月の消費者物価指数(CPI)が、前年同月比+1.6%になったと発表(図表1参照)。上昇率は前月から加速。市場予想の+1.4%から上振れ。

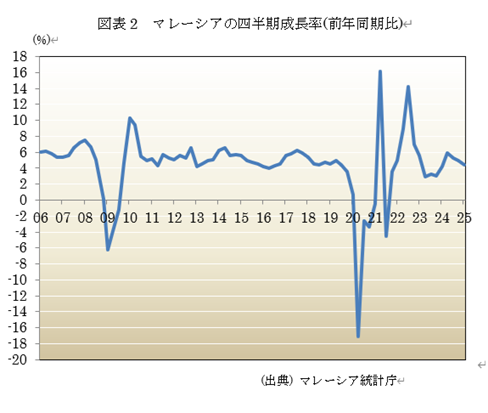

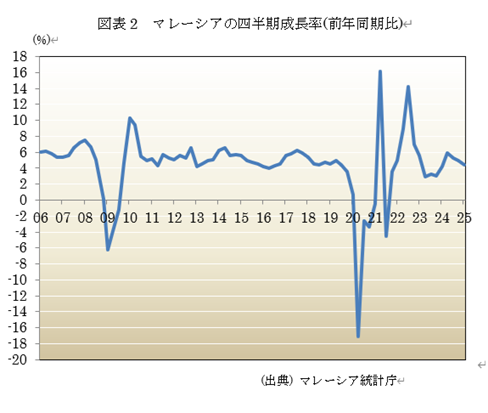

2. 10-12期成長率は加速

マレーシア統計局は2月13日に、10-12月期の実質GDP成長率が+6.3%になったと発表(図表2参照、速報値)。前期の+5.7%からは加速。市場予想の+5.7%から上振れ。2022年第4半期以来の高成長。農業が+5.4%(前期は前年同期比+0.1%)と、パームオイルの生産+16.2%、などにより加速。製造業は6.1%(同+4.1%)と拡大し、特に野菜・動物油が+12%。卸・小売りが+5.7%と牽引して製造業が+6.3%(同+5.5%)。v

一方、鉱業・砕石が+2.2%(同+9.7%)、建設が+11%(同+11.8%&)と減速。

支出面では、政府支出が+8%(同+7.1%)、個人消費+5.3%(同+5%)、また固定資産投資が+9.7%(同+7.4%)と加速。一方貿易では輸入が+7.9%(同+0.7%)で輸出が+3.9%(同+1.7%)にとどまり、重石となりました。

前四半期比では、GDPは+0.8%と、前期の+2.7%から減速。通年では、+5.2%と、前年の+5.1%からわずかに加速。政府予想の+4〜4.8%)を上回りました。

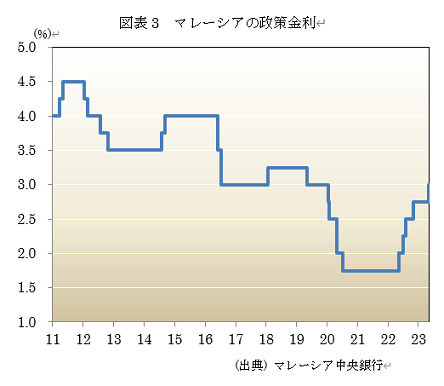

3. 政策金利を維持

一方、マレーシア中央銀行1月22日の金融政策決定会合で、政策金利である翌日物政策金利(OPO)を2.75%で維持することを決定。据え置きは3会合連続で市場の予想通り。

中銀は声明で、「2026年は関税の影響が世界経済の重石となる可能性がある一方、見通しは引き続き底堅い。持続的な内需、インフレ鈍化、旺盛なハイテク投資、財政・金融政策の支援が下支えする」との見方を示唆。現在の金利水準は「適切であり、物価安定の下で経済を支えている」との認識を示唆。

「世界的なコスト環境の緩和が続く中、26年の総合インフレ率は引き続き落ち着いた水準にとどまる見通しだ」としました。

令和8年2月18日 タイ10-12月期GDP

おはようございます。タイ10-12月期GDPは加速しました。

1. 10-12月期成長率加速

タイ国家経済社会開発庁(NESDB)は2月16日に、10-12月期の国民総生産(GDP)成長率が前年同期比+2.5%になったと発表(図表1参照)。前期の+1.2%から加速。市場予想の+1%からは上振れ。

個人消費が前年同期比+3.3%(前期は同+2.5%)と加速。又政府支出は+1.3%(同▲3.9%)と回復。一方、固定資産投資は+8.1%(同+1.4%)と急伸。

貿易については、輸出は+5.6%(同+7.6%)と減速し、輸入は+9.1%(同+5.9%)と加速。

生産面では、非農業は+2.7%(同+1.2%)と加速して、製造業と鉱業が回復。サービス業の加速し、建設、卸、小売りが牽引。

2. 消費者物価指数(CPI)上昇率マイナス

タイ商業省は7日、12月の消費者物価指数(CPI)上昇率が、前年同月比▲0.28 %であったと発表(図表2参照)。前月の▲0.49%からマイナス幅が縮小。

3. 政策金利を引下げ

一方、タイ中央銀行は12月17日の金融政策委員会で、政策金利である翌日物レポ金利を▲0.25%引き下げ、1.25%にすることを決定。政治の不透明感、タイバーツ高、米国の関税といった課題に直面する中、減速する景気を下支える意図。

決定は全会一致。利下げはほぼ市場の予想通り。利下げは2024年10月以来で、累計で▲1.25%ポイントの利下げ。

中銀は「金融政策委員会は明らかな景気減速とリスクの高まりを考慮すると、金融政策はより緩和的になりうると評価している」としました。只、政策余地は限定的であるとも認識しているとしました。

26年の成長率は+1.6から+1.5%に引き下げ。27年については+2.3%に回復すると予想するものの、潜在成長率は下回るとしました。

令和8年2月15日 中国1月新築住宅価格

おはようございます。中国1月新築住宅価格は前月比大幅下落しました。

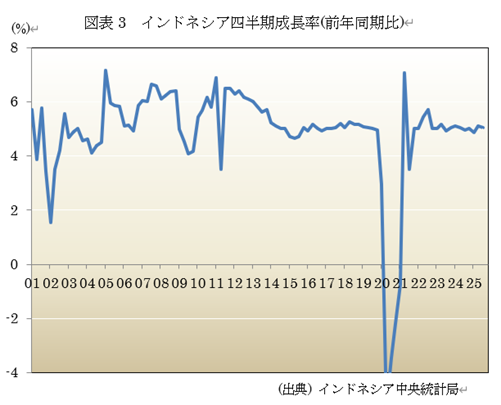

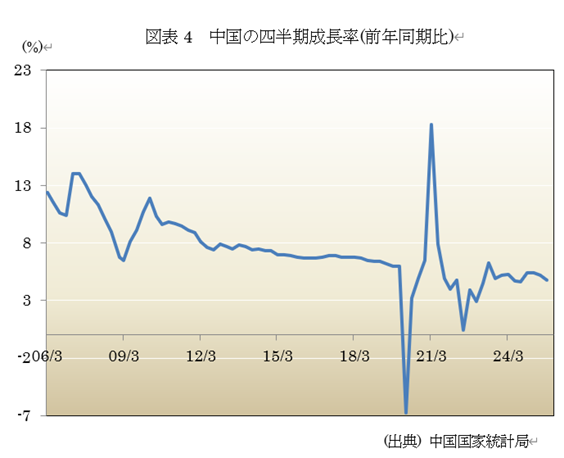

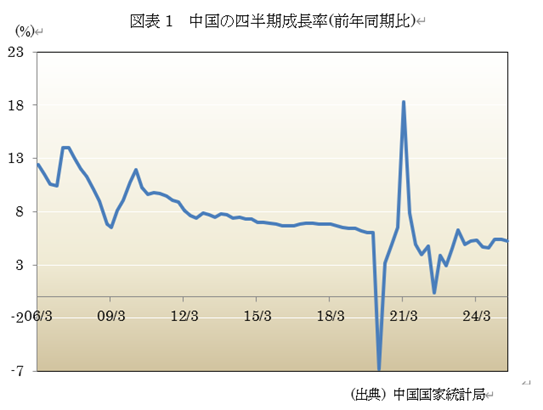

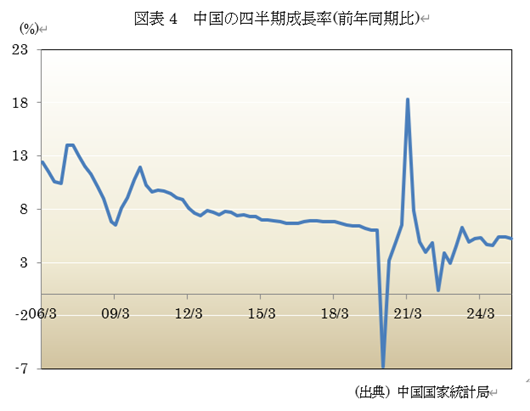

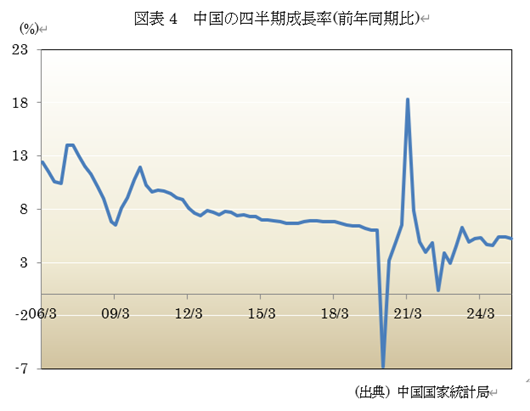

1. 中国10-12月期GDP+4.5%

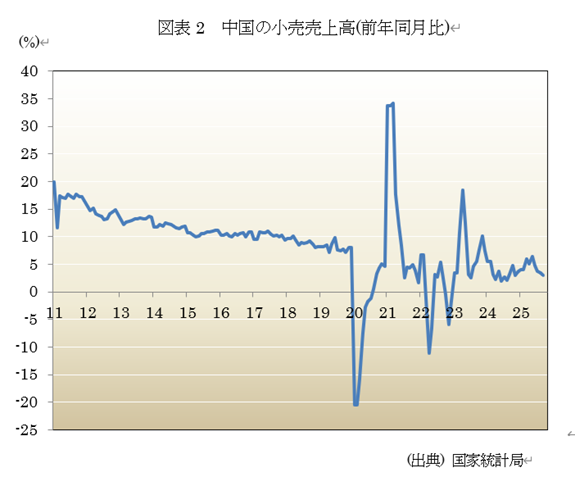

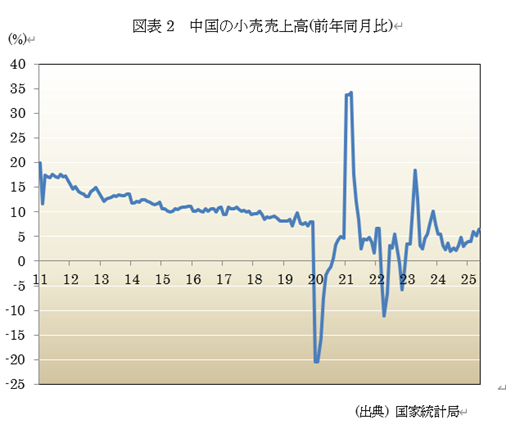

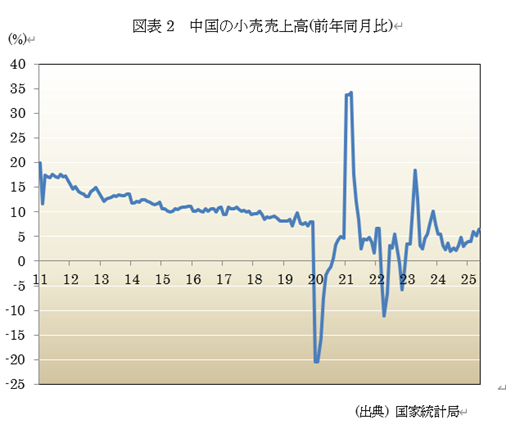

中国国家統計局は1月19日、中国10-12月期GDPが前年同月比+4.5%となり、前期の+4.8%から減速したと発表。12月には小売売上高が3年振りの低い伸び率となり、不動産不況の継続、消費者への政策的梃入れにもかかわらずデフレ圧力が継続したことなどが影響。

一方、生産が加速したにも関わらず、失業率は5.1%と、3箇月連続で横這い。

尤も、2025年の通年成長率は+5%と、政府予想に沿ったものとなり、2024年から横這い。米国への輸出の好調などによる、貿易黒字下支え。関税の圧力、固定資産投資の軟調を相殺。

2. 1月新築住宅価格

中国統計局が2月13日発表した統計によると、同国の1月の新築住宅価格は前年同月比▲3.1%と、12月の▲2.7%から下落率が拡大。31箇月連続で下落。7月ぶりの大きさ。

前月比では▲0.4%。需要の弱さを示唆しており、資金繰りに苦しむ不動産開発会社にとって更なる重石となる見込み。

調査対象の70都市のうち、62都市で下落。前月の58都市から増加。

不動産仲介業を手掛ける中原地産のアナリスト、張大偉氏は「不動産市場の回復基調は依然として脆弱だ」としました。

中古住宅市場は依然として低迷。前月比下落率は僅かに改善したものの、前年比の下落幅は拡大。1級都市では▲7.6%、それよりも小規模な都市では▲6%超の下落。

令和8年2月14日 中国1月CPI

おはようございます。中国の1月CPIは、前年同月比上昇しました。

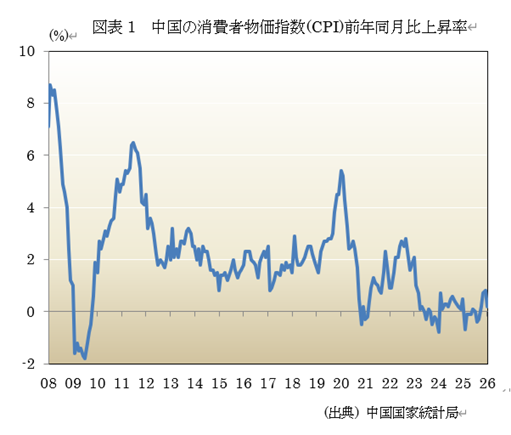

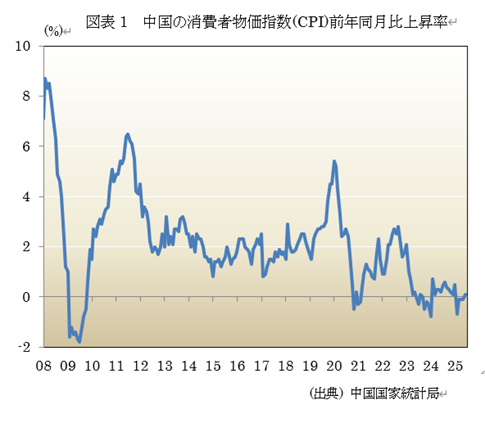

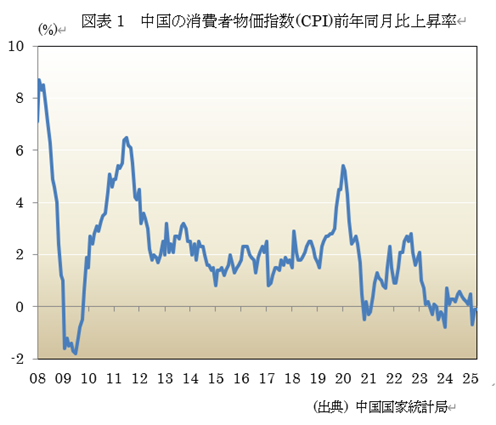

1. 1月CPIが上昇

中国国家統計局が11日発表した1月消費者物価指数(CPI)は、前年同月比+0.2%。市場予想の+0.3%から下振れ。前月は+0.2%でした。12月の伸び率と変わらずですが、これも市場予想の+0.3%から下振れ。

キャピタルエコノミストの中国担当エコノミスト、黄子春氏は「需要と供給の不均衡は今後も続く見込み。中国のデフレ圧力がすぐに弱まるとは考えにくい」としました。

CPIの前年比上昇率の鈍化について、国家統計局は前年同月が高水準であったベース効果とエネルギー価格の大幅下落が要因と説明。

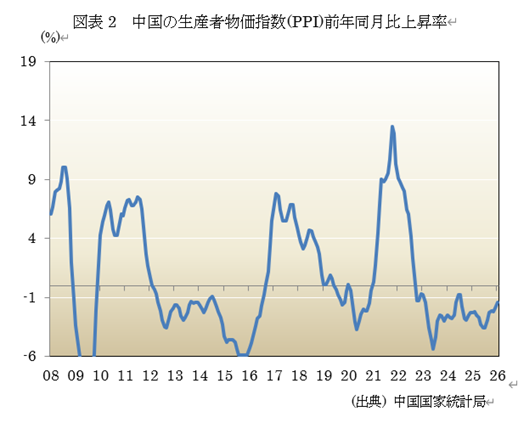

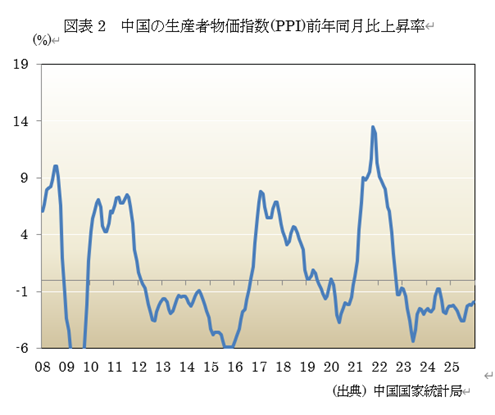

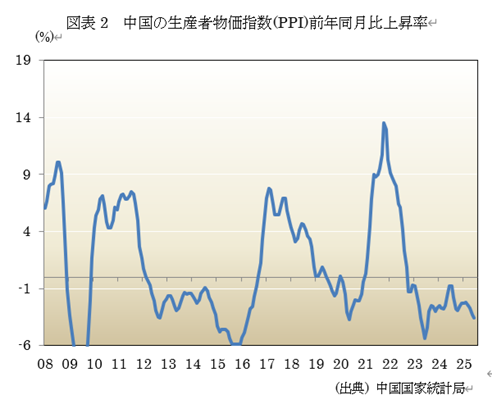

2. PPIはマイナス幅縮小v

一方、中国の国家統計局の同日の発表によると、1月の生産者物価指数(PPI)は、前年同月比▲1.4%と、前月の▲1.9%からマイナス幅が縮小。下落率は2024年7月以来の小幅。予想は▲1.5%。

モルガン・スタンレーのエコノミスト、ロビン・シン氏はブルーバーグテレビジョンへの因果ビューで、「決定的なレ振れはまだ起きていない」と指摘。PPIは「やや」改善したとしつつも、「上流のコモディティー価格の上昇が下流の消費財に波及しておらず、中国で需要主導の転換が起きているわけではない」としました。

令和8年2月12日 フィリピン7-9月期GDP

おはようございます。フィリピン10-12月期GDPは減速しました。

1. 1月CPI伸び率加速

フィリピンの国家統計調整委員会(NSCB)は2月5日に、1月の消費者物価指数(CPI)上昇率が前年同月比+2.0%になったと発表(図表1参照)。伸び率は前月から加速。市場予想の+1.8%から上振れ。

2. 政策金利を引き下げ

一方、フィリピン中央銀行は12月11日の金融政策決定会合で、主要政策金利である翌日物借入金利を▲0.25%ポイント引き下げて、4.5%にすると決定(図表2参照、上限を表示)。引き下げは市場の予想通り。金融緩和サイクルが終わりに近づいており、今後の動きは限定的で、データ次第になるとの見解を示唆。

5回連続の利下げ。成長見通しは弱まっているものの、インフレは穏やかであるとしました。

3. 10-12月GDPは伸び率減速

一方、フィリピンの国家統計調整委員会(NSCB)は1月29日に、10-12月期の実質国内総生産(GDP)成長率が、前年同期比で+3.0%の伸びになったと発表(図表3参照)。市場予想の+3.8%から下ぶれ。25年通年の成長率は+4.4%と、政府目標である+5.52〜6.5%を下回りました。

需要項目別では、25年10-12月期の国協投資や民間の設備投資を含む総資本形成は前年同期比▲10.9%と大幅減速。マルコス政権が洪水対策に絡んだ汚職疑惑の調査を開始し、好況事業が急減したことが響きました。通年でも前年比▲2.1%。

GDPの7割超を占める個人消費も振るわず、10-12月期には+3.8%と、前年同期の+47%から減速。通年の+4.6%にとどまりました。

輸出は25年が+8.1%と、24年の+3.3%から加速。半導体関連の精密機器などの輸出が好調。25年の輸入は+5.1%。

令和8年2月10日 ロシア2025年GDP減速

おはようございます。ロシアの原油収入減少が減少しています。

1. 7-9月期GDP成長率

ロシア連邦統計局は11月14日、7-9月期GDP(国内総生産、速報値)が前年同期比+0.6%になったと発表(速報値)。市場予想通り。前期の+1.1%から減速。継戦能力を左右する戦時経済は、現安の継続により、減速傾向を強めています。

7-9月期には10四半期プラス成長を維持したものの、マイナス成長に陥った23年1-3月期の▲0.3%以来の低い成長率。

経済発展省によると、7−9月期には製造業が+1.1%。前四半期の+3.6%から減速。小売りが+2.1%、建設が+1.2%と、内需が勢いを欠いています。

続いて、ロシア連邦統計局は2月6日、2025年GDP成長率が前年比+15になったと発表。前年から大幅に減速して、ここ3年で最も低い成長率となりました。

2023年と2024年には、同国の成長率は+4%以上となっていました。これは主にウクライナ侵攻により軍事支出が増大したため。

戦争による総労力不足による物価上昇を抑制するため、同国中銀は政策金利を16%で維持。高金利により消費が抑制され、それによりビジネスの生産が低調となっています。

ロシアはウクライナ侵攻により、軍事支出を賄うために増税。付加価値税は1月には20%から22%に引き上げられました。

2. インフレ率減速

国家統計局から11月16日発表された12月の消費者物価指数(CPI)の前年同月比上昇率は+5.6%と、伸び率は前月から減速(図表2参照)。市場予想の+5.8%から下振れ。

3. 政策金利を引下げ

一方、ロシア中央銀行は10月24日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲0.5%ポイント引き下げ16.5%にすることを決定。引き下げは4会合連続。市場では、政策金利維持を予想していました。

利下げしたものの、中銀は金融環境は、インフレ率上昇懸念により、中期的にはインフレ率上昇懸念により、金融環境は引き続き引き締め気味になるとの予想を維持。

4. 25年のロシア石油・ガス歳入は24%減

ロシア財務省のデータによると、2025年の同国の石油・ス歳入は前年比▲24%と、新型コロナウィルスのパンデミックで落ち込んだ20年以来の低水準。原油価格の下落とルーブル高が影響。

ロシアでは、石油ガス収入が国家歳入の25%を占めています。22年2月のウクライナ振興以降、防衛・安全保障関連の支出が膨らみ、財政を圧迫。

同省によると、25年の石油・ガス歳入は8兆4800億ルーブル(1080億3000万ドル)と、24年の11兆1300億ルーブルから減少。25年の原油価格は前年比▲18%超の下落。20年以来最大の下落。

25年12月の石油・ガス歳入は4478億ルーブルと、前年同月の7902億ルーブルから大幅減少。25年11月の5309億ルーブルを下回りました。

った。

令和8年2月8日 メキシコ中銀金利据え置き

おはようございます。メキシコ中銀は金利を据え置きました。

1. CPI上昇率は減速

メキシコ国立地理情報研究所は1月8日に、メキシコの9月の消費者物価指数(CPI)が、前年同月比+3.69%になったと発表(図表1参照)。上昇率は前月からやや減速。市場予想の+3.80からやや下振れ。

2. 7-9月期GDPはマイナス

メキシコ統計局は11月30日に、7-9月期季節調整済み国内総生産(GDP)成長率は、前年同期比▲0.2%になったと発表(速報値、図表2参照)。市場予想と一致。前期の確報値+0.0%からマイナスに転じました。前期比では▲0.3%。コロナ禍であった2021年以来のマイナス。メキシコ中銀が11月6日の金融政策決定会合で利下げを行うとの観測が高まりました。

第2次産業の活動が前期比▲1.5%'、農業、漁業、鉱業を含む第1次産業の+3.2%を相殺。サービス業は+0.1%。

3. 政策金利を維持

メキシコ銀行(中央銀行)は2月5の金融政策決定会合で、政策金利を予想通り7.5%に維持することを決定(図表3参照)。利下げは10回連続。このところインフレ率と経済成長率がともに上昇していることを受けています。

インフレ率が目標の+3%に低下する時期は2027年第2四半期と見込んでおり、従来の今年第3四半期から大幅に後ずれさせました。中銀のインフレ見通しを巡っては、過度に楽観的との見方が一部に出ていました。

新たな予想では、今年を通じてインフレ率が上昇すると見込み、今年末の総合インフレ率は+3.5%と、従来予想の+3.0%から引き揚げ。

令和8年2月7日 インドネシア10-12月期GDP

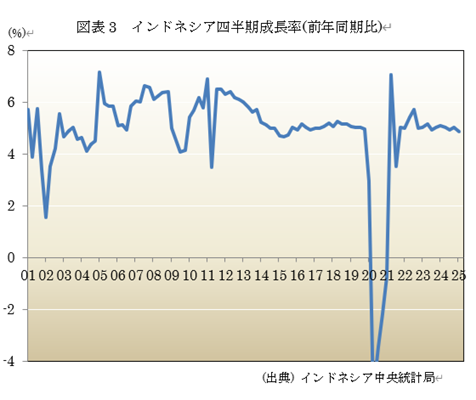

おはようございます。インドネシアの10-12月期GDPは加速しました。

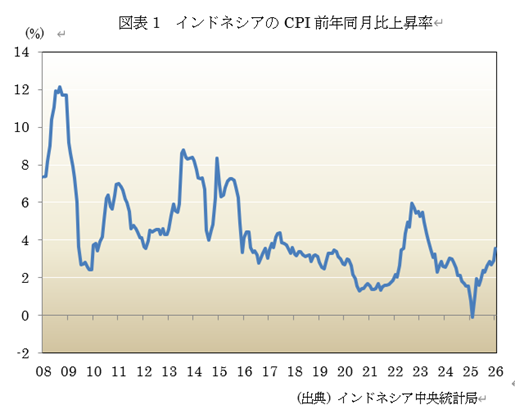

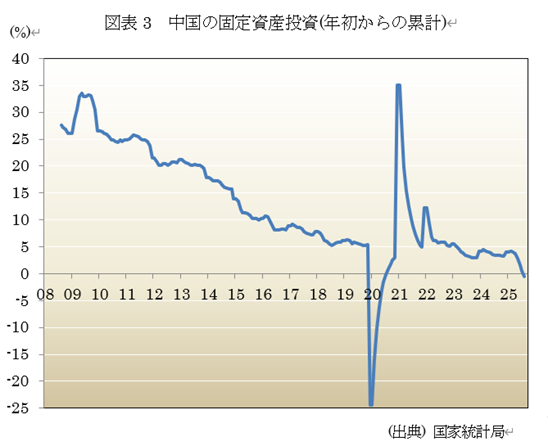

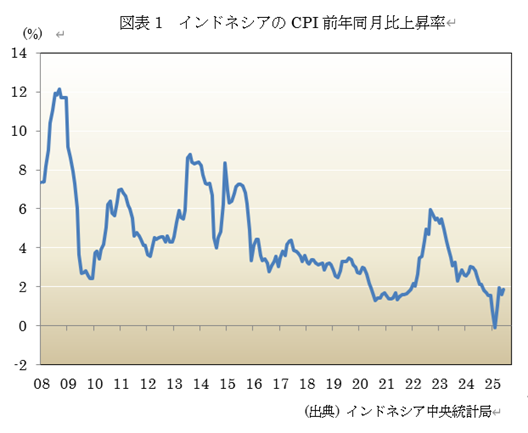

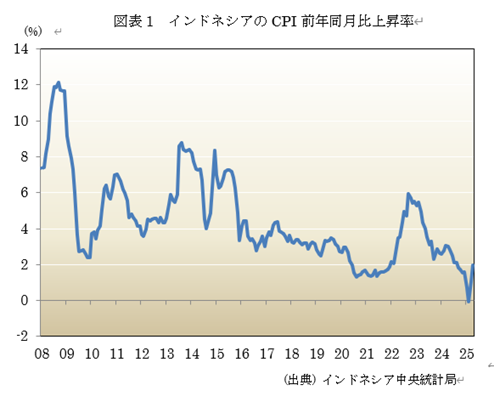

1. 1月CPI上昇率は加速

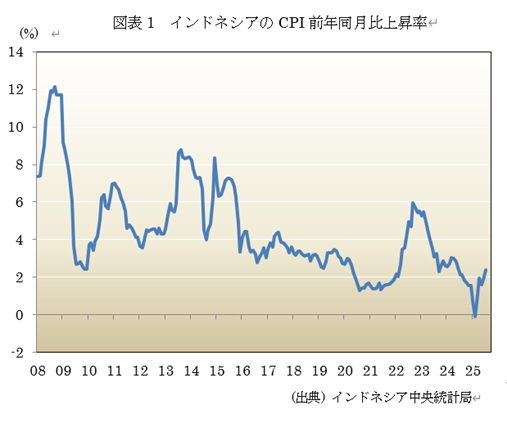

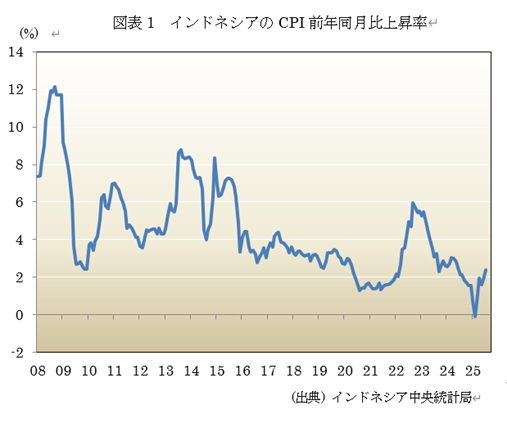

インドネシア中央統計局は2月2日に、1月の消費者物価指数(CPI)が、前年同月比+3.55%になったと発表(図表1参照)。前月の+2.92%から加速。市場予想の+3.85%からは下振れ。

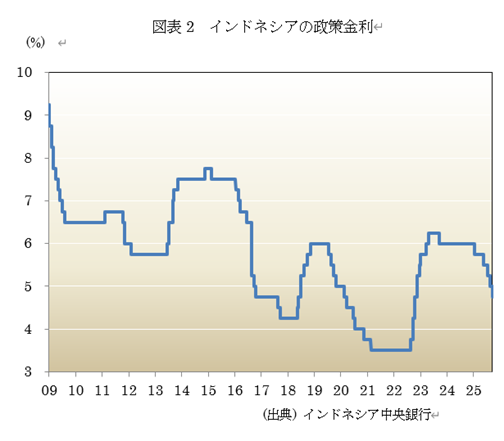

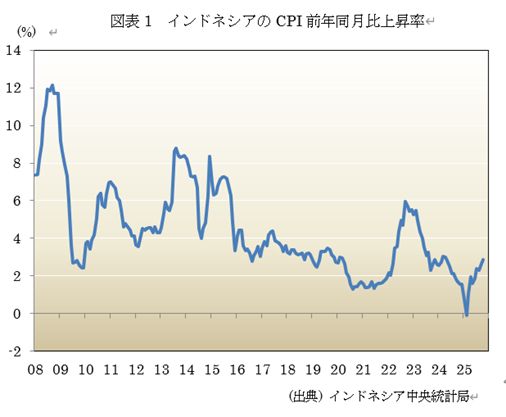

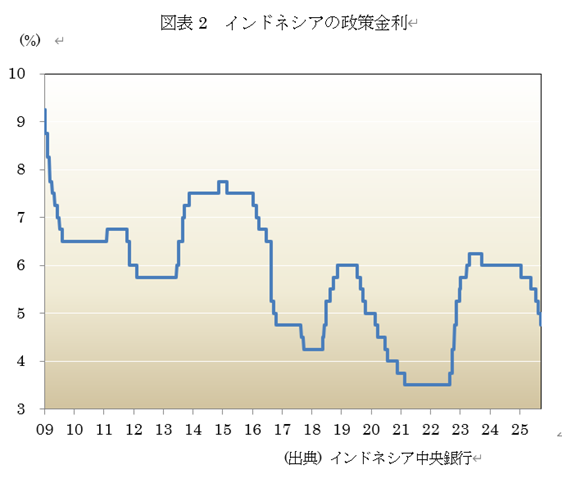

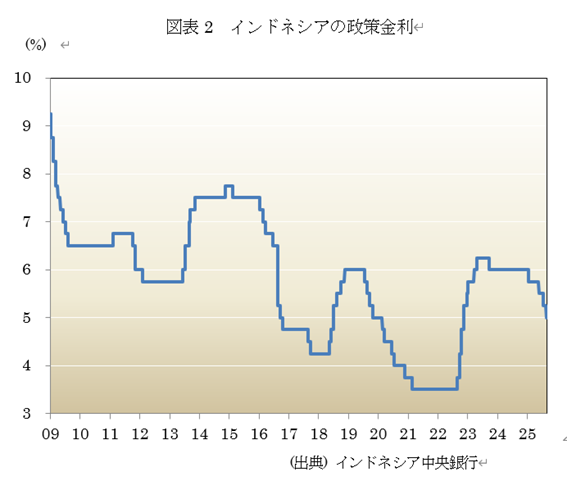

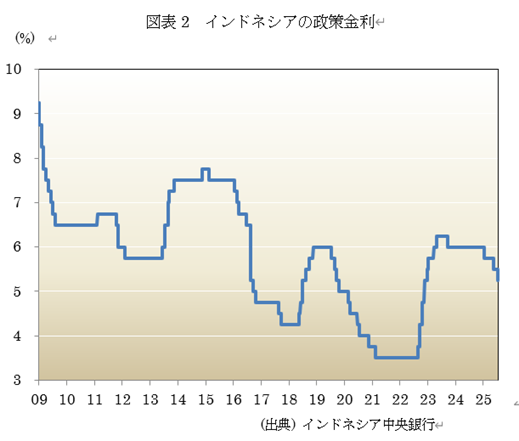

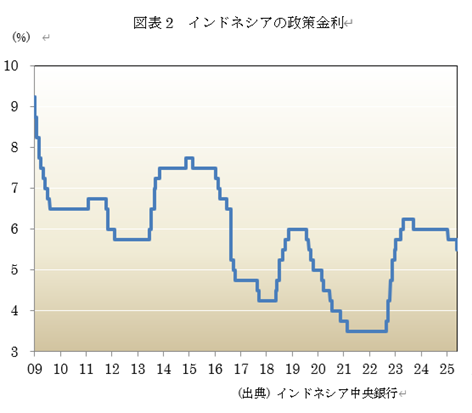

2. 政策金利を据え置き

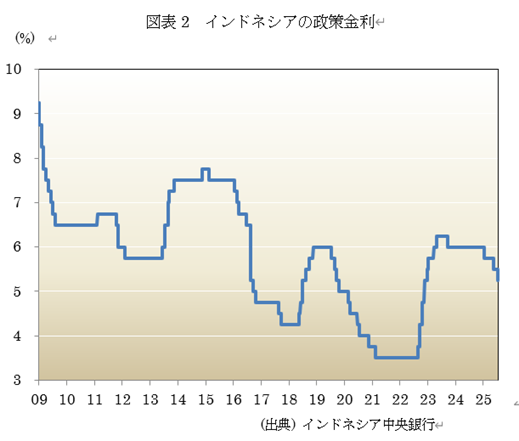

一方、インドネシア中央銀行は12月16-17日の理事会で、政策金利であるBIレートを4.75%に据え置くことを決定。据え置きは市場の予想外。

中銀のペリー・ワルジョ総裁は、「インフレ、そして経済成長率支援の観点で言えば、確かに追加利下げの余地は残っている」としました。また、その時期は通貨ルピアの安定と過去の利下げ効果次第で決まるとしました。

でルピアの安定維持と成長支援の必要性のバランスを取らなければならなかったとしました。

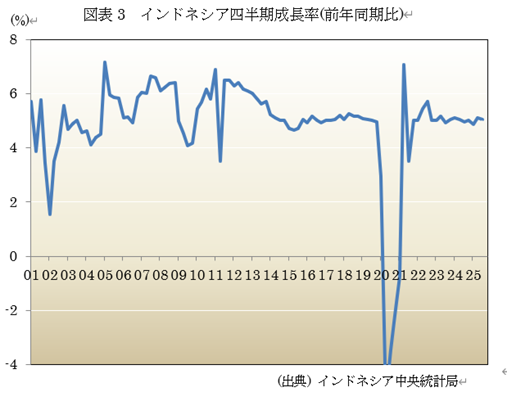

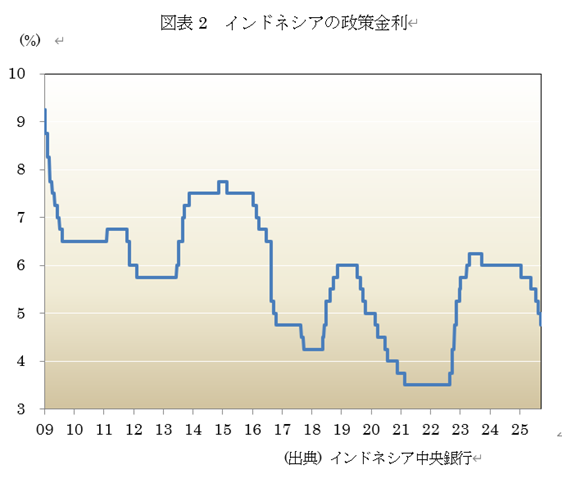

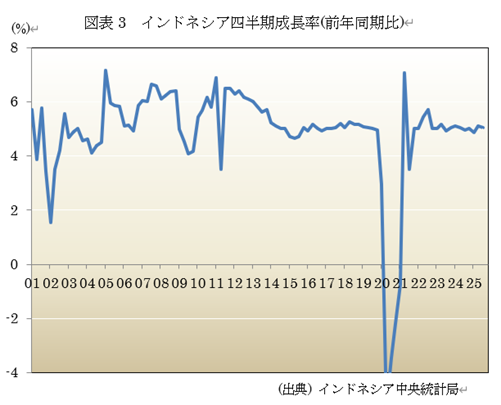

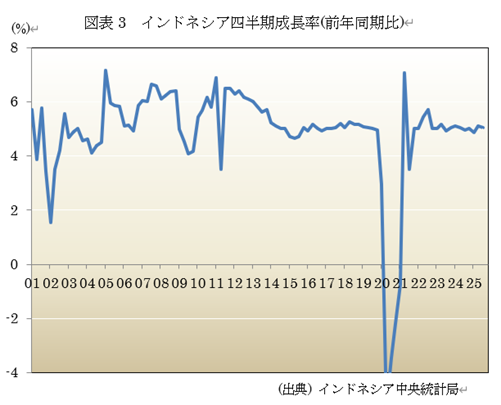

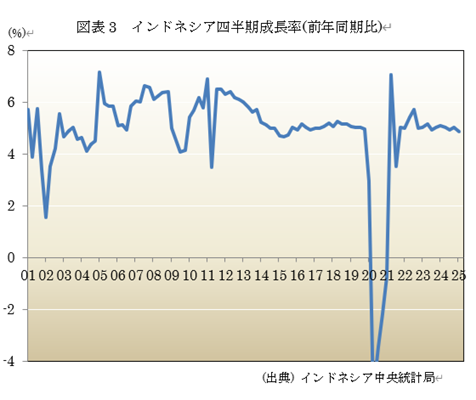

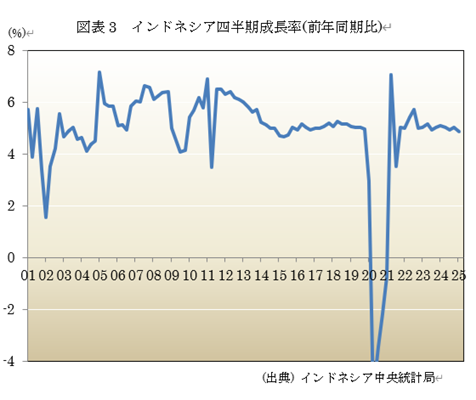

3. 10-12期GDP加速

インドネシア中央統計局(BPS)は2月5日に、同国の10-12月期GDP成長率が、前年同期比+5.39%になったと発表。前期の同+5.04%から加速。追加の景気対策など積極的な財政支出が寄与。成長率は前期から加速したものの、財政赤字も拡大しており、金融市場では警戒感が広がっています。

10-12月期成長率は22年7-9月期の+5.73%以来の高水準。25年通期の成長率も+5.11%と、24年の+5.03%から加速。

10-12月期には、GDPの約5割を占める家計消費の増加率が+5.11%と、7-9月期の+48から加速。GDPの約3割を占める総固定資本形成も増加率が+6.12%となり、7-9月期の+4.89%から加速。

令和8年2月5日 中国2025年人口減少

おはようございます。中国は2025年には人口が減少しました。

1. 中国10-12月期GDP+4.5%

中国国家統計局は1月19日、中国10-12月期GDPが前年同月比+4.5%となり、前期の+4.8%から減速したと発表。12月には小売売上高が3年振りの低い伸び率となり、不動産不況の継続、消費者への政策的梃入れにもかかわらずデフレ圧力が継続したことなどが影響。

一方、生産が加速したにも関わらず、失業率は5.1%と、3箇月連続で横這い。

尤も、2025年の通年成長率は+5%と、政府予想に沿ったものとなり、2024年から横這い。米国への輸出の好調などによる、貿易黒字下支え。関税の圧力、固定資産投資の軟調を相殺。

2. 2025年に人口減少

中国統計局が1月19日発表した統計によると、同国の2025年末時点の総人口が14億489万人となり、前年比▲339万人の減少。又、年間の出生者数は792万人となり、前年より▲162万人の減少。

一方、同

局は2025年末時点での生産年齢人口に該当する15-64歳の人口は9億6848万人で、全国の68.9%を占め、労働力資源が豊富且つ世界的に見てもトップクラスであると強調。

又、高齢化も進展。同局は60歳以上人口が3億2338万人であり、その中で65歳以上人口は2億2365万人と、ぞれぞれ、前年比+1307万人、324万人。

同局はこのような人口動態に伴い、各地域・部門が、出産支援政策の整備、育児補助金制度の確立・実施、普遍的な保育サービス支援の拡張、質の高い教育資源の供給拡大等に力を注いで、全人口をカバーするサービス体系の構築を推進して、人口高齢化対応国家戦略を策定していくとしました。

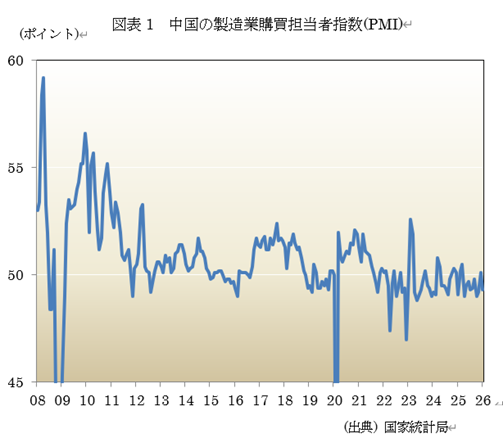

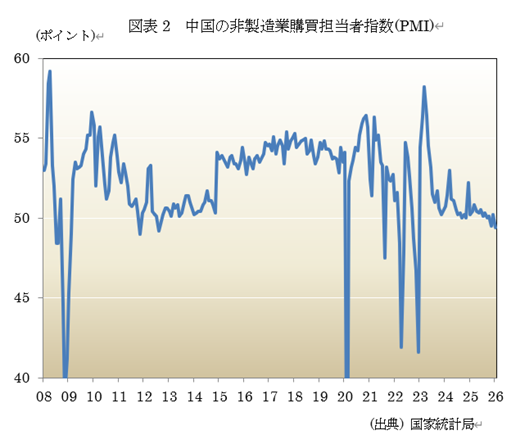

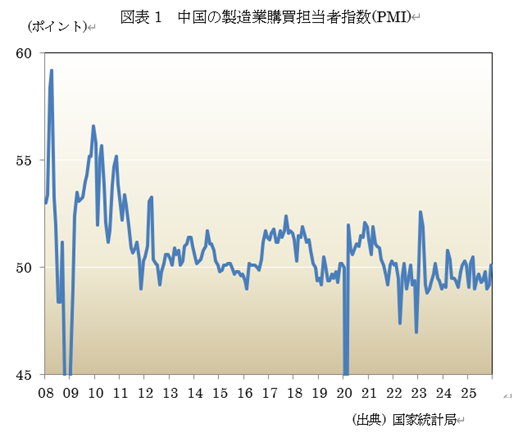

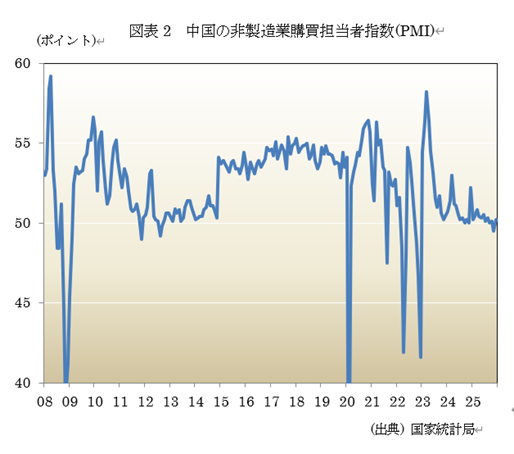

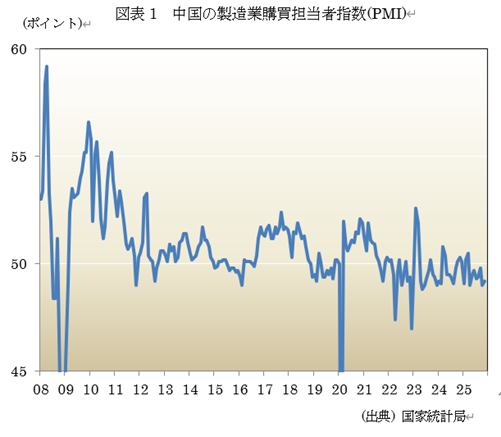

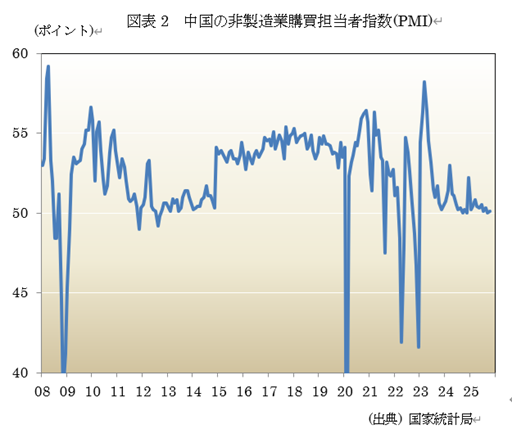

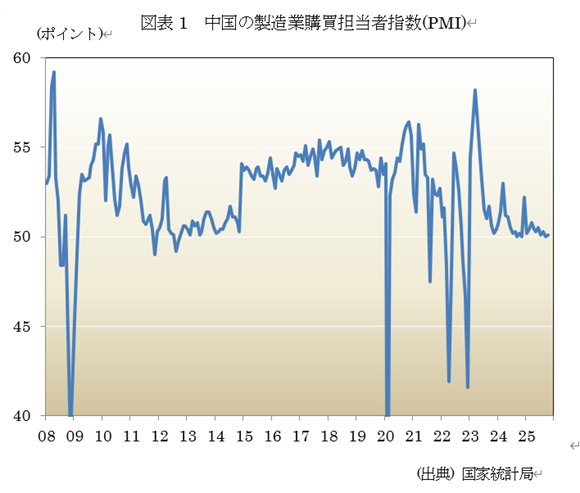

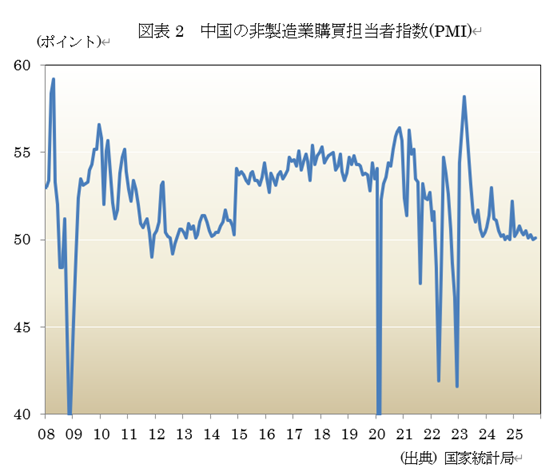

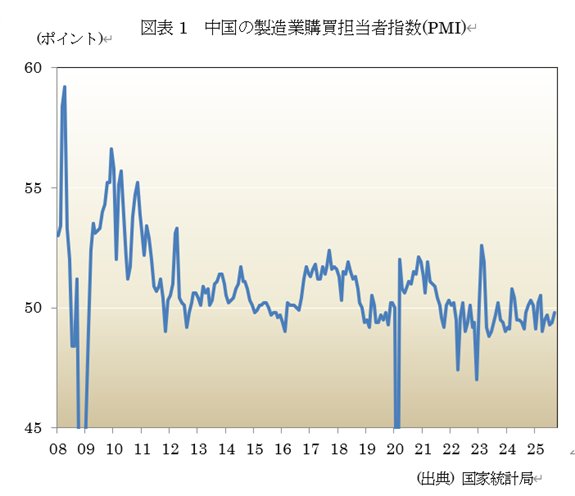

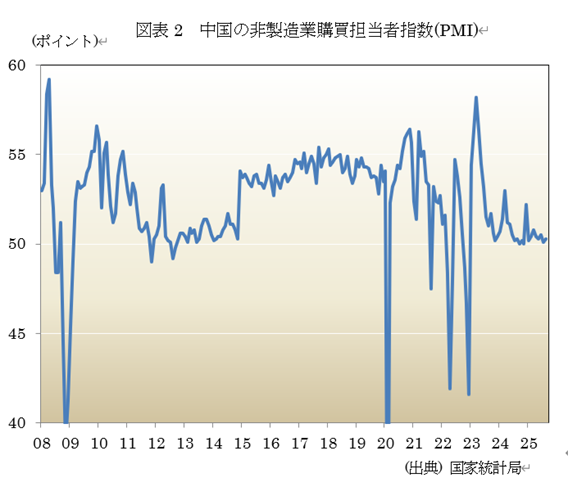

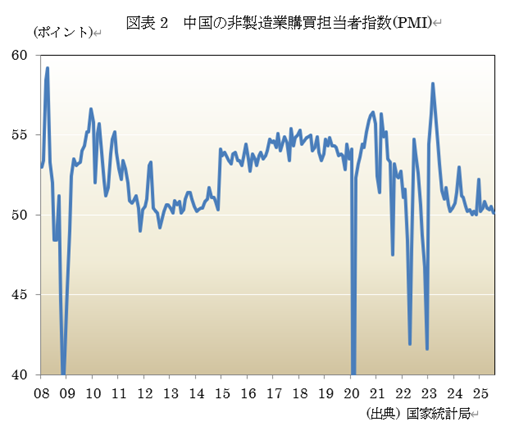

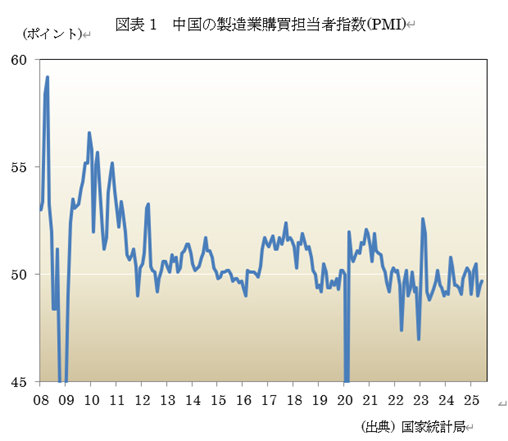

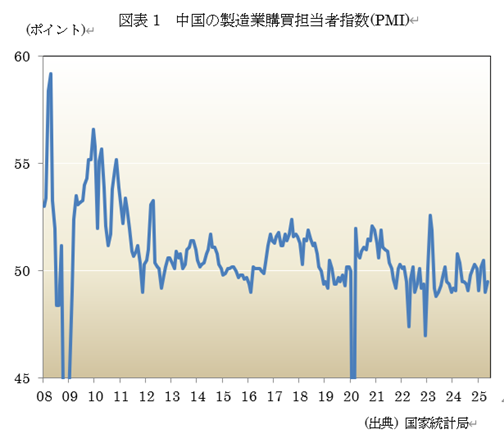

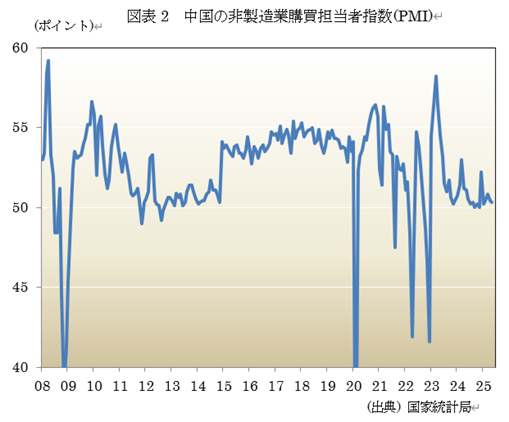

令和8年2月1日 中国1月PMI

おはようございます。1月の中国製造業購買担当者指数(PMI)は、前月から低下しました。

1. 1月製造業PMIは前月から低下

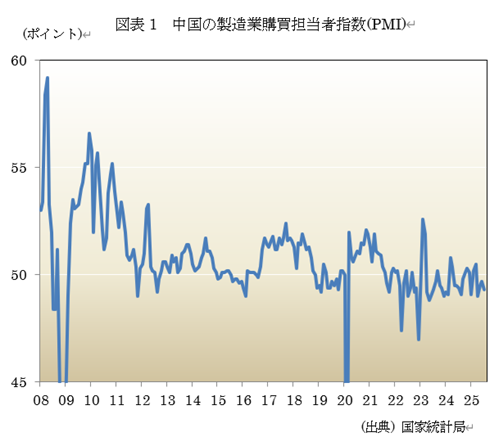

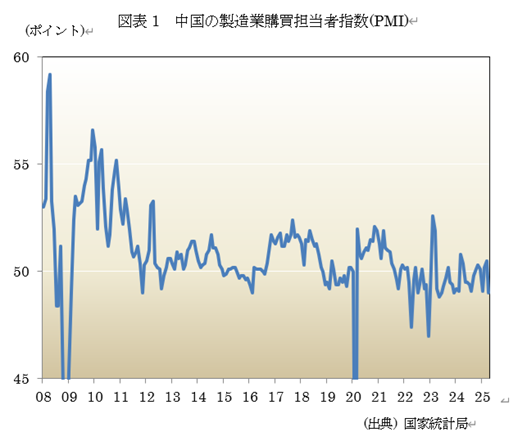

中国国家統計局が31日発表した1月の製造業購買担当者指数(PMI)49.3に低下。景気判断の分かれ目となる50を割り込みました。内需低迷が生産活動を下押し。市場予想の50.0からも下振れ。

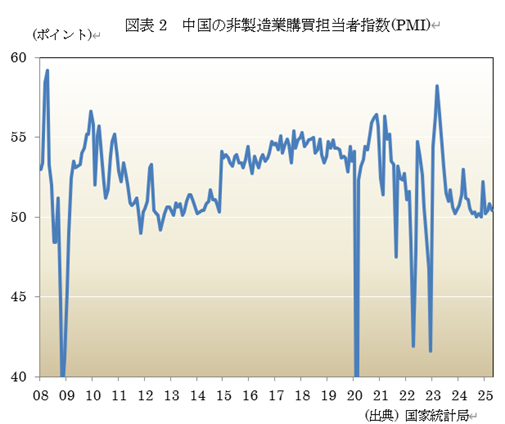

2. 2. 非製造業PMIも低下

一方、同日に発表した1月のサービス業と建設業を含む非製製造業PMIは49.4と、前月の50.2から低下。2022年 12月以来の低水準。

製造業と非製造業を合わせた総合PMIは50.7。11月は49.7。

国家統計局のHuo Lihui氏は、製造業の一部業種が例年1月に活動が鈍るほか、市場の需要が依然として弱いと述べました。

中国当局は家計の財の消費を喚起するのに苦戦しており、サービス消費の刺激策に軸足を移しつつあります。

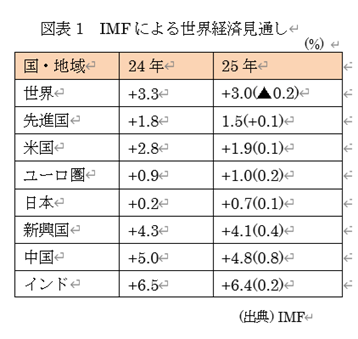

令和8年1月31日 トルコ中銀が利下げ

おはようございます。IMFが世界経済見通しを引き上げました。

1. 2026年見通しを引き上げ

国際通貨基金(IMF)は19日に公表した「世界経済見通し」において、2026年の世界経済成長率見通しを+3.3%として、昨年10月の前回予想から+0.2%ポイント引き上げ。米関税の緩和や人工知能(AI)投資ブームの恩恵を受けるとしました。

25年の成長率予測も+3.3%としており、前回予想から+0.1%ポイント引き上げ。27年予想は+3.2%で予想を維持。

IMFは昨年7月以降、米国が関税の引き下げる貿易協定を締結して、成長率予想を上方修正。

2. 米国成長率予想を引き上げ

26年の米国の成長率予想は+2.4%とし、10月予測から+0.3%ポイント引き上げ。データセンター、高性能AIチップ、電力などといったAIインフラへの巨額投資が大きなお通しとなるとしています。27年成長率予測は▲0.1%下方修正して、+2.0%としました。

チーフ・エコノミストのクラシャ氏は、AIブームが猛烈な勢いで続けば、インフレ亢進リスクがあるとしました。一方、AIによる生産性向上と利益創出への期待が実現しない場合、高騰した市場バリュエーションの調整が起こり、需要が減退するリスクがあるとしました。

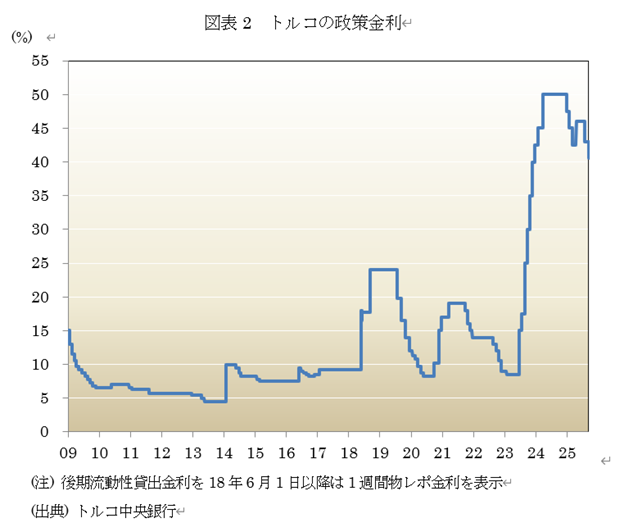

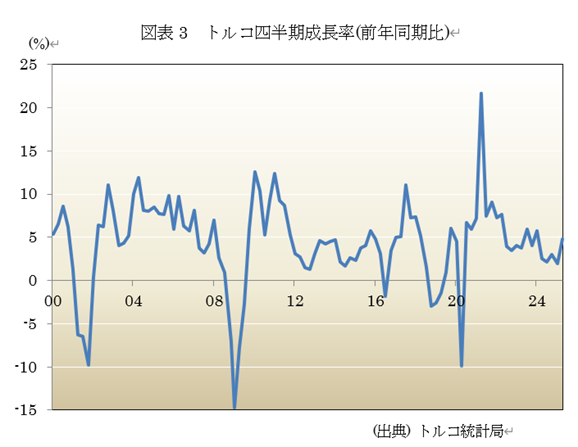

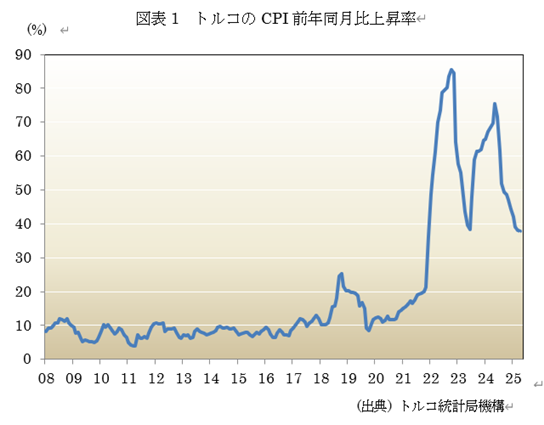

令和8年1月29日 トルコ中銀が利下げ

おはようございます。トルコ中銀が利下げしました。

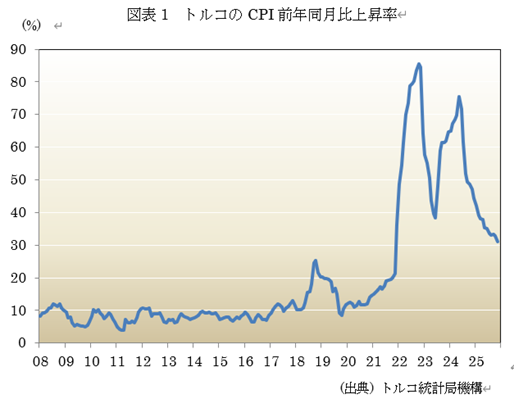

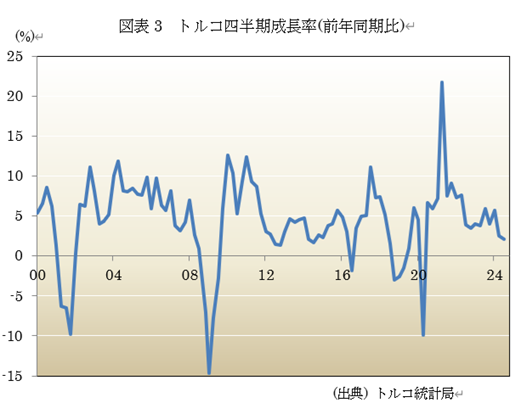

1. 12月CPI上昇率鈍化

トルコ統計局が1月5日に発表した12月消費者物価指数(CPI)上昇率は、前年同月比+30.89%と、前月から減速。市場予想の+31.0%にほぼ一致。

2. 政策金利を引下げ

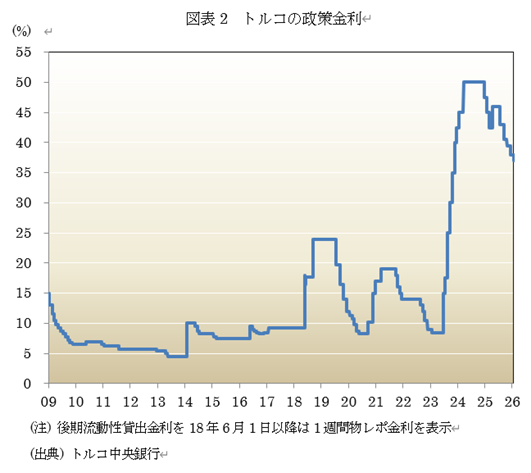

一方、トルコ中央銀行は1月22日の金融政策決定会合で、主要政策金利である1週間物レポ金利を▲1.0%ポイント引き下げ、37.0%にすることを決定(図表2参照)。インフレ鈍化の進行がインフレの定着、価格設定、インフレ期待によって妨げられる恐れがあるとして、利下げ幅は、市場予想の▲1.5%ポイントよりも小幅。利下げは昨年7月以来5回連続。

中銀の政策委員会は決定会合後の声明で「改善の兆しはみられるが、インフレ期待と価格設定の動きは引き続きインフレ率の低下の進行にとってリスクとなっている」としました。

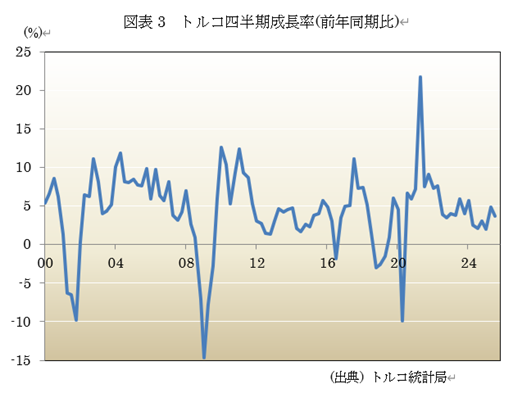

3. 7-9月期成長率+3.7%

他方、トルコ統計局が12月1日に発表した7-9月期GDP(国内総生産)は、前年同期比+3.7%と、前期の+4.9(改定値)から減速。市場予想の+4.2%から下振れ。中銀の金融引き締めの影響により減速。

家計消費が+4.8%、政府支出は+0.8%。

産業別では、農林水産業が▲12.7%の大幅減少。しむしぇき財務相は1日、霜害や旱魃gが「成長を阻害した」としました。消費や投資については「バランスが取れていた」と評価。7-9月期GDPは前期比では+1.1%(季節調整済み)。4-6月期は+1.6%。

令和8年1月26日 米がグリーランド領有を主張

おはようございます。米トランプ政権がグリーランド領有を主張しています。

1. 米がグリーランド領有を主張

米トランプ政権がグリーランド領有を主張しています。同政権は中露が北極海での活動を活発化させており、それに対抗する必要があるとしています。只、本当の狙いはレアアースなど地下に眠る区物資源であるとの指摘もあります。

一方、欧州諸国は反発。トランプ大統領が欧州の8カ国に対して10%の関税を課すことを示唆して、それに反発。フランスなどは、グリーンランドに対する軍隊派遣を検討。

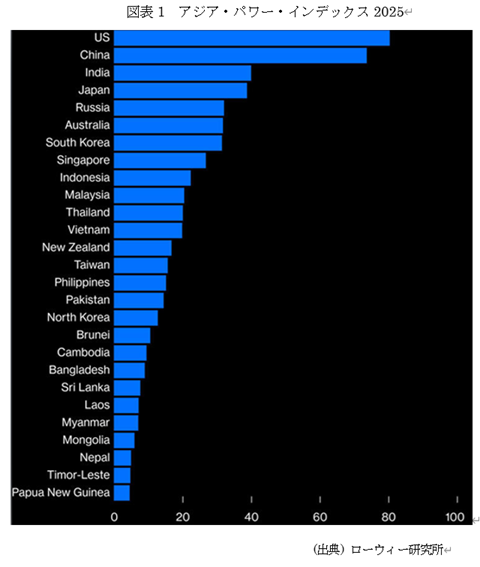

2. 米国の地位が低下

中国は南シナ海でのフィリピン船舶への嫌がらせや、台湾への軍事威嚇を強化。世界第1、2の軍事大国がいずれも世界秩序を維持するどころが、不安定化に貢献。

アジア太平洋地域は、長年経済発展は中国、安全保障は米国という図式で発展。その前提が揺らいでいます。経済力も軍事力も中国には遠く及ばない中堅国にとって、中国への脅威が問題となっています。

3.Gマイナス1時代到来か

米国が国際政治での指導的立場から後退しG7からG0になった議論も嘗てありました。現在は米国が積極的に国際秩序の崩壊を働きかけるという「Gマイナス1」の世界に突入しつつあります。

今後は、日本、韓国、豪州、インド、NZなどが連携して、中国などに対する脅威に対抗することが求められています。

令和8年1月24日 中国12月新築住宅価格

おはようございます。中国12月新築住宅価格は前月比大幅下落しました。

1. 中国10-12月期GDP+4.5%

中国国家統計局は19日、中国10-12月期GDPが前年同月比+4.5%となり、前期の+4.8%から減速したと発表。12月には小売売上高が3年振りの低い伸び率となり、不動産不況の継続、消費者への政策的梃入れにもかかわらずデフレ圧力が継続したことなどが影響。

一方、生産が加速したにも関わらず、失業率は5.1%と、3箇月連続で横這い。

尤も、2025年の通年成長率は+5%と、政府予想に沿ったものとなり、2024年から横這い。米国への輸出の好調などによる、貿易黒字下支え。関税の圧力、固定資産投資の軟調を相殺。

2. 12月新築住宅価格

中国統計局が1月19日発表した統計によると、同国の12月の新築住宅価格は前年同月比+2.7%と、11月の▲2.4%から下落率が拡大。30箇月連続ンで下落。7月以来最大の下落率となり、長引く住宅価格下落に当局が苦労していることを窺わせています。

下落率は加速しており、北京が前年同月比▲4.4%(前月は同▲2.1%)、広州▲4.8%(同▲4.3%)、深セン▲4.4%(同▲3.7%)、重慶▲2.9%(同2.9)など。

モーニングスターの株式アナリストは「不動産セクターの低迷継続は、我々の予想と概ね一致しており、今後2-3年、中国の成長を下押しする要因となる可能性が高い」としました。

70都市のうち、12月に価格が上昇したのは6都市にとどまり、58都市で下落。

又、中古住宅市場も軟調で、1級都市、2級都市、3級都市の中古住宅価格は、いずれも前年比で下落率が拡大。

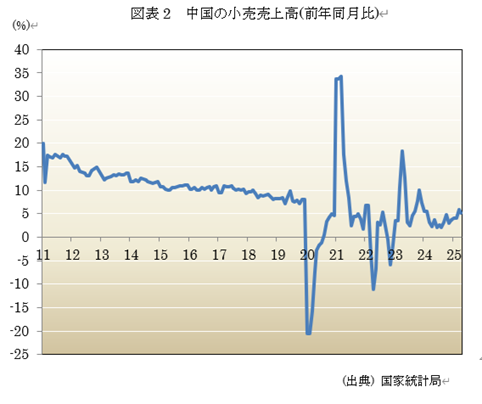

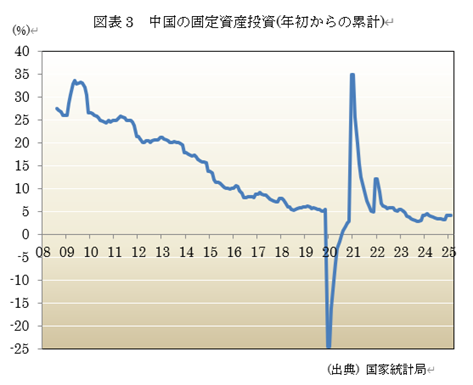

令和8年1月22日 中国12月鉱工業生産

おはようございます。中国の12月鉱工業生産は加速しました。

1. 中国10-12月期GDP+4.5%

中国国家統計局は19日、中国10-12月期GDPが前年同月比+4.5%となり、前期の+4.8%から減速したと発表。12月には小売売上高が3年振りの低い伸び率となり、不動産不況の継続、消費者への政策的梃入れにもかかわらずデフレ圧力が継続したことなどが影響。

一方、生産が加速したにも関わらず、失業率は5.1%と、3箇月連続で横這い。

尤も、2025年の通年成長率は+5%と、政府予想に沿ったものとなり、2024年から横這い。米国への輸出の好調などによる、貿易黒字下支え。関税の圧力、固定資産投資の軟調を相殺。

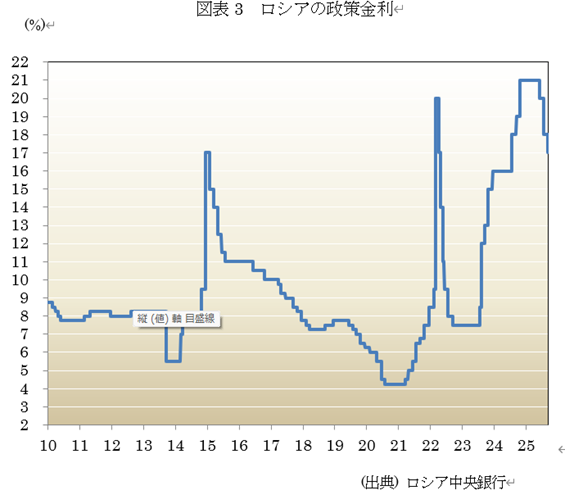

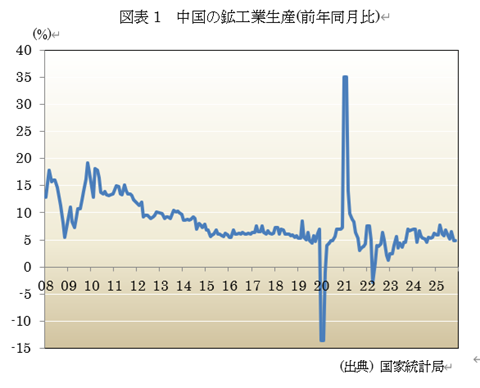

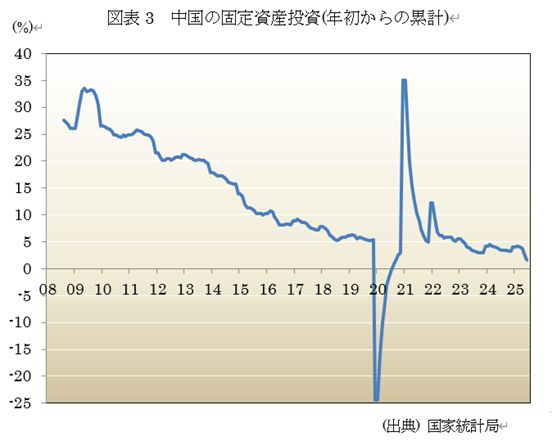

2. 鉱工業生産は加速

中国国家統計局が19日発表した12月の鉱工業生産は、前年同月比+5.2%と、前月の+4.8%から伸び率が加速。市場予想の+5.0%から上振れ。

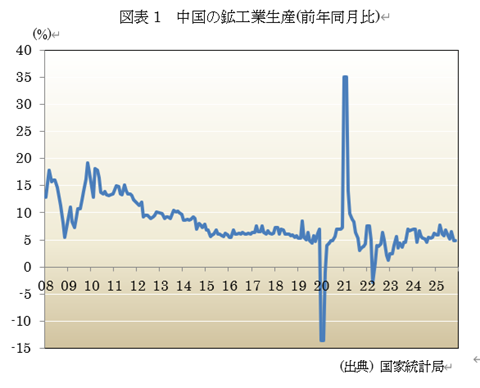

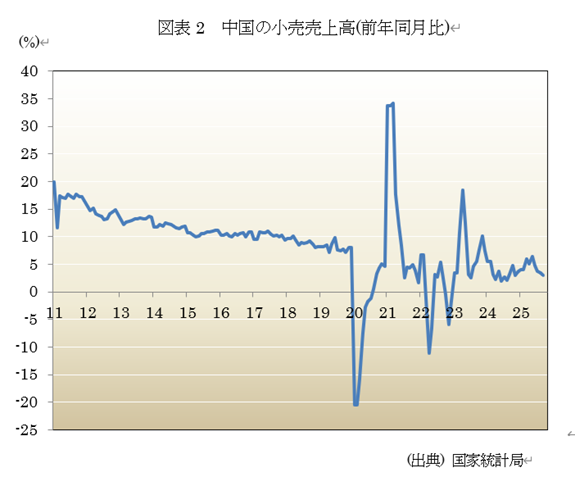

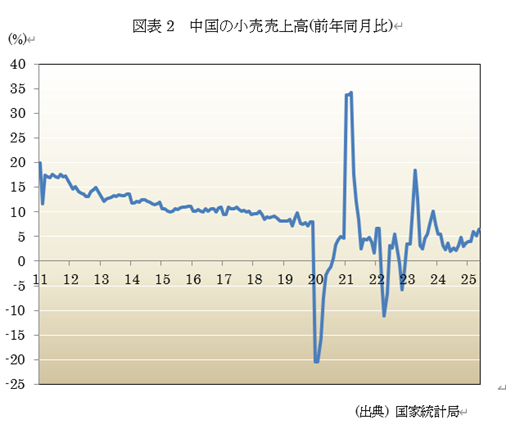

3.12月小売売上高は減速

中国の国家統計局が同日に発表した統計によると、12月の小売売上高は前年同期比+0.9%と、前月の+1.3%から伸び率が減速。市場予想の+1.2%から下振れ。

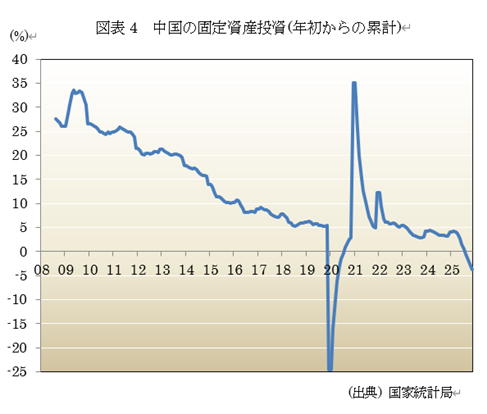

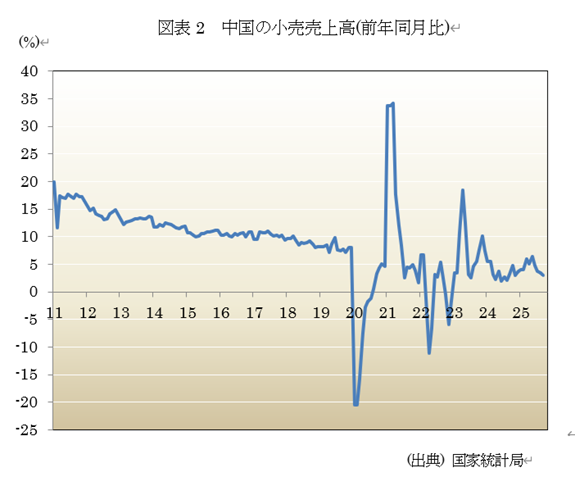

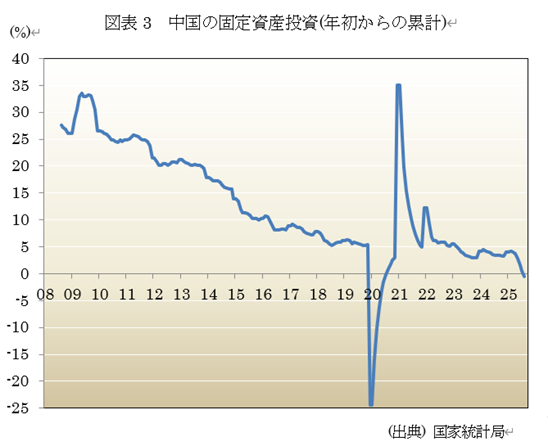

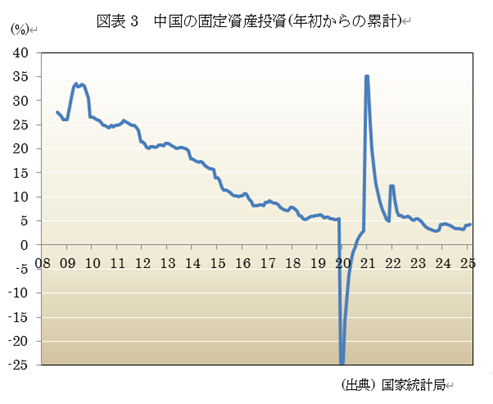

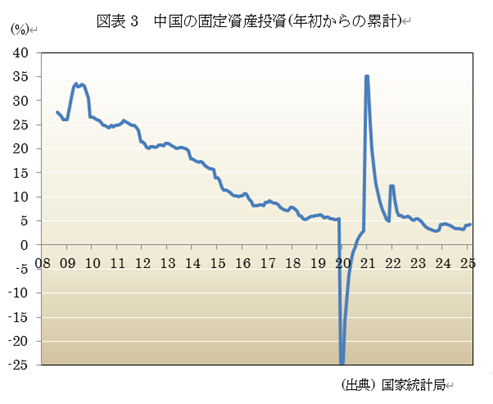

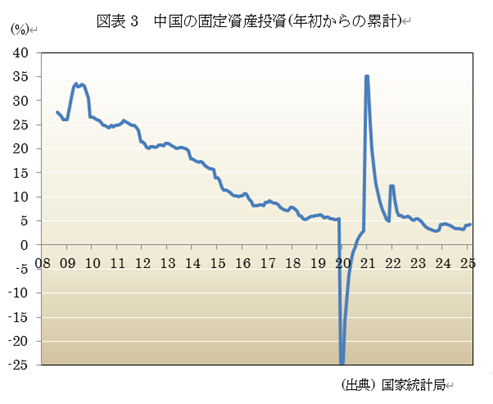

4. 1-12月固定資産投は減少

他方、国家統計局による同日発表の1-12月期の固定資産投資は、前年同期比▲3.8%。減少率は1-11月期の▲2.6%から拡大。市場予想は▲3.0%。

5. 2026年は減速か

同日記者会見に臨んだ康義国家統計局長は「外部環境の変化が一段と厳しくなり、供給が需要を上回る状況が継続」として「積極的且つ効果的なマクロ政策により内需を拡大して、供給面の改善を進める必要がある」としました。

世界銀行と国際通貨基金(IMF)は最近、今年の中国の成長率見通しをそれぞれ、+4.4%、+4.5%としました。米国との貿易摩擦や内需低迷といった要因を乗り越えるには、より踏み込んだ景気刺激策が欠かせないとの分析も出ています。

令和8年1月21日 中国10-12月期GDPが減速

おはようございます。中国の10-12月期GDPは減速しました。

1. 中国10-12月期GDP+4.5%

中国国家統計局は19日、中国10-12月期GDPが前年同月比+4.5%となり、前期の+4.8%から減速したと発表。12月には小売売上高が3年振りの低い伸び率となり、不動産不況の継続、消費者への政策的梃入れにもかかわらずデフレ圧力が継続したことなどが影響。

一方、生産が加速したにも関わらず、失業率は5.1%と、3箇月連続で横這い。

尤も、2025年の通年成長率は+5%と、政府予想に沿ったものとなり、2024年から横這い。米国への輸出の好調などによる、貿易黒字下支え。関税の圧力、固定資産投資の軟調を相殺。

2. 2026年は減速か

同日記者会見に臨んだ康義国家統計局長は「外部環境の変化が一段と厳しくなり、供給が需要を上回る状況が継続」として「積極的且つ効果的なマクロ政策により内需を拡大して、供給面の改善を進める必要がある」としました。

世界銀行と国際通貨基金(IMF)は最近、今年の中国の成長率見通しをそれぞれ、+4.4%、+4.5%としました。米国との貿易摩擦や内需低迷といった服区實成を乗り越えるには、より踏み込んだ景気刺激策が欠かせないとの分析も出ています。

令和8年1月20日 ロシア原油収入減少

おはようございます。ロシアの原油収入減少が減少しています。

1. 7-9月期GDP成長率

ロシア連邦統計局は11月14日、7-9月期GDP(国内総生産、速報値)が前年同期比+0.6%になったと発表(速報値)。市場予想通り。前期の+1.1%から減速。継戦能力を左右する戦時経済は、現安の継続により、減速傾向を強めています。

7-9月期には10四半期プラス成長を維持したものの、マイナス成長に陥った23年1-3月期の▲0.3%以来の低い成長率。

経済発展省によると、7−9月期には製造業が+1.1%。前四半期の+3.6%から減速。小売りが+2.1%、建設が+1.2%と、内需が勢いを欠いています。

2. インフレ率減速

国家統計局から11月16日発表された12月の消費者物価指数(CPI)の前年同月比上昇率は+5.6%と、伸び率は前月から減速(図表2参照)。市場予想の+5.8%から下振れ。

3. 政策金利を引下げ

一方、ロシア中央銀行は10月24日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲0.5%ポイント引き下げ16.5%にすることを決定。引き下げは4会合連続。市場では、政策金利維持を予想していました。

利下げしたものの、中銀は金融環境は、インフレ率上昇懸念により、中期的にはインフレ率上昇懸念により、金融環境は引き続き引き締め気味になるとの予想を維持。

4. 25年のロシア石油・ガス歳入は24%減

ロシア財務省のデータによると、2025年の同国の石油・ス歳入は前年比▲24%と、新型コロナウィルスのパンデミックで落ち込んだ20年以来の低水準。原油価格の下落とルーブル高が影響。

ロシアでは、石油ガス収入が国家歳入の25%を占めています。22年2月のウクライナ振興以降、防衛・安全保障関連の支出が膨らみ、財政を圧迫。

同省によると、25年の石油・ガス歳入は8兆4800億ルーブル(1080億3000万ドル)と、24年の11兆1300億ルーブルから減少。25年の原油価格は前年比▲18%超の下落。20年以来最大の下落。

25年12月の石油・ガス歳入は4478億ルーブルと、前年同月の7902億ルーブルから大幅減少。25年11月の5309億ルーブルを下回りました。

った。

令和8年1月17日 中国12月貿易統計

おはようございます。12月の中国貿易統計で、輸出は増加しました。

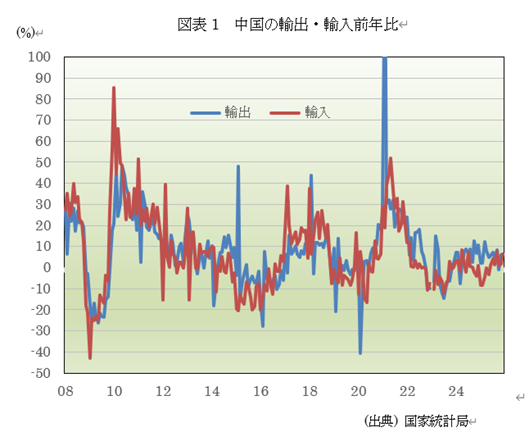

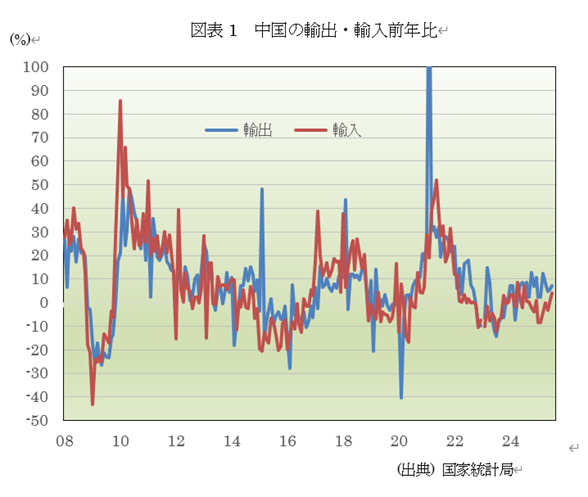

1. 12月輸出は増加

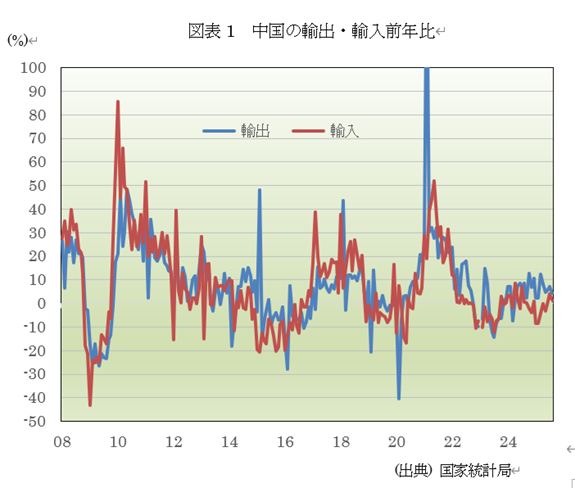

中国税関総署が14日発表した12月の貿易統計によると、ドル建て輸出は前年同月比+6.6%と、前月の+5.9%から続伸。市場予想の+3.0%から上振れ。

一方、12月輸入は同+6.5と、前月の6.19%から続伸。

2. 2025年の貿易黒字は1兆ドル突破

一方、2025年には輸出は前年比+5.5%の3兆7118億(約600兆円)。2年連続でプラスを維持。輸入は前年から横這いの2町5829億ドル。輸出から輸入を差し引いた貿易黒字は1兆1889憶ドル。貿易黒字は初となる1兆ドルをとっぱして、過去最高を更新。

輸出を国・地域別で見ると、最大の輸出先であるASEAN向けは+13.4%。欧州連合(EU)向けが+8.4%、アフリカ向けが+25.8%。日本向けは+3.5%。

令和8年1月15日 世界銀行世界経済見通しを上方修正

おはようございます。世界銀行が世界経済見通しを上方修正しました。

1. 2026年成長率予想+2.6%

世界銀行は13日公表した最新の世界経済見通しで、2026年の世界の実質構内総生産(GDP)成長率予想を+2.6%と、昨年6月公表の前回予測から+0.2%ポイント上方修正。世界経済が想定よりも堅調だと指摘。一方、新興国や途上国の成長を巡る課題を指摘。世界経済の成長持続性に対して警鐘を鳴らしています。

25年GDP伸び率は前回から+0.4%引き上げて+2.7%として、27年は+2.7%になると予想。

関税措置による貿易の混乱にもかかわらず、米国が予想以上の成長を示唆していることが上方修正の約3分の2の要因を占めるとしました。米成長率は25年初めの米国経済の成長を抑制しましたが、26年は減税措置による押上効果や投資が関税措置に伴う投資や消費への影響を和らげるとしました。

2. 米国株は堅調に推移

一方、米国株はここ1年で見ると、堅調に推移。NYダウはトランプ大統領による「関税ショック」の影響などにより、4月7日にはNYダウは37,965.6ドルを付けました、その後、1月13には49,191.9ドルと、順調に上昇。米国および世界経済の拡大を反映。

3. アルファベット時価総額4兆ドル

一方、米IT大手グーグルの親会社「アルファベット」の時価総額が一時4兆ドルを突破。

グーグルとアップルは12日、次世代のSiriなどAI機能の基盤にグーグルの生成AI「ジェミニ」を採用するなど、複数年に亘る提携契約を結んだと発表。

株式市場ではこの提携を好感。アルファベットの株価が上昇。一時4兆ドルと突破。

令和8年1月14日 中国で鼠人間増殖

おはようございます。中国で鼠人間が増殖しています。

1. 1日中ひきこもる若者が増加

中国では1日中、寝室に閉じこもって生活する「鼠(ねずみ)人間」と呼ばれる若者の動画がソーシャル・メディアに投稿されています。こうした若者の増加に危機感を抱いた政府が取り締まりに乗り出しています。

ある若者の動画では、昼過ぎまで眠り続けて、午後になってからも布団から出ず、スマホをいじりながら出前で食事を済ませています。

その後は、ゲームを楽しんだり、ドラマを見たり、合間に家事をしたりしながら、朝方迄ゴロゴロと過ごしています。

従来中国では、都市の地下で暮らす低所得層を指す「鼠族」が問題とされてきました。これは、中国の都市部において、家賃の高い地上の部屋を借りられず、地下室や都市の周辺地域で、集団で暮らす人々を指す言葉でした。これらの人々は経済的な困窮が原因となってこのような暮らしをしているとされてきました。

これに対して「鼠人間」は、消極的な生活を送る若者のこと。一日中自宅にこもり、昼夜逆転の生活を送り、食事はデリバリーで済ませ、スマホやゲームに没頭して人との交流を極力避ける若者と指しています。

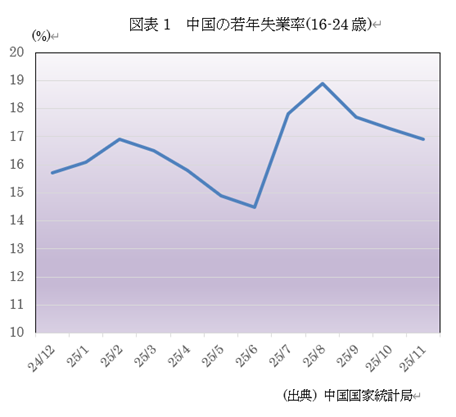

2. 若者の失業率

一方、中国の若者の失業率は依然として高水準。中国国家統計局のデータによると、2025年11月の若年(16-24歳、学生を除く)の失業率は16.9%と、10月の17.3%から低下。6月以来の低水準。景気の緩やかな回復により、労働市場が一時的に安定したことをこの改善は示唆。強いサービス業の活動と景気梃入れ政策にも支えられました。

只、構造問題と民間部門の低い信頼感のため、失業率は依然として歴史的高水準にあります。他方、11月の失業率は5.1%と、10月から横這いとなりました。

令和8年1月12日 米10月雇用統計

おはようございます。米国の12月の雇用統計で、雇用者数が+5万人増加しました。

1. 雇用者数は市場予想下回る

米労働省12月の雇用統計を9日に発表し、非農業部門の雇用者数増加は12月には前月比+5.0万人。市場予想の+6.0万人から下振れ。特に建設、小売り、製造業での雇用減少が目立ちました。

一方、失業率は4.4%に低下。時間当たり賃金は前年比+3.8%と、伸びは11月の3.6%から加速して、米連邦準備理事会(FRB)が今月の連邦公開市場委員会(FOMC)で金利を据え置くとの見方を支えました。

11月の雇用者数は+6.4万人から+5.6万人に下方修正されました。又、10月は▲10.5万人から▲17.3万人へと、約5年ぶりの大幅下方修正となりました。

2. FRBは利下げ停止か

一方、米連邦準備理事会(FRB)は30日、12月の連邦公開市場委員会(FOMC)の議事録を公表。2026年1月以降の金融政策の見通しを巡り、大半の参加者が、インフレ率が想定通り低下すれば、更なる利下げが適切だとの見解を示唆。他方、何人かの参加者が、「しばらくは金利据え置きが妥当」と早期追加利下げには慎重な姿勢を示唆。

又、9日の米金融・債券市場では、金利動向に敏感な2年国債利回りが上昇。12月の雇用統計は、FRBが今月のFOMCで金利を据え置くとの見方を支えました。

野村(NY)の米金利戦略責任者ジョナサン・コーン氏は、12月雇用統計について「雇用の再加速でも大幅な減速でもない、まずまずの内容だった。雇用者数は概ね均衡水準で、1月利下げ観測はほぼ消えた」としました。

令和8年1月11日 中国12月CPI

おはようございます。中国の12月CPIは、前年同月比上昇しました。

1. 12月CPIが上昇

中国国家統計局が9日発表した12月消費者物価指数(CPI)は、前年同月比+0.8%。市場予想に一致。前月は+0.7%でした。前月比は+0.2%で、市場予想の+0.1%から上振れ。11月には▲0.1%。

CPIは2年10箇月振りの高い伸びとなったものの、通年では16年ぶりの低水準。生産者物価指数(PPI)は下落率が鈍化したものの、引き続き需要の低迷を示唆。市場は、当局が更なる景気刺激策を打ち出すものと予想。

国家統計局の統計管は、12月のCPI上昇率は主に食品価格によるもので、生鮮野菜と牛肉はそれぞれ+18.2%、+6.9%。豚肉価格は12月に前年同月比▲14.6%の下落となったものの、金の宝飾品価格は+68.5%。

食品や変動のがけしい価格を除くコアインフレ率は、前年同月比+1.2%と、11月と同じ。

ゴールドマン・サックスは、金価格を除くコアインフレ率は、前月からわずかにていかしたと推定。

2. PPIはマイナス幅縮小

一方、中国の国家統計局の同日の発表によると、12月の生産者物価指数(PPI)は、前年同月比▲1.9%と、前月の▲2.2%からマイナス幅が縮小。通年では、▲2.6%。

国家統計局の統計管は、PPIの下落幅縮小について、非鉄金属価格の上昇など国際商品価格に加え、主要産業の生産能力を管理する政策が寄与したと分析。

令和8年1月10日 タイ中銀利下げ

おはようございます。タイ中銀は利下げしました。

1. 7-9月期成長率+1.4%に減速v

タイ国家経済社会開発庁(NESDB)は11月17日に、7-9月期の国民総生産(GDP)成長率が前年同期比+1.2%になったと発表(図表1参照)。前期の+2.8%から減速。市場予想の+1.6%からはした振れ。

工場の産出の低下、観光業の停滞、米国の関税の高まりに対する懸念などにより、2021年第3四半期以来の低水準。

固定資産投資は前年同期比+1.1%(前期は+5.8%)と急落。政府支出は▲3.9%(同+2.2%)、一方、個人消費は+2.6%と堅調を維持。

外需では、輸出+6.%(同+11.2%)、輸入+4.6%(同+10.9%)と共に減速。只、貿易収支は依然としてGDPには寄与。輸出の鈍化は、新たな米国による関税に起因。

生産面では、産出は農業が+1.9%(同6.4%)、非農業が+1.2%(同+2.5%)と共に鈍化。

政府は2025年成長率予想を従来の+1.8〜2.3%から+2.0%へと下方修正。

2. 消費者物価指数(CPI)上昇率マイナス

タイ商業省は7日、12月の消費者物価指数(CPI)上昇率が、前年同月比▲0.28 %であったと発表(図表2参照)。前月の▲0.49%からマイナス幅が縮小。

3. 政策金利を引下げ

一方、タイ中央銀行は12月17日の金融政策委員会で、政策金利である翌日物レポ金利を▲0.25%引き下げ、1.25%にすることを決定。政治の不透明感、タイバーツ高、米国の関税といった課題に直面する中、減速する景気を下支える意図。

決定は全会一致。利下げはほぼ市場の予想通り。利下げは2024年10月以来で、累計で▲1.25%ポイントの利下げ。

中銀は「金融政策委員会は明らかな景気減速とリスクの高まりを考慮すると、金融政策はより緩和的になりうると評価している」としました。只、政策余地は限定的であるとも認識しているとしました。

26年の成長率は+1.6から+1.5%に引き下げ。27年については+2.3%に回復すると予想するものの、潜在成長率は下回るとしました。

令和8年1月8日 国連安保理緊急会合

おはようございます。米国がベネズエラのマドゥロ大統領を拘束しました。国連安保理緊急会合を開催して、加盟国からは批判が相次ぎました。

1. 米国がベネズエラを攻撃

米トランプ大統領は3日、米軍がベネズエラの首都カラカスで軍事作戦を行い、同国のニコラス・マドゥロ大統領とその妻を拘束したと発表。

フロリダの私邸「マール・ア・ラーゴ」での記者会見で、大統領は「適切な政権移行」ができるまでは、今後米国がベネズエラを「運営する」としました。

一方、ベネズエラのデルシー・ロドリゲス副大統領は国営テレビの演説で、マドゥロ氏が同国唯一の大統領であると主張。

2. 国連安保理緊急会合

一方、国連の安全保障理事会は5日、米国のベネズエラ攻撃を受けて緊急会合を開催。米国はベネズエラに対する軍事作戦や同国ノマドゥロ大統領を拘束したことを正当化。米国が介入を示唆する国からは、国際法違反や国連憲章への違反だとする批判の声が相次ぎました。

国連のディカル事務次長はグテレス事務総省の声明を読み上げ、「(米国ニヨル)1月3日の軍事行動に関して、国際法が尊重されなかったことを深く懸念している」としました。

米国のウォルツ国連大使は「トランプ米大統領は外交の機会を提供し、緊張緩和を試みた。だが、マドゥロ氏はそれらを拒否した」とし、「マドゥロ氏は単なる起訴された麻薬密売人ではない。彼は非合法な大統領であり、国家元首ではなかった」としました。

ベネズエラのモンカダは「1月3日の出来事は国連憲章に対する米国政府の明白な違反だ」と非難。「国家元首の拉致や主権国家の爆撃が要因されるのであれば、武力こそが国際関係の真の仲介者であうというメッセージを世界に送る」としました。

コロンビアのザラバタ国連大使は「(米国の行動は)ベネズエラの主権や政治的独立、領土保全の明白な侵害であり、武力行使を正当化する根拠は存在しない」と批判。更に「常任次理事国である国が国際法を無視するのであれば、この字理解は何の役割を持つのだろうか」と問いました。

令和8年1月7日 ベトナム7-9月期GDP

おはようございます。米ベトナムの7-9月期GDPは、堅調でした。

1

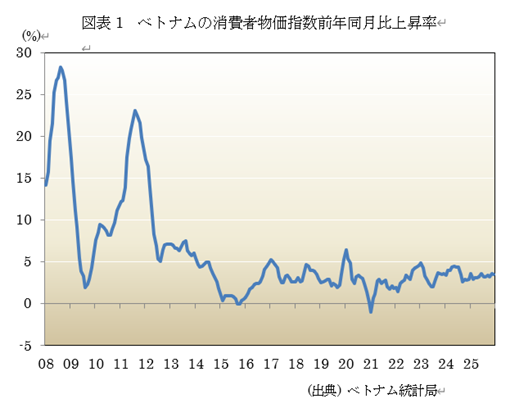

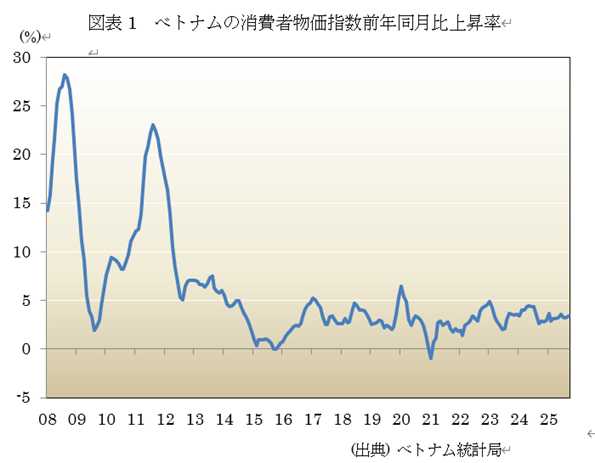

1. インフレ率は減速

まず、インフレ率を見ておきましょう。ベトナム統計局が1月5日に発表した12月の消費者物価指数(CPI)上昇率は+3.48%、前月の+3.58%から減速(図表1参照)。

2. 10-12月のGDP成長率は+8.46%に加速

一方、ベトナム統計総局は1月5日に、10-12月期の国内総生産(GDP)成長率が、前年同期比+8.46%になったと発表(図表2参照)。7-9期の改定値+8.235%から加速。17四半期連続の増加。2007年第4半期以来の高成長。

広範囲のセクターにわたって見られ、製造・建設業+9.73%、サービス+8.82%、農業+3.7%などが堅調。支出面では、米国が20の関税の課したにもかかわらず貿易は引き続き堅調で、第4四半期には財の輸出、輸入はそれぞれ+19.34%、+19.40%。

一方、最終消費は+7.15%、固定資産投資は+8.92%。

通年では、同国のGDP成長率は+8.02%と、2011年以来の高い成長率。

令和8年1月6日 米国がベネズエラ大統領を拘束

おはようございます。米国がベネズエラのマドゥロ大統領を拘束しました。

1. 米国がベネズエラを攻撃

米トランプ大統領は3日、米軍がベネズエラの首都カラカスで軍事作戦を行い、同国のニコラス・マドゥロ大統領とその妻を拘束したと発表。

フロリダの私邸「マール・ア・ラーゴ」での記者会見で、大統領は「適切な政権移行」ができるまでは、今後米国がベネズエラを「運営する」としました。

一方、ベネズエラのデルシー・ロドリゲス副大統領は国営テレビの演説で、マドゥロ氏が同国唯一の大統領であると主張。

2. ベネズエラが抵抗すれば大きな代償を払うと

一方、トランプ氏は4日、ベネズエラの新しい指導者が米国の協力しなければ、「大きな代償」を払うことになると警告。

ベネズエラの最高裁判所は、米国がニコラウス・マドゥロ大統領を国外に移送したことを受け、デルシー・ロドリゲス副大統領に代行を務めるよう命じました。

トランプ氏は、米誌アトランティックとの電話インタビューで、ロドリゲス氏が「正しいことを行わないならば、非常に大金代償を払うことになるだろう。おそらくマドゥロ氏よりも大きな代償だ」としました。

3. 各国が懸念を表明

ロシアの外務省は声明で「こうした行為を正当化するために利用された口実は根拠がない」とし「現状ではなによりもまず、事態のさらなるエスカレートを防ぎ、対話を通じた大化策を見つける

ことに注力するのが重要だ」としました。

イランの最高指導者であるハメネイ師は、米国によるベネズエラへの攻撃後「重要なのは敵が虚偽の主張で政府や国家に何かを強制しようとしていることに気づいたとき、その敵に対して断固としてたち向かう必要があるということだ」としました。

欧州連合のカラウ外務安全保障上級代表(外相)は、ルビオ米国務訪韓と話したとして、EUがこれまでマドゥロ大統領に正当性が欠けていると主張し、平和的な政権移行を求めてきたとしました。他方、如何なる状況でも、国際法の原則と国連憲章は尊重されなければならないとして、関係国に自制を求めました。

令和8年1月4日 中国12月PMI

おはようございます。12月の中国製造業購買担当者指数(PMI)は、前月から上昇しました。

1. 12月製造業PMIは前月から上昇

中国国家統計局が31日発表した12月の製造業購買担当者指数(PMI)50.1と、前月の49.2

から上昇。景況感の分かれ目となる50を9箇月振りに上回りました。休暇前の受注増加が寄与。市場予想の49.2から上振れ。

キャピタル・エコノミストの中国経済責任者ジュリアン・エベンスプリチャード氏は、「PMIの改善がハードデータで裏付けられると仮定すると、これは持続可能な景気回復の始まりになるというよりは、財政支出の月毎の変動を背景とする一時的な回復にとどまる可能性が高い」としました。「全体としては、不動産不況と産業の過剰生産能力による構造的な逆風が2026年も継続すると予想される」としました。

12月には生産指数が11月の50.0から51.7に上昇し、新規受注指数も49.2から50.8に上昇。サプライヤーの納期も改善して、生産・活動指数は55.5と昨年3月以来の水準に上昇。

2. 非製造業PMIも上昇

一方、同日に発表した12月のサービス業と建設業を含む非製製造業PMIは50.7と、前月より49.5から上昇。11月には、約3年ぶりに景気判断の節目となる50を下回っていました。

製造業と非製造業を合わせた総合PMIは50.7。11月は49.7。

同日発表された民間調査の製造業PMIも生産と内需の拡大が海外からの受注減少を相殺して、景況拡大・縮小の分かれ目となる50をわずかに上回りました。

令和8年1月3日 2025年を振り返って(5)ロシア

おはようございます。今回はロシアについて。

1. 7-9月期GDP成長率

ロシア連邦統計局は11月14日、7-9月期GDP(国内総生産、速報値)が前年同期比+0.6%になったと発表(速報値)。市場予想通り。前期の+1.1%から減速。継戦能力を左右する戦時経済は、現安の継続により、減速傾向を強めています。

7-9月期には10四半期プラス成長を維持したものの、マイナス成長に陥った23年1-3月期の▲0.3%以来の低い成長率。

経済発展省によると、7−9月期には製造業が+1.1%。前四半期の+3.6%から減速。小売りが+2.1%、建設が+1.2%と、内需が勢いを欠いています。

2. インフレ率減速

国家統計局から11月14日発表された10月の消費者物価指数(CPI)の前年同月比上昇率は+7.7%と、伸び率は前月の+8.0%から減速(図表2参照)。

3. 政策金利を引下げ

一方、ロシア中央銀行は10月24日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲0.5%ポイント引き下げ16.5%にすることを決定。引き下げは4会合連続。市場では、政策金利維持を予想していました。

利下げしたものの、中銀は金融環境は、インフレ率上昇懸念により、中期的にはインフレ率上昇懸念により、金融環境は引き続き引き締め気味になるとの予想を維持。

4. 金融政策などについて

同中銀は12月19日に政策金利を+0.5%引き上げて16.0%として、5会合連続の利下げ。インフレは依然として目標を上回るものの、鈍化傾向。金融緩和の動きは進んでいます。

利下げの背景として、戦時経済の長期化による景気減速があります。GDP成長率が鈍化しており、今後も減速傾向を強める可能性があります。プーチン大統領は中銀の独立性を尊重する姿勢を示唆。v

中銀は声明で、経済は緩やかな拡大が継続するものの、分野別のばらつきがあるとしました。内需は消費や財政支出で支えられる一方、ガソリンや生鮮食品価格の上昇によりインフレ期待がやや高まっているとしました。中銀はインフレ率が+4-5%へと低下し、その後は目標に収束すると見込んでいます。

金融市場ではウクライナ戦争の終結期待によりルーブル相場は底堅いものの、不透明感もあります。中銀は為替や原油価格を含む多様な要因を見極め、難しい政策判断を迫られることとなりそうです。

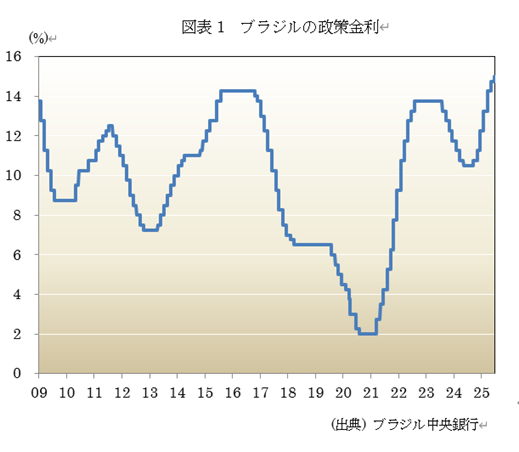

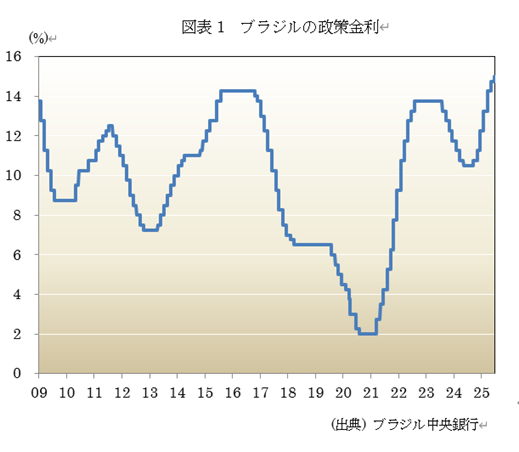

令和7年12月31日 2025年を振り返って(4)ブラジル

おはようございます。22025年を振り返って。今回はブラジルです。

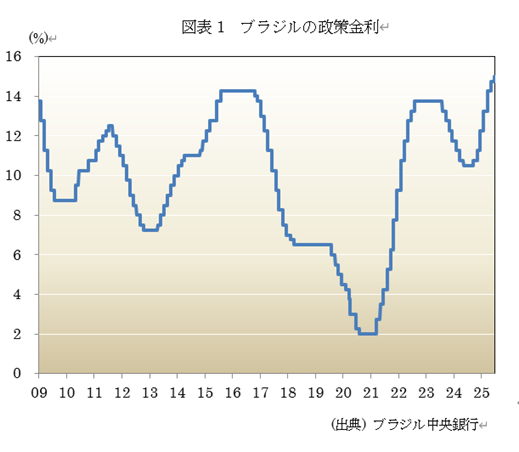

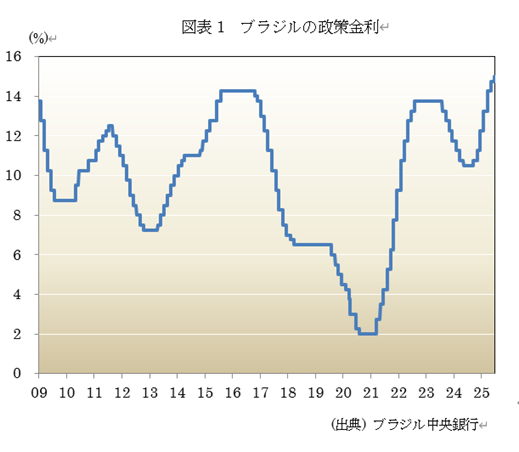

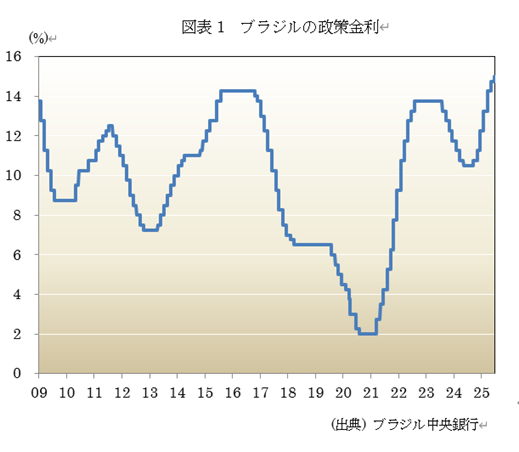

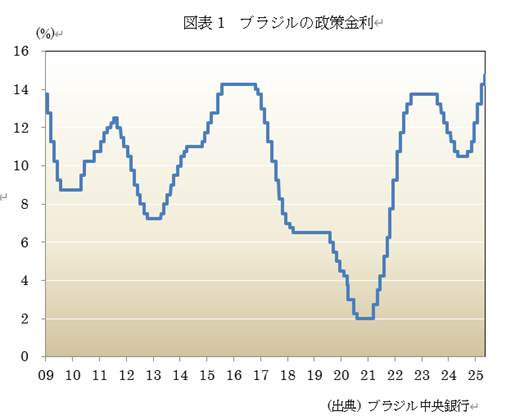

1. 政策金利を維持

ブラジル中央銀行11月5日の金融政策委員会で、政策金利を15.00%に維持することを決定。据え置き3会合連続で、市場の予想通り。

同金融政策委員会は声明で、前回会合と同様に「外部環境では米国の経済政策の影響により、不確実性が高まっている。」と指摘。更に、「国内経済は活動の鈍化が予想通りに進む一方、労働市場は堅調さを維持。インフレ率を目標値に収束させるには、長期的な金融引き締め政策が必要」との見解を示唆。

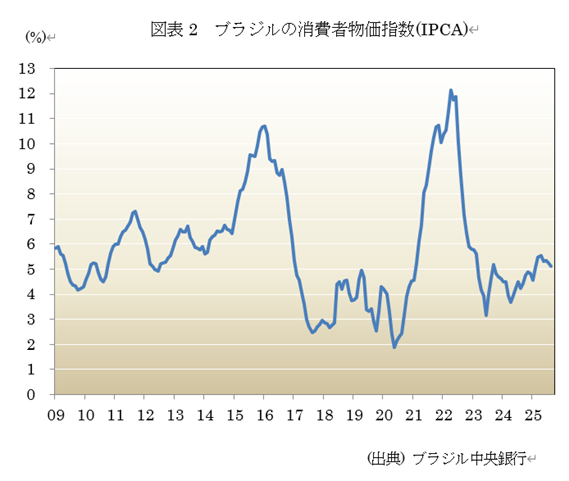

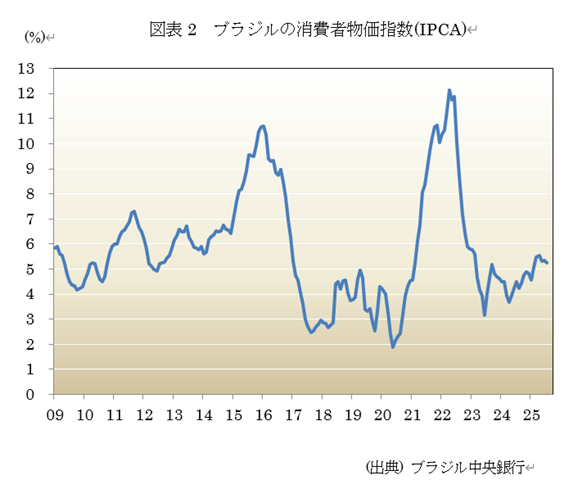

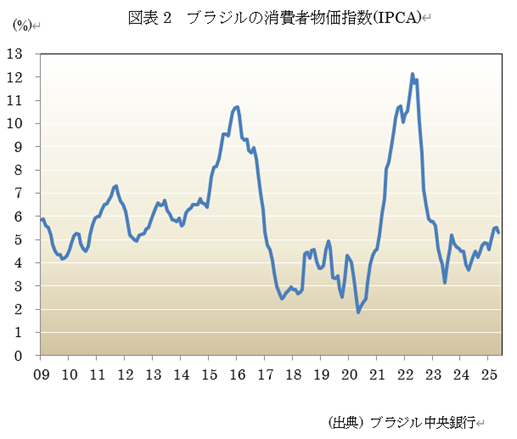

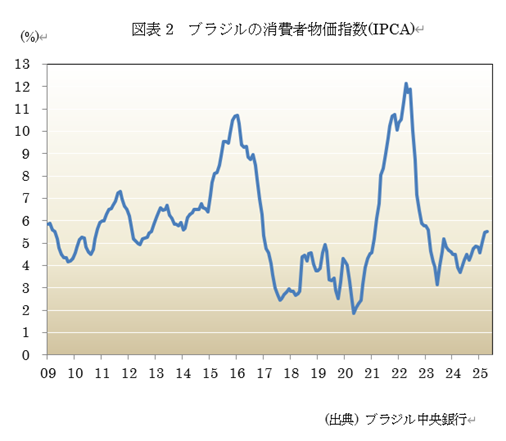

2. インフレ率が減速

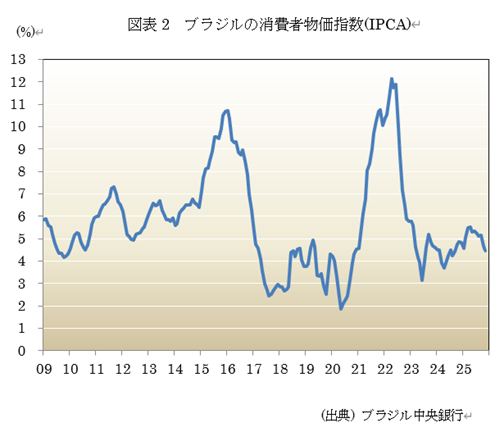

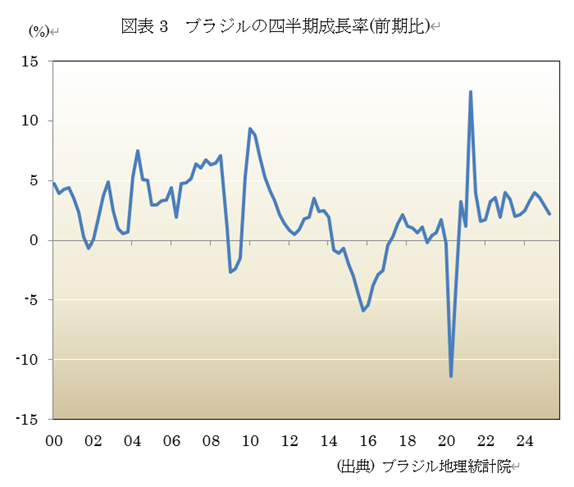

一方、ブラジル地理統計院は12月10日に、11月の拡大消費者物価指数(IPCA-15)を発表。同月のIPCAは前年同月比+4.46%と、前月の同+4.68%から伸び率は減速(図表2参照)。市場予想の+4.49%からやや下振れ。

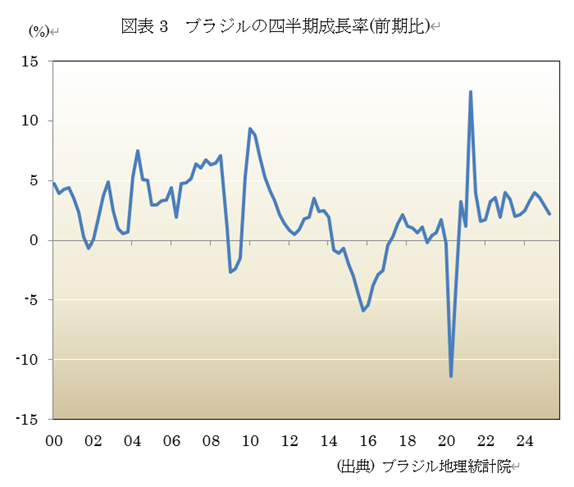

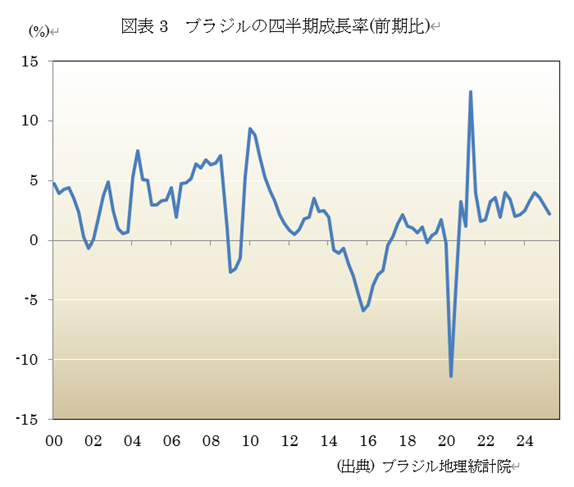

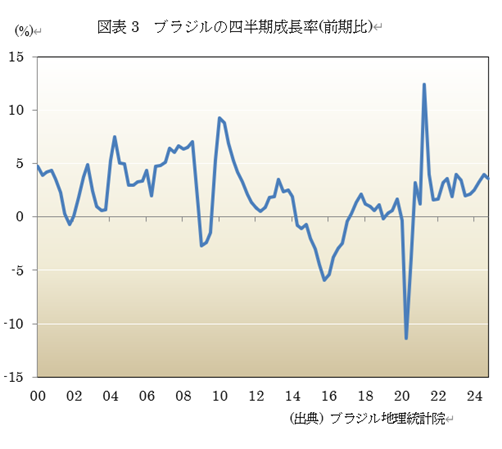

3. 7-9月期GDPは+1.8%に減速

他方、ブラジル地理統計院(IBGE)は12月4日に、7-9月期の実質国内総生産(GDP)成長率が、前年同期比+1.8%であったと発表(図表3参照)。前期の上方修正された同+2.4%から減速。

中銀は世界の中でも最も高い部類の高金利政策を維持しており、GDPはここ3年で最も低い伸び率となりました。

政府の支出拡大と根強いインフレにより、労働市場は引き続き逼迫。農産物生産は+10.1%に急上昇し、製造業生産は+1.7%。一方、サービス業は+1.3%へと減速。

4. 同国の金融政策の動き

中銀は9-10日開催の定例会合で、政策金利を4会合連続で15.00%に据え置き。景気減速や米国による50%への関税引き上げを背景として、市場では、早期利下げ観測が広がったものの、中銀は9月および11月の会合で追加リア上げの可能性に言及するなど、タカ派姿勢を維持して、市場を牽制。インフレ率が目標上限を超える推移が続いたことが影響する一方、足下では鈍化が確認されています。

声明文では、決定が前回一致であったとしたうえで、インフレ目標の達成や景気安定に関する従来の見解を維持。世界経済の不透明感や地政学的リスクへの警戒を示唆しつつ、国内では景気減速と労働市場の堅調さ、インフレの鈍化傾向を指摘。物価については、上振れ、下振れ双方で高いリスクがあるとして、必要なら再利上げも辞さない考えも示唆。その一方、インフレ見通しは若干下方修正しました。

令和7年12月30日 2025年を振り返って(3)インド

おはようございます。2025年を振り返って、今回はインド。

1. 消費者物価指数上昇率が減速

まず、消費者物価指数(CPI)を見ましょう。インド統計局が12月12日発表した11月の消費者物価指数(CPI)は、前年同月比+0.71%(図表1参照)。前月の+0.25%から加速。市場予想の+0.7%にほぼ一致。

2. 7-9月期成長率+8.2%に加速

続いて、インド統計局が11月29日に発表した7-9月期成長率は、前年同期比+8.2%(図表2参照)。前期の同+7.8%から伸び率が加速。市場予想の+7.4%から上振れ。トランプ大統領による大幅な関税措置で見通しが曇る中でも堅調さを維持。

同国のモディ首相はGDPの数字について「非常に励みになる」とXに投稿。政府の「成長促進政策と改革」の成果を反映していると評価。

エコノミストの多くは当初、インド準備銀行が12月5日に利下げに踏み切ると予想していました。野村ホールディングスのエコノミスト、ソナル・バルマ氏は現在「難しい」判断になるかもしれないとして「高成長と低インフレが同居するインドのゴルディロクス的なマクロ環境はほかに例がない」としました。

3. 政策金利を引き下げ

他方、インド準備銀行(中央銀行)は12月5日開催の金融政策決定会合で、政策金利のレポレートを▲0.25%ポイント引き下げると決定。引き下げは市場の予想通り。

消費者物価指数(CPI)上昇率が過去最低水準にあり、今後の物価見通しも落ち着いているため、景気を一段と下支える余地が生まれました。

今回の利下げは、6人で構成する金融政策委員会(MPC)の前回一致で決定。政策姿勢は「中立」を維持。今後も利下げ余地があることを示唆。2025年2月以降の利下げ幅は累計▲125ポイント、8月と10月には金利を据え置いていました。

4. その他の動き

12月15日発表された11月輸出額は前年同月比+19.4%となり、前月の▲11.8%から2箇月ぶりに前年を上回る伸びに転じました。中期的な基調も拡大傾向で推移するなど、底入れが継続。奇形製品や電気機械の輸出が堅調。石油製品や化学製品のほか、宝石など幅広い分野で底堅い動き。

国・地域別では50%の関税が課されているにも関らず、米国向けが底堅く推移。EU向けも堅調。中国向けも堅調。

一方、輸入は前年同月比▲1.9%となり、前月の+16.6%から3箇月ぶりに前年を下回る伸びに転じました。国際原油価格を反映して、原油輸入額に下押し圧力がかかったほか、前月にかけて大きく上振れした金の輸入額も下振れすると友井、機械製品関連など幅広い分野で輸入が鈍化。その結果、貿易収支は▲245.30億ドルと、前月の▲416.80億ドルから赤字幅が小。

令和7年12月2日 中国11月PMI

おはようございます。11月の中国製造業購買担当者指数(PMI)は、前月から上昇しました。

1. 11月製造業PMIは前月から上昇

中国国家統計局が30日発表した11月の製造業購買担当者指数(PMI)49.2と、前月の49.0から上昇。景況感の分かれ目となる50を8箇月連続で割り込みました。市場予想は49.2。

11月には生産が停滞し、サブ指数は50.0。新規受注と新規輸出受注のサブ指数はともに10月から改善したものの、いずれも50を下回りました。

ゴールドマン・サックスのエコノミスト、ヤン氏は、11月も製造業の減速が継続し「今年の成長目標は概ね達成可能であると思われる手目、我々は政府が来年第1四半期まで大規模な政策支援を先送りする可能性があるとの見方を維持している」としました。

2. 非製造業PMIは低下

一方、同日に発表した11月のサービス業と建設業を含む非製製造業PMIは49.5と、前月より50.1から低下。2022年12月以来初めて50を下回りました。

同統計局によると、サービス業は10月の連休による押上効果が薄れ、低水準となりました。統計局のリュー氏は、「不動産と家庭向けサービスの事業活動指数はともに50を割り込み、活動低迷を示唆」としました。

令和7年11月30日 インド7-9月期成長率

おはようございます。イインド4-6月期GDP成長率は、加速しました。

1. 消費者物価指数上昇率が減速

まず、消費者物価指数(CPI)を見ましょう。インド統計局が11月12日発表した10月の消費者物価指数(CPI)は、前年同月比+0.25%(図表1参照)。前月の+1.44%から減速。市場予想の+0.48%から下振れ。

2. 7-9月期成長率+8.2%に加速

続いて、インド統計局が29日に発表した7-9月期成長率は、前年同期比+8.2%(図表2参照)。前期の同+7.8%から伸び率が加速。市場予想の+7.4%から上振れ。トランプ大統領による大幅な関税措置で見通しが曇る中でも堅調さを維持。

同国のモディ首相はGDPの数字について「非常に励みになる」とXに投稿。政府の「成長促進政策と改革」の成果を反映していると評価。

エコノミストの多くは当初、インド準備銀行が12月5日に利下げに踏み切ると予想していました。野村ホールディングスのエコノミスト、ソナル・バルマ氏は現在「難しい」判断になるかもしれないとして「高成長と低インフレが同居するインドのゴルディロクス的なマクロ環境はほかに例がない」としました。

3. 政策金利を維持

他方、インド準備銀行(中央銀行)は10月1日開催の金融政策決定会合で、政策金利のレポレートを5.5%に据え置くことを決定。金融姿勢は「中立」を維持。据え置きは市場の予想通り。

世界経済の不透明感が増す中、早期の利下げの効果と最近の現減税の効果を見極め、また最近のインフレ率の低下も考慮して政策金利維持を表明。年初からの▲1.0%ポイントの累計の金利引き下げにより、政策金利は2022年8月以来低水準を維持。

令和7年11月27日 日中の政治的対立が先鋭化

おはようございます。C高市首相の国会答弁を契機として、日中の政治的対立が先鋭化しています。

1. 台湾有事の質問事前に想定せず

台湾有事を巡る高市早苗首相の発言を機に、悪化の一途をたどる日中関係について、政府内で鎮静化に向けた2つのシナリオが浮上。1つは双方が受け入れ可能な形で発言を事実上撤回する案、もう1つは冷却期間をおいて、両国で落としどころを探る案。政府内では、長期化は避けられないとの判断が強まっています。

問題となった7日の国会答弁は、政府側が事前に準備していたものではなかったとされます。立件民主党の岡田克也元外相が政府側に示した質問主意書は、「総理の外交基本姿勢」などであり、細かな質問事項は書かれていませんでした。

岡田氏から、中国による海上封鎖が発生した場合、という具体的な事態を問われると「戦艦を使って武力の行使も伴うものであれば、これはどう考えても存立危機事態になりうるケースもあると私は考える」と一歩踏み込んだ答弁を行いました。

猛反発した中国は日本への渡航自粛を国民に呼びかけ、続いて日本海産物の輸入規制を再強化。一方、日本側は薛剣駐大阪総領事が「汚い首は斬ってやる」とソーシャルメディアに投稿したことに抗議し、中国側に適切な対応を求めました。

2. 日本に大きな経済的損失

一方、飲む差総合研究所の木内登英エコノミストによると、中国からの渡航樹種区要請による日本の経済的損失は1兆7900との試算になりました。

特に大きいのは、管工業への影響。中国メディアは、北京の旅行会社が日本旅行の新規ツアー客の受付を停止したと伝えました。

日本政府観光局によると、2025年1月から9月迄の中国からの訪日客は約750万人で、国別では最大。

エンタメ業界でも、中国での映画の上映が中止になるなど、影響が出始めています。

令和7年11月26日 COP30終了

おはようございます。COP30が閉幕しました。

1. 成果は乏しく

第30回国連気候変動枠組み条約締結国会議(COP30)は11月22日、ブラジル議長団が定期王策の課題における進展、国際的な新たな気候実施ルール、そして化石燃料依存からの脱却に向けた議論への道筋を示唆して閉幕。

交渉流量後の記者会見で、議長を務めてアンドレ・コヘア・ド・ラーゴ大使らは、成果を説明。

同大使は、会議が厳しい幾多もの交渉圧力の下で開始され、各分科会の同議長に幅広い裁量の自立性が与えられたことを振り返りました。適応策パッケージは、COPの中でも最も複雑な議題の1つであり、当初は100を超える指標から始まりましたが、最終的に59に整理されたとしました。

「合意が得られたのはわずか10%に過ぎなかった。指標を再編成して、今後も議論を続ける。次は6月ボンでの気候会議で行う」としました。

2. 米ニューサム知事が存在感

米カリフォルニア州のギャビン・ニューサム知事(民主党)は、ブラジルで開催中のCOP30において、機構変動対策が21世紀最大の経済機会の1つであることを強調。イノベーションと気候変動対策に関する国際協力を加速。

米国は大統領が主要高官を会議に参加させませんでしたが、同知事は、「トランプ大統領による無謀なエネルギー政策は、中国を最優先し、米国を後回しにしており、中国が世界のクリーンエネルギー経済とそれに伴う高賃金の雇用、製造業、経済的繁栄を掌握するのを許している」と批判しました。

令和7年11月25日 G20首脳会議閉幕

おはようございます。G20首脳会議が閉幕しました。

1. G20首脳会議が閉幕

南アフリカのヨハネスブルクで開催されていた20か国・地域首脳会議(G20サミット)は23日、2日間の日程を終えて終了。トランプ米大統領がボイコットして、2008年の発足以来初の首脳宣言が出せない事態が危ぶまれましたが、初日にG20の重要性を確認した「宣言」を米国抜きで採択。来年は米国で開催。

議長国の南アは、新興国・途上国「グローバル・サウス」の立場から「連帯・平等・持続可能性」をテーマに設定。首脳宣言では「世界経済の不確実性と分断」に懸念を表明して、G20が多国間で課題に一致して対処する重要性を訴えました。

南アのラマポーザ大統領は閉幕スピーチで首脳会談宣言の採択は「G20が多国間で課題に対処して、協調行動を促す枠気味としての価値を裏付けた」としました。

2. アルゼンチンは反発

サミットの議長を務めるラマポーザ大統領南ア大統領は、首脳宣言は「圧倒的な合意があった」としましたが、南ア当局者によると、アルゼンチンは宗さんを採択する直前に交渉から離脱。

アルゼンチンのキルノ外相はサミットで「アルゼンチンは首脳宣言を承認できないが、G20創設以来の協調の精神には引き続きコミットしている」としました。

令和7年11月24日 米9月雇用統計

おはようございます。米国の9月の雇用統計で、雇用者数が+11.9万人増加しました。

1. 雇用者数は市場予想上回る

米労働省が9月の雇用統計を20日に発表し、非農業部門の雇用者数増加は前月比+11.9万人。市場予想の+5万人にから上振れ。失業率は4.4%と、前月の4.3%から上昇。21年以来、約4年ぶりの高水準。8月の雇用者数も大幅に下方修正され、今年2回目のマイナスとなり、労働市場の失速が継続していることを示唆。

失業率の上昇は、労働市場に新たに参入して求職者数の増加を反映。半面、労働省の別のデータによると、11月中旬のレイオフ件数は低水準にとどまっており、労働市場は「雇用も解雇もほぼできない状態」に陥っている模様。

2. 10月雇用統計公表を見送り

一方、米労働省労働統計局(BLS)は19日、10月の雇用統計は公表できないことを示唆。只、同月の非農業部門者数を11月の統計を合わせるとしています。

BLSは「2025年10月の事業所調査データは、11月のデータと共に発表される」と説明。10月の失業率データは予算失効により収集できなかった。家計調査データは過去に遡って収集することはできない」としました。

令和7年11月21日 中国人民銀行政策金利維持へ

おはようございます。中国人民銀行が政策金利維持する見通しとなりました。

1. 金融政策を維持へ

中国人民銀行(中銀)は11日、第3四半期の金融政策を公表。経済が依然としてリスクと課題に直面しており、「適度に緩やか」な金融政策を維持して、流動性を潤沢に保ちながら政策伝達を改善する方針を示唆。

流動性を十分に保ちながら、物価を安定を妥当な水準に維持して、銀行への負債と社会的融資のコストを引き下げるとしています。

同行は経済・金融情勢の変化に応じてカウンター市売りからウクロスシクリカル政策を調整するとともに、海外中銀の金融政策の変化を見極めるとしました。

2. 外的要因には警戒感

さらに、「現在、外的な不安定要素や不確定要因が多く、国際経済・貿易秩序は深刻な課題に直面している」と指摘。

「世界経済の成長モメンタムは不十分で、主要国は異なった経済状況を示唆しており、中国経済は依然として多くのリスクと課題に直面している」としました。

令和7年11月20日 タイ7-9月期GDP減速

おはようございます。タイ4-6月期GDPは減速しました。

1. 7-9月期成長率+1.4%に減速

タイ国家経済社会開発庁(NESDB)は11月17日に、7-9月期の国民総生産(GDP)成長率が前年同期比+1.2%になったと発表(図表1参照)。前期の+2.8%から減速。市場予想の+1.6%からはした振れ。

工場の産出の低下、観光業の停滞、米国の関税の高まりに対する懸念などにより、2021年第3四半期以来の低水準。

固定資産投資は前年同期比+1.1%(前期は+5.8%)と急落。政府支出は▲3.9%(同+2.2%)、一方、個人消費は+2.6%と堅調を維持。

外需では、輸出+6.%(同+11.2%)、輸入+4.6%(同+10.9%)と共に減速。只、貿易収支は依然としてGDPには寄与。輸出の鈍化は、新たな米国による関税に起因。

生産面では、産出は農業が+1.9%(同6.4%)、非農業が+1.2%(同+2.5%)と共に鈍化。

政府は2025年成長率予想を従来の+1.8〜2.3%から+2.0%へと下方修正。

2. 消費者物価指数(CPI)上昇率マイナス

タイ商業省は5日、11月の消費者物価指数(CPI)上昇率が、前年同月比▲0.76 %であったと発表(図表2参照)。前月の▲0.72%からわずかにマイナス幅が拡大。

3. 政策金利を維持

一方、タイ中央銀行は10月8日の金融政策委員会で、政策金利である翌日物レポ金利を1.5%に据え置き。脆弱な景気やバーツ高の中、政策余地を確保する姿勢を示唆。

中銀の金融政策委員会(MPC)はこの日の会合で、1日のルポ金利を1.50%に維持することを5第2で決定。据え置きはほぼ市場の予想通り。

この決定を受けて通貨バーツは上昇。

声明では「米国の関税政策は中小企業など一部のセクターで脆弱性を高まる」と指摘。タイ経済は減速に向かうとの見方を示唆。

令和7年11月19日 中国10月貿易統計

おはようございます。10月の中国貿易統計で、輸出は増加しました。

1. 10月輸出は減少

中国税関総署が7日発表した10月の貿易統計によると、ドル建て輸出は前年同月比+▲1.1%と、前月の+8.5%からマイナスに転じました。市場予想の+3.0%から下振れ米関税発動を前にした駆け込み輸出の効果が薄れた形。中国の製造業が猶、米国の消費に依存していることを示唆。

減少率は2月以来の大きさ。前年同月は過去2年以上で最速の伸びを規則。高い比較水準が影響。

一方、輸入は+1.0%。市場予想の+3.2%を大幅に下回り、5箇月振りの低水準。9月は+7.4%。

貿易黒字は900億7000万ドルと、前月の904億5000万ドルから縮小。市場予想の956億ドルをしたまわりました。

2. 米中がレアアースで協議継続

駐豪のレアアース(希土類)輸出を巡る規制の緩和を巡って、米中な協議を継続。ホワイトハウスはこれまで、貿易戦争の休戦の合意がレアアースの輸出再開に道を開くとしていました。

米国向けのレアアースやその他の重要鉱物の輸出に関して、中国が提供を約束した「一般輸出許可」の条件を11月末までにまとめるよう、両国はそれぞれの交渉チームに指示したと、関係者が述べました。遅延の理由については、明らかにしていません。

令和7年10月17日 ロシア7-9月期GDP

おはようございます。ロシア7-9月期GDPは減速しました。

1. 7-9月期GDP成長率

ロシア連邦統計局は11月14日、7-9月期GDP(国内総生産、速報値)が前年同期比+0.6%になったと発表(速報値)。市場予想通り。前期の+1.1%から減速。継戦能力を左右する戦時経済は、現安の継続により、減速傾向を強めています。

7-9月期には10四半期プラス成長を維持したものの、マイナス成長に陥った23年1-3月期の▲0.3%以来の低い成長率。

経済発展省によると、7−9月期には製造業が+1.1%。前四半期の+3.6%から減速。小売りが+2.1%、建設が+1.2%と、内需が勢いを欠いています。

2. インフレ率減速

国家統計局から11月14日発表された10月の消費者物価指数(CPI)の前年同月比上昇率は+7.7%と、伸び率は前月の+8.0%から減速(図表2参照)。

3. 政策金利を引下げ

一方、ロシア中央銀行は10月24日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲0.5%ポイント引き下げ16.5%にすることを決定。引き下げは4会合連続。市場では、政策金利維持を予想していました。

利下げしたものの、中銀は金融環境は、インフレ率上昇懸念により、中期的にはインフレ率上昇懸念により、金融環境は引き続き引き締め気味になるとの予想を維持。

令和7年11月16日 中国10月鉱工業生産

おはようございます。中国10月鉱工業生産は減速しました。

1. 鉱工業生産は減速

中国国家統計局が14日発表した10月の鉱工業生産は、前年同月比+4.9%と、前月の+6.5

%から伸び率が大幅に減速。市場予想の+5.5%から下振れ。

2. 9月小売売上高は減速

中国の国家統計局が同日に発表した統計によると、10月の小売売上高は前年同期比+2.9%と、前月の+3.0%から伸び率が減速。市場予想の+2.8%から上振れ。

HSBCのアジア担当チーフエコノミスト、フレッド・ニューマン氏は、「中国経済はあらゆる方面からの圧力に直面している」としました。「ここ数四半期の成長を支えてきた輸出の力強い圧力に直面」と指摘。「ここ数四半期の成長を支えて来た輸出の力強い押上は、米国の関税が懸念された水準よりも低くなったとしての、来年迄持続するのは困難である。そのため、内需が補うこととなるが、大規模な追加刺激策がなければ、投資と消費の双方における最近の減速を反転させるのは困難だろう」としました。

3. 1-9月固定資産投は減少

他方、国家統計局による同日発表の1-10月期の固定資産投資は、前年同期比▲11.7%。率は1-10月期の▲0.5%から拡大。市場予想は▲0.8%。

資産投資が▲13.%(1-8月期は▲12.9%)と落ち込み、インフラ投資+1.1%(同+2.0%)、製造業+4.0%(同+5.1%)と落ち込みました。

長引く不動産市況に黒点の兆しはなく、10月の新築住宅価格は前月比で大幅な落ち込みとなりました。

エコノミスト・インテリジェンス・ユニットのシニアエコノミスト、除天辰氏は「投資についてはやや懸念している。中国はより消費主導型のモデルに移行しつつあるが、だからと言って投資がなくなるべきではない」としました。

令和7年11月15日 中国10月新築住宅価格

おはようございます。中国10月新築住宅価格は前月比大幅下落しました。

1. 7-9月期GDPが減速

中国国家統計局が10月20日発表した7-9月期実質GDPは+4.8%。市場予想の+4.6%から上振れ。前期の+5.%から伸び率は鈍化。不動産不況による内需不足が影響。季節調整済み前期伸び率は+1.1%と、4-6月期の+1.0%から加速。同年率では+4.5%程度。生活実感に近い名目GDPは前年同期比+3.7%。前期は同+3.9%。

外需では、7-9月期ドル建て輸出は前年同期比+6.6%。貿易摩擦が継続する米国への輸出が減少したものの、欧州連合や東南アジア諸国連合向けなどが伸長。

輸出から輸入を差し引いた貿易黒字は前年同期比+12%。1-9月期実質GDPは+5.2%。政府は通年の成長目標を「+5%程度」としています。

2. 中国10月新築住宅価格は前月比大幅下落

中国統計局が11月14日発表した統計によると、同国の10月の新築住宅価格は前月比0.5%の大幅下落。昨年10月以来の大幅な落ち込み。危機に見舞われた不動産セクターの需要げ依然として低迷していることを浮き彫りにしました。

9月には▲0.4%の下落となっていました。

10月は、前年比で▲2.2%。下落率は前月と同じ。

令和7年11月13日 中国独身の日今年は穏やか

おはようございます。中国の9月CPIは、前年同月比下落しました。

1. 穏やかな独身の日

中国では11月11日の「独身の日」にちなんだ世界最大規模のインターネット商戦が幕を閉じようとしています。長引く不動産危機や所得不安に伴う消費の低迷により、今年は今一つ盛り上がりに欠けています。

商戦は長期化しており、多くのサイトが10月前半に開始。これまでで最も長い期間となりました。

グローバルファッション・ライフスタイルブランドの中国におけるオンラインストアを管理するカンフー・データのガードナー最高経営責任者は「今回の雰囲気と売上高を表現するには穏やかという言葉がぴったりかもしれない。予想をはるかに超える非常なブランドもある一方、横這いか昨年より微増か微減のブランドもある」としました。

また、値引き率が高いサイトが多く、消費者はどこのサイトの値引き率が高いか、比較しながらの購入が目立っています。

2. 返品も増大

一方、大量の商品が売れるものの、増大する返品が問題となっています。

ネット通販最大手アリババが開始した独身の日のセールは、去年の販売額が約30兆円規模となりました。

今年のセールは先月から始まっていて、過去最長期間となっていますが、大量に商品が購入される一方で、いま問題となっているのが商品の返品です。

配達員によると、1日の返品の数は約100点以上とのこと。返品率は年々増大仕手おり大型サール時には最大で60%にも上るとされています。

令和7年11月12日 中国10月CPI

おはようございます。中国の9月CPIは、前年同月比下落しました。

1. 10月CPIが上昇に転じる

中国国家統計局が9日発表した10月消費者物価指数(CPI)は、前年同月比+0.2%。市場予想は0.0%。前月は▲0.3%でした。

変動の激しい食品と燃料価格を除いたコアインフレ率は前年比+1.2%と、9月の+1.0%から加速して、1年8月振りの高水準。食品価格は▲2.9%。9月は▲4.4%。

2. PPIはマイナス幅縮小

一方、中国の国家統計局の同日の発表によると、10月の生産者物価指数(PPI)は、前年同月比▲2.1%と、前月の▲2.3%からマイナス幅が縮小。市場予想は▲2.2%。PPIは2022年10月以降マイナスが継続。

指標は改善したものの、アナリストはデフレ圧力はまだ消えておらず、需要喚起に向けた追加の政策措置が必要になる可能性があると警告。

エコノミスト・インテリジェンス・ユニットのシニアエコノミスト、シュー・ティエンチェン氏は、「需要は依然として弱いが、CPIの回復は供給サイドの政策が効果を上げており、多くの産業で需給バランスが改善していることを示唆している」としました。

令和7年9月20日 インドネシア中銀利下げ

おはようございます。インドネシアの7-9月期GDPは減速しました。

1. 11月CPI上昇率は加速

インドネシア中央統計局は11月3日に、10月の消費者物価指数(CPI)が、前年同月比+2.86%になったと発表(図表1参照)。前月の+2.65%から加速。

2. 政策金利を据え置き

一方、インドネシア中央銀行は10月22日の理事会で、政策金利であるBIレートを4.75%に据え置くことを決定。据え置きは市場の予想外。

中銀のペリー・ワルジョ総裁は、「インフレ、そして経済成長率支援の観点で言えば、確かに追加利下げの余地は残っている」としました。また、その時期は通貨ルピアの安定と過去の利下げ効果次第で決まるとしました。

3. 7-9期GDP減速

インドネシア中央統計局(BPS)は8月5日に、同国の4-6月期GDP成長率が、前年同期比+5.04%になったと発表。前期の同+5.12%から減速。市場予想の5.0%から上振れ。

政府は2029年までに+8%成長を達成する目標を掲げており、課題が浮き彫りとなりました。25年の目標は+5.2%、26年は+5.4%。

同国では、8月下旬から9月にかけて全国で反政府デモが発生。死者が出ました。

政府は6月に24兆4400億ルピア(役15億ドル)の景気刺激策を打ち出しました。8月には米国が19%の関税を発動しましたが、第3四半期の輸出は毎月増加。

令和7年11月9日 フィリピン7-9月期GDP

おはようございます。フィリピン7-9月期GDPは減速しました。

1. 10月CPI伸び率横ばい

フィリピンの国家統計調整委員会(NSCB)は11月5日に、10月の消費者物価指数(CPI)上昇率が前年同月比+1.7%になったと発表(図表1参照)。伸び率は前月と同じ。市場予想の+1.8%から下振れ。

2. 政策金利を引き下げ

一方、フィリピン中央銀行は10月9日の金融政策決定会合で、主要政策金利である翌日物借入金利を▲0.25%ポイント引き下げて、4.75%にすると決定(図表2参照、上限を表示)。引き下げは市場の予想外。大半のアナリストは据え置きを予想。利下げは4会合連続。

今回の利下げは、洪水対策予算の支払いを巡る問題を通じて、インフラ関連支出のガバナンスへの懸念が高まったことなどで、国内の経済成長の見通しが世回ったことを受けて実施。

レモロナ中銀総裁は10月に、利下げが2026年まで続く可能性を示唆。政策当局は、世界的な貿易摩擦への備えとして、経済の下支えを図っています。

3. 7-9月GDPは伸び率減速

一方、フィリピンの国家統計調整委員会(NSCB)は11月7日に、7-9月期の実質国内総生産(GDP)成長率が、前年同期比で+4.0%の伸びになったと発表(図表3参照)。市場予想の+5.2%から下ぶれ。前期の同+5.5%から原則。汚職調査で国協事業を中断したことや、台風などの自然災害が響きました。政府が掲げる年間の成長率目標の達成は厳しくなりました。

同国は東南アジアの中でも比較的高い成長率を維持してきており、+5%を超える成長率を維持してきました。減速した背景には、公共事業を中心とする設備投資の鈍化があります。

公共投資や民間の設備投資を含む総固定資本形成は、前年同期比▲2.8%。このうち政府による公共投資は▲26.2%と落ち込みました。

マルコス大統領が7月に汚職対策に取り組むと表明して以来、業者が受注しながら未着工の「幽霊事業」が発覚。政府は事業を中断したり、予算を組みかえたりするなどの対応を行いました。

令和7年11月8日 中国とブラジルがCOP30で主導権争い

おはようございます。中国とブラジルがCOP30で主導権争いを演じています。

1. COP30開幕

温暖化対策を話し合う第30回国連気候変動枠組み条約国会議(COP30)が6日に開始。アマゾン川河口のブラジル北部ベレンが舞台。トランプ政権が政府高官派遣を見送り、中国は丁薛祥(ディン・shジェエシアン)副首相、序列6位を送り込み、主導権を狙っています。

二酸化炭素排出量世界2位の米国が好感の出席を見送る一方、同2位の中国は政治局常務員の1人で序列2位の薛祥(ディン・shジェエシアン)副首相を送り込んでいます。6日の首脳夕会談では「中国は約束を守る。経済と社会の全分野でグリーンへの転換を加速する」としました。

2. ブラジルは熱帯雨林基金呼びかけ

一方、COP30開催に先立ち、熱帯雨林の保存を目指す国際基金が6日、議長国ブラジルの主導で立ち上げられました。日本を含む50カ国超が指示を表明。ノルウェーやインドネシア、フランスが拠出を決定。

機器は、各国政府や民間企業から募った資金を運用。熱帯雨林を持つ国に保全状況に応じて配分し、保護活動を促します。ブラジルのルラ大統領が9月に10憶ドル(約1500億円)の拠出を発表して、各国に投資を呼び掛けていました。

令和7年11月5日 フィリピン、UAEがTPP参加表明

おはようございます。フィリピン、UAEがTPP参加表明しました。

1. トランプ関税に対抗

フィリピンとアラブ首長国連邦(UAE)が環太平洋経済連携協定(TPP)への加盟を申請していたことが分かりました。韓国も申請の検討に入りました。トランプ米政権による関税引き上げや米中対立で保護主義が世界に広がる中、日本などのTPP加盟各国は欧州と並び自由貿易を守るとりでになりつつあります。

フィリピンとUAEは事務に書類を提出。日本政府機関者が表明。新規の申請は24年9月のインドネシア依頼、約1年半程度。

2. 中国も加盟申請

一方、2021年9月、TPPに加盟を申請。その数日後にが、台湾も加盟を申請。この申請は、米国に対して揺さぶりのかける狙いを持っており、国際経済をリードする意図があると言えます。

中国が加盟申請することにより、地域的な包括的経済連携(RCEP)協定を併せて、自由貿易圏の拡大に繋がると期待されています。只、加盟のハードルは高く、特に中国が加盟への地ならしを開始した際には、NZやシンガポールとの話し合いで進展があったとされます。

令和7年11月3日 米中両首脳が会談

おはようございます。A米中両首脳が韓国で会談しました。

1. 米中領首脳1時間半にわたり会談

トランプ米大統領と中国の習近平国家主席は30日、韓国で会談。約1時間半にわたって、広範な貿易摩擦の鎮静化などについて話し合いました。

会談終了時には両首脳が握手を交わし、韓国・釜山の空軍基地で行われた会談会場から歩み寄る様子が見られました。会談はAPEC首脳会議の合間に行われ、トランプ氏はこの後ワシントンに戻りました。

2. 貿易摩擦は緩和か

一方、トランプ大統領は30日の習近平国家主席との会談後、習氏が合成麻薬ファンタニル対策を講じると約束したとし、対中関税を▲1%引き下げると表明。中国も報復関税を引き下げる予定。

中国商務省によると、中国によるレアアース(希土類)の新たな輸出規制は導入を1年間延期。トランプ氏は同期生を巡って「全て解決した」としました。

令和7年11月2日 APEC首脳会議閉幕

おはようございます。APEC首脳会議が閉幕しました。

1. APEC首脳会議が閉幕

韓国・慶州で開催されていた21か国によるアジア太平洋経済協力会議(APEC)が1日閉幕。米国トランプ政権による高関税政策で世界経済の不透明が深まる中、自由貿易体制の維持・強化に向けた首脳宣言を採択。

2日目の会議には、初日続き高市首相や議長国の韓国の李在明大統領、中国の習近平主席あらが参加。米国は既に帰国したトランプ大統領に代わって、ベッセント財務長官が出席。

李氏は会議の初めに、「AIと人口構造の変化という共通の課題に対する創造的な解決策を、共に模索することを期待する」としました。

2. トランプ氏はAPEC素通り

一方、今回の首脳会談には、トランプ氏の代わりにベッセント財務長官が出席。トランプ氏は日本訪問の後韓国にも行き、慶州にも立ち寄りました。首脳会談の開催地まで行き、習近平国家主席との会談を終えるとすぐに帰国。

トランプ氏の不在をつくように、宙金平氏が存在感を高めることとなりました。WTOを中心とする多角的な貿易体制を維持して、保護主義に対抗する立場を取りました。

中国は2026年にAPECの議長国となります。習氏は首脳会議を来年11月広東省の深センで開催すると表明。ハイテク産業が集積する深センに首脳たちを集めて、新たな貿易体制の主導権を握るつもりであると考えられます。

令和7年11月1日 中国10月PMI

おはようございます。10月の中国製造業購買担当者指数(PMI)は、前月から低下しました。

1. 9月製造業PMIは前月から上昇

中国国家統計局が31日発表した10月の製造業購買担当者指数(PMI)49.0と、前月の49.8から低下。市場予想の49.6から下振れ。景気判断の分かれ目となる50を7か月連続で下回りました。内需を押し上げる追加刺激策を求める声が高まるとみられます。

2. 非製造業PMIは低下

一方、同日に発表した10月のサービス業と建設業を含む非製製造業PMIは50.1と、前月より50.0から上昇サービス部門は50.1から50.2に小幅上昇。建設部門は49.3から49.1に低下。

キャピタル・エコノミクスの駐豪エコノミストは「こうした弱さは短期的に反転するかもしれないが、米中貿易合意による輸出増加は小幅にとどまる公算。成長への逆風は続く」としました。

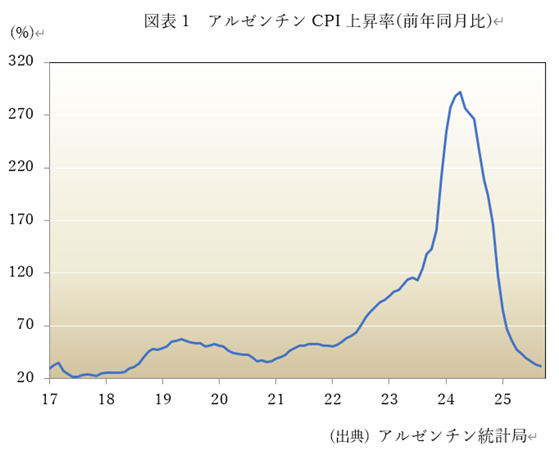

令和7年9月22日 アルゼンチン4-6月期GDP

おはようございます。アルゼンチン与党が中間選挙で大勝しました。

1. 9月CPI上昇率が鈍化

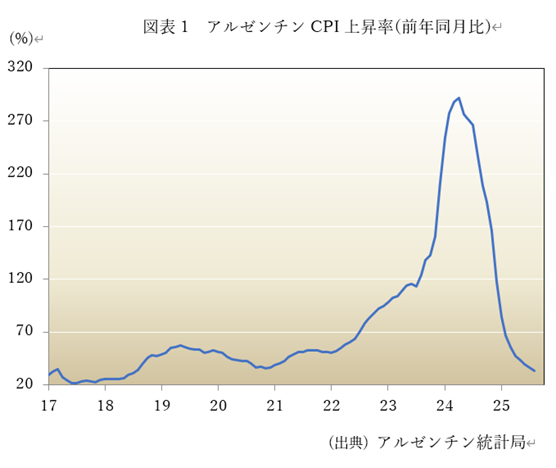

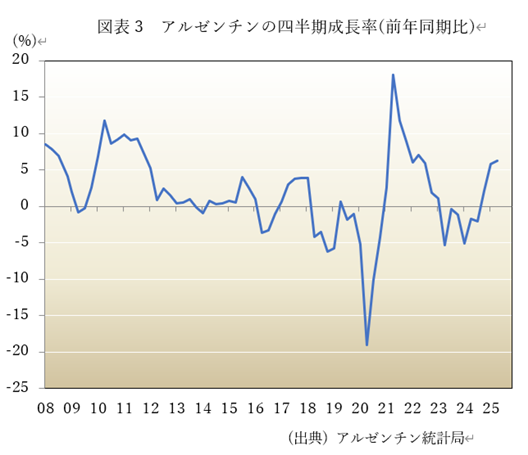

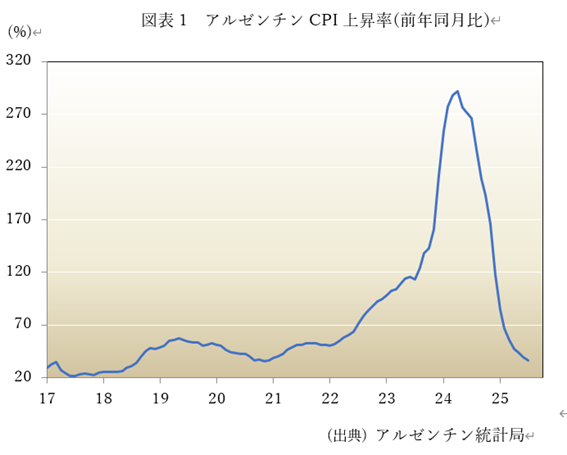

アルゼンチン統計局の10月14日発表によると、9月の消費者物価指数(CPI)は、前年同月比+31.8%(図表1参照)。前月の+33.6%から減速。市場予想に一致。

2. 政策金利を引き下げ

アルゼンチンの中央銀行は1月31日、インフレ率の低下を受けて、政策金利を▲3%引き下げて29%にすると発表。これは、ミレイ大統領の2023年12月の就任以来9回目の利下げ。これにより、借入コストは2020年10月以来最低の水準となりました。

2024年12月には、インフレ率は8カ月連続で低下して+117.8%となり、2023年7月以来の水準となり、11月の+166%から鈍化。

前月比上昇率は+2.7%と、3カ月連続で+3%を下回りました。利下げは、政府の2月1日開始の月次通貨低下率の▲2%から▲1%への圧縮と重なりました。

3. 4-6月期GDP

アルゼンチン統計局の9月10日発表によると、4-6月期のGDP成長率は前年同月比+6.3%。前期の+5.8%から加速。市場予想の+6.5%からは下振れ。

前年同月比では2022年4-6月期以来の高い成長率であり、農業部門(+4.8%、前期は+3.7%)が牽引。製造業が+6.9%(前期は+0.7%)、卸・小売りは+10.3%(同+2.5%)、輸送・通信は+1.4%(同+2%)、金融仲介は+26.7%(同+8.4%)など。好況事業は▲1.1%(同▲1%)。

同国では2023年12月に発足したミレイ政権下で、急進的な緊縮策を進めてきました。国内経済は一時大幅に冷え込んだものの、24年10-12月期には前年同期比でプラス成長に転じていました。

4. アルゼンチン与党選挙大勝

一方、アルゼンチンで26日中間選挙があり、ハビエル・ミレイ大統領率いる「自由の前進」が圧勝。ミレイ政権は発足から2年間、大胆な歳出削減と、自由市場改革を実施。

予想「自由の前進」は得票率約41%を獲得。上院の改選24議席中13議席、下院の同127議席中64議席を獲得。この勝利によって、国家主出のセク減と経済の規制緩和を進める大統領の政策の推進がはるかに容易になります。

未来大統領を支持する米トランプ大統領は、今回の投票に抱き立ち、米国が最近発表した400億ドルの対アルゼンチン支援策について、ミレイ大統領の与党が中間選挙で勝利することが、支援実行の前提であるとしていました。

令和7年10月26日 ロシア中銀利下げ

おはようございます。ロシア中銀が利下げしました。

1. 4-6月期GDP成長率

ロシア連邦統計局は9月12日、4-6月期GDP(国内総生産、速報値)が前年同期比+1.1%になったと発表(速報値)。市場予想通り。1-3月期の+1.4%から減速。伸び率は9四半期連続でプラス成長。

ロシアの成長率は1996年から2025年で、1999年10-12月期に市場最高の+12.1%となり、2009年4-6月期には史上最低の▲11.2%とつけています。

2. インフレ率減速

国家統計局から10月10日発表された9月の消費者物価指数(CPI)の前年同月比上昇率は+8.0%と、伸び率は前月の+8.1%から減速(図表2参照)。

3. 政策金利を引下げ

一方、ロシア中央銀行は10月24日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲0.5%ポイント引き下げ16.5%にすることを決定。引き下げは4会合連続。市場では、政策金利維持を予想していました。

利下げしたものの、中銀は金融環境は、インフレ率上昇懸念により、中期的にはインフレ率上昇懸念により、金融環境は引き続き引き締め気味になるとの予想を維持。

令和7年10月23日 中国7-9月期GDP

おはようございます。中国の7-9月期GDPは減速しました。

1. 鉱工業生産は加速

中国国家統計局が20日発表した9月の鉱工業生産は、前年同月比+6.5%と、前月の+5.2

%から伸び率が加速。市場予想の+5.0%から上振れ。製造業が+7.3%(前月は+5.7%)、鉱業+6.4%(同+5.1%)などが牽引。

2. 9月小売売上高は減速

中国の国家統計局が同日に発表した統計によると、9月の小売売上高は前年同期比+3.0%と、前月の+3.4%から伸び率が減速。市場予想の▲2.9%から下振れ。

3. 1-9月固定資産投は減少

他方、国家統計局による同日発表の1-9月期の固定資産投資は、前年同期比▲0.5%。伸び率は1-8月期の+0.5%から反転。市場予想の+0.2%から下振れ。資産投資が▲13.%(1-8月期は▲12.9%)と落ち込み、インフラ投資+1.1%(同+2.0%)、製造業+4.0%(同+5.1%)と落ち込みました。

地域別では、東部知己が▲4.5%、中部地域+1.5%、西部地域+1.5%、東北地域▲8.4%)。

企業形態別では、本土上場企業投資が▲0.6%、香港マカオ領特別行政区と台湾地区企業が▲0.3%、外資企業が▲12.6%。

4. 7-9月期GDPが減速

中国国家統計局が同日発表した7-9月期実質GDPは+4.8%。市場予想の+4.6%から上振れ。前期の+5.%から伸び率は鈍化。不動産不況による内需不足が影響。季節調整済み前期伸び率は+1.1%と、4-6月期の+1.0%から加速。同年率では+4.5%程度。生活実感に近い名目GDPは前年同期比+3.7%。前期は同+3.9%。

外需では、7-9月期ドル建て輸出は前年同期比+6.6%。貿易摩擦が継続する米国への輸出が減少したものの、欧州連合や東南アジア諸国連合向けなどが伸長。

輸出から輸入を差し引いた貿易黒字は前年同期比+12%。1-9月期実質GDPは+5.2%。政府は通年の成長目標を「+5%程度」としています。

令和7年10月22日 中国8月鉱工業生産

おはようございます。中国9月鉱工業生産は加速しました。

1. 鉱工業生産は加速

中国国家統計局が20日発表した9月の鉱工業生産は、前年同月比+6.5%と、前月の+5.2

%から伸び率が加速。市場予想の+5.0%から上振れ。製造業が+7.3%(前月は+5.7%)、鉱業+6.4%(同+5.1%)などが牽引。

2. 9月小売売上高は減速

中国の国家統計局が同日に発表した統計によると、9月の小売売上高は前年同期比+3.0%と、前月の+3.4%から伸び率が減速。市場予想の▲2.9%から下振れ。

3. 1-9月固定資産投は減少

他方、国家統計局による同日発表の1-9月期の固定資産投資は、前年同期比▲0.5%。伸び率は1-8月期の+0.5%から反転。市場予想の+0.2%から下振れ。資産投資が▲13.%(1-8月期は▲12.9%)と落ち込み、インフラ投資+1.1%(同+2.0%)、製造業+4.0%(同+5.1%)と落ち込みました。

地域別では、東部知己が▲4.5%、中部地域+1.5%、西部地域+1.5%、東北地域▲8.4%)。

企業形態別では、本土上場企業投資が▲0.6%、香港マカオ領特別行政区と台湾地区企業が▲0.3%、外資企業が▲12.6%。

令和7年10月21日 日本を目指す中国人が増加

おはようございます。日本を目指す中国人が増加しています。

1. 中国人の旅行者、移住希望者が増加

日本を目指す中国人がこのところ増加しています。理由としては、まず、距離の近さがあります。北京や上海から東京或いは大阪迄、飛行機で、僅か3-4時間程度で来ることができます。又、文化的にも同じ黄色人種、漢字を使っており、儒教など似た文化圏であるとも言えます。

又、このところの円安の影響があり、物価もとても安くなっています。更に、日本は治安が良く、犯罪の発生率も低く、安全な社会であることも評価されています。

2. 教育のための移住も増加

特に文京区では、教育のために移住を希望する中国人が増加。特に文京区の誠之小学校、千駄木小学校、昭和小学校、窪町小学校への入学を希望する在日中国人が急増。これらは「3S5K」と呼ばれています。

中国人は教育に熱心で、中国国内では猛烈な受験戦争を繰り広げています。来日しても同様で、彼らは熱心な教育を行っているとみられます。

このところ、在日中国人の人口が増加。20224年末には87万3000人、うち東京都には28万6000人となっています。

都内には中国人の観光客も多く、銀座などではどこにいても中国語が聞こえてくるほど。只、文京区における中国人の人気ぶりは、近年かなり目立った現象となっています。

令和7年10月19日 中国9月貿易統計

おはようございます。台9月の中国貿易統計で、輸出は増加しました。

1. 9月輸出は増加

中国税関総署が13日発表した8月の貿易統計によると、ドル建て輸出は前年同月比+8.3%と、前月の+4.4%から加速。市場予想の+6.0%から上振れ。3月以来の高い伸び率。

製造業で米国以外への輸出が活発化。輸入も24年4月以来の高い伸び率。只、米国との貿易摩擦再燃により、雇用やデフレが悪化するとの懸念が浮上。

9月の輸入は+7.4%。8月の+1.3%と市場予想の+1.5%を何れも上回りました。只、アナリストは、コモディティの在庫積み上げが背景にあるとしています。

2. G20で中国の輸出規制に批判

一方、20か国・地域(G20)財務相・中央銀行総裁会議が米ワシントンで16日閉幕。2大経済大国である米国と中国の対立は、実態経済や金融市場を混乱に陥れる可能性があります。レアアースの輸出規制を行った中国に対して批判の目が向けられる一方、高関税政策で押収する米国にも是正を求める動きが見られました。

議長国の南アフリカは、「高い不確実性と複雑な課題に直民し乍らも、強靭性を示した」と、2025年上半期の世界経済を総括。不確実性を齎す要因として、米中の関係悪化を念頭に、「地政学や貿易の緊張、グローバルサプライチェーン(供給網)の混乱」などを挙げました。

令和7年10月18日 台湾TSMC業績好調

おはようございます。台湾TSMCの業績が好調でした。

1. 7-9月期決算が好調

半導体世界最大手の台湾積体製造(TSMC)が16日発表した2025年7-9月期決算では、売上高が前年同期比+30.3%の9899台湾ドル(約4兆9000億円)、純利益が+39.1%の」4523台湾ドル。いずれも四半期として最高。

増収易は7四半期連続。回路幅3-5ナノ(ナノは10億分の1)メートルの先端半導体の販売が好調。大口顧客の米エヌビディア向けなど、人口知能用の半導体が大きく寄与。

2. エヌビディアがオープンAIに出資

一方、半導体大手エヌビディアはオープンAIに最大1000憶ドル(約15兆円)を投資すると発表。この出征は、オープンAIが」次世代のAIモデルと開発するための計算資源を確保することを目指しています。両社は10ギガわっと規模のデータセンターを構築する計画。

これにより、オープンAIはエヌビディアの先端半導体を使用して、より高度なAIモデルと構築することが可能御なります。又、エヌビディアはオープンAIとの提携を通して、半導体の大口供給席を確保して、安定した需要を見込むことが可能となります。

令和7年10月16日 中国9月CPI

おはようございます。中国の9月CPIは、前年同月比下落しました。

1.

9月CPIが下落

中国国家統計局が15日発表した9月消費者物価指数(CPI)は、前年同月比▲0.3%。市場予想は▲0.2%。8月は▲0.4%でした。

PPIも下落しており、デフレ圧力の継続を示唆。長引く不動産市場の低迷や貿易摩擦により、消費者及び企業の信頼感が低下。

中国の輸出の伸び率は9月には回復したものの、米中の緊張の高まりが雇用や一段のデフレへの懸念を増幅させています。政策当局は、株式バブルの発生を警戒。ここまで大規模な景気刺激策を控えてきたものの、物価統計は更なる政策措置の必要性を促していると言えます。

2. PPIはマイナス幅縮小

一方、中国の国家統計局の同日の発表によると、9月の生産者物価指数(PPI)は、前年同月比▲2.3%と、前月の▲2.9%からマイナス幅が縮小。市場予想に一致。価格競争を抑制する政府の取り組みなどにより、マイナス幅は8月から縮小して、過去7か月で最も小幅となりました。

キャピタル・エコノミクスの中国エコノミスト、ファン氏は「CPIとPPIは今年、来年ともにデフレ状態が続く」と予想。「当局はデフレをより深刻に受け止めつつあるものの、当局が提案している供給サイドの解決策が需要サイドの大規模な支援なしに成功するとは思えない」としました。

令和7年10月15日 トランプ氏が対中強硬姿勢を後退

おはようございます。トランプ氏が対中強硬姿勢を軟化させました。

1. トランプ氏が対中強硬姿勢を軟化

トランプ大統領は、同盟国敵対国問わず、1対1の取引に拘る姿勢を取ってきました。これは自ら誇るディールの象徴。只、対中国の強硬姿勢がぶれるなど、そのアプローチに陰りが見えます。

中国国務省は8日、レアアースに関する輸出規制を強化する方針を提示。これらの資源は米国のハイテク産業にとって不可欠。只、市場全体には大きな反応はありませんでした。トランプ氏はその後、10日に中国製品に対して大幅な関税引き上げを行うと警告。100%の追加関税を課すとしました。

只、同氏は12日、SNSで「米国は中国を助けたいのであって、傷つけたいのではない」としました。数日前中国に対して100%の関税を表明してから、一転して融和的姿勢を示唆。早くも方針転嫁する姿勢を示しています。

2. NY市場は反発

一方、13日のNY株式市場は反発。前週末比587ドル高で取引を終えました。前週末に強まって米中の貿易摩擦に対する警戒感が一服。主力株を買い戻す動きが強まりました。

トランプ大統領は12日「中国については心配いらない。全てうまくいっている」投稿。トランプ氏の発言を受けて、市場では買戻しの動きが広がりました。

令和7年10月14日 中国国慶節で住宅販売が回復

おはようございます。中国では国慶節により住宅販売が回復しました。

1. 24億人を超える人々が移動

中国政府は建国記念日にあたる「国慶節」の大型連休で今年、移動した人数場過去最高となる、延べ24億人を超えたと発表。1日あたりの平均移動人数は、昨年比+6.2%。各地の観光客は旅行客で賑わい、中国メディアは消費が堅調であったと報じました。

国家移民権利局は9日、連休中の出入国者は延べ1634万3000人であったと発表。1日辺りの平均出入国者数は昨年比+11.5%。

2. 住宅販売が回復

一方、今年の連休中、中国各地で新たな不動産支援策と販売促進イベントが相次いで実施され、住宅市場が活気を取り戻しています。いわゆる「銀十(10月の住宅販売シーズン)」に向けた動きが本格化。

湖北省の武漢市では9月30日、住宅ローンや公積み金に関する新たな制度を導入。2025年10月から翌年6月迄の間、売却中の住宅を保有個数に含めないなど、ローン審査を緩和。更に、中心部以外で初めて住宅を購入する人には融資額の1%(上限2万元、約42万8028円)を補助する制度を設けました。

令和7年10月12日 中国国慶節

おはようございます。中国の国慶節では延べ24億人を超える人々が移動しました。

1. 24億人を超える人々が移動

中国政府は建国記念日にあたる「国慶節」の大型連休で今年、移動した人数場過去最高となる、延べ24億人を超えたと発表。

2.渡航先は日本が人気

一方、同国国家移民管理局は9日、連休中の出入国者数は延べ1634万3人であったと発表。1日あたりの平均出入国者数は例年より+11.5%。同国のコロナウィルス流終息後、欧州やアジアなどを対象として短期滞在ビザの免除措置を拡大。訪中した外国人は延べ75万千人と、昨年比+19.8%。

同国旅行大手の携程集団の9月下旬発表によると、連休中の海外旅行先の人気トップは日本で、都市別渡航先の主因は万博開催地の大阪。

令和7年10月8日 ベトナム7-9月期GDP

おはようございます。ベトナムの7-9月期GDPは、堅調でした。

1. インフレ率は減速

まず、インフレ率を見ておきましょう。ベトナム統計局が10月6日に発表した7月の消費者物価指数(CPI)上昇率は+3.38前月の+3.24%から加速(図表1参照)。

2. 7-9月のGDP成長率は+7.96%に減速

一方、ベトナム統計総局は10月6日に、7-9月期の国内総生産(GDP)成長率が、前年同期比+7.96%になったと発表(図表2参照)。4-6月期の+6.93%から加速。16四半期連続の増加。

7-9月期には予想外の加速。製造業と輸出に支えられました。但し、9月二」超大型台風が上陸した影響で広範囲な被害が齎され、年末にかけては厳しいものになるとの警告が相次いでいます。

同国経済は今年に入って、底堅さを示していました。同国の陳首相が物流コストの削減やインフラの改善を公約する中、投資資金が流入。スマートフォンなどの電子機器や半導体の生産において、中国に代わる現実的な選択肢として同国が浮上。

令和7年10月7日 中国のアリババの株価上昇

おはようございます。中国のアリババの株価が上昇しています。

1. 時価総額増加率の上位を独占

まず、中国の人口知能関連株に世界の投資家の資金が集中。世界の主要500社の2025年7−9月期の時価総額増加の上位では、上位20社の半数を中国勢が占めました。海外投資家は、中国のAI企業への傾斜を強めています。

中国本土企業の関連株で構成するCSIのAIインデックスは、4-9月期に6割弱の上昇。米ナスダック総合指数の同1割上昇を上回りました。

2.アリババの株価上昇

一方、AI関連で注目されている銘柄の1つがアリババ(BABA)。今年に入って2500億ドルきぼの株価上昇であり、この値上がりが更に続く可能性があります。

米株式市場では同社のADR(米国預託証券)が年初から倍以上となっています。中国政府が新たなテクノロジー環境における自立路線を取っており、投資家がこれに注目。

同国のAIを象徴する銘柄となったアリババの株価は猶、上場来高値を▲65%あまり下回っています。米国では、大手IT銘柄がこのところ高値を更新。

中国経済への慎重姿勢や激しい市場競争を背景として、先月にはアリババの空売りも急増。只、株価は依然として割安感があり、海外ファンドの投資比率が低水準にとどまっており、上値余地があるとの見方があります。

令和7年10月6日 EV大手BYDの販売台数が減速

おはようございます。EV大手BYDの販売台数が減速しました。

1. BDYが世界の販売台数首位へ

中国の電気自動車(EV)大手の比亜迪(BYD)が、2025年のEV販売台数で、米テスラを抜いて初の世界首位となる見通し。車載電池の自社生産を背景とする低価格を武器として、ここ数年で急成長しており、ついに王座に就くこととなりました。

BYDが1日発表した1-9月期のEV阪大台数は前年同期比+37%の約161万台。これに対してテスラは、イーロン・マスクCEOの政治活動への反発などにより122万台にとどまっています。残り3カ月でBYDを抜くのは困難な状況。

2. 9月の販売台数は減少

一方、BYDの玄関販売台数が1年半強ぶりに減少。中国市場ではEV監視過酷な競争が繰り広げられており、同社のライバル企業は大幅な販売増加を記録。

同社の9月の出荷台数は前値脳月比▲5.5%の39万6270台と、同社にとって2024年2月以来の減少。旧正月による変動を除くと、出荷台数の減少は20年以来初。当時は新型コロナウィルス禍の影響でサプライチェーンと日常生活が混乱していました。

令和7年10月4日 中国AI企業に注目集まる

おはようございます。中国のAI企業に投資家の注目が集まっています。

1. 時価総額増加率の上位を独占

中国の人口知能関連株に世界の投資家の資金が集中。世界の主要500社の2025年7−9月期の時価総額増加の上位では、上位20社の半数を中国勢が占めました。海外投資家は、中国のAI企業への傾斜を強めています。

中国本土企業の関連株で構成するCSIのAIインデックスは、4-9月期に6割弱の上昇。米ナスダック総合指数の同1割上昇を上回りました。

2. 中国で半導体後工程企業の大規模投資相次ぐ

一方、中国で半導体製造の後国定をになる天水華科技は9月22日、江蘇省南京市で集積回路のパッケージング・テスト吉建設プロジェクトの第2期着工式を行いました。先端設備を導入。国際的に先進レベルに達する生産ラインを構築することで、ストーレージ、高周波、コンピューティング、人口知能などに広く応用されるICチップの制作を目指しています。

中国の半導体分野の調査・研究を手掛ける緊急機関である芯思想研究院が纏めた2023年の半導体パッケージング・テスト工程企業の世界売上高ランキングでは、通富微電子が4位、天水華天科技が6位。両者が相次いで大規模投資を実施する背景として、中国で急速に進む自動車のスマート化などに伴う半導体の国内需要の高まりがあります。

令和7年10月2日 中国国慶節8連休開始

おはようございます。中国では、国慶節(建国記念日)と中秋節に伴う8連休が始まりました。

1. 延べ23億人が移動

中国では1日、国慶節と中秋節に伴8連休が開始。中国交通省は連休中に延べ23憶6000万人が好況交通や自家用車で出かけると予想。慮国会社によると、海外旅行目的地では日本が首位。

上海市の玄関口である鉄道の上海虹橋駅では、1日の午前中から、旅行鞄を持った人で混雑。今年は1日あたり平均2憶9500万人が移動すると予想されています。2024年の国慶節休暇と比較して+3%。連休中に移動する人のうち8割が自家用車で出かけると予想されています。

2. 海外渡航先にでは日本が人気

一方、旅行会社によると、海外の人気旅行先では1位日本。以下、韓国、タイ、マレーシア、シンガポールの順

中国人旅行客を呼び込もうと、優遇策を打ち出す国もあります。韓国政府は、中国人団体旅行客を対象としてビザ(査証)の免除措置を期間限定で再会しました。

令和7年10月1日 中国9月PMI

おはようございます。9月の中国製造業購買担当者指数(PMI)は、前月から上昇しました。

1. 9月製造業PMIは前月から上昇

中国国家統計局が30日発表した9月の製造業購買担当者指数(PMI)49.8と、前月の49.4

から上昇。市場予想は49.6。

同指数は景況感の分かれ目となる50を6か月連増で下回りました。製造業者が内需押し上げに向けた追加刺激策を待って、米国との貿易摩擦を見極めようとする様子見をしていることを示唆。

2. 非製造業PMIは低下

一方、同日に発表した9月のサービス業と建設業を含む非製製造業PMIは50.0と、前月より50.3から低下。市場予想は50.2。デフレへの懸念が広がり、販売価格が下落。

米国と中国は、今年11月を期限として間税措置などを巡る協議を継続。その行方が企業の景況感を左右することとなりそう。

令和7年9月30日 ブラジルで前大統領の恩赦求める動き

おはようございます。ブラジル中銀が政策金利を据え置きました。

1. 政策金利を据え置き

ブラジル中央銀行9月17日の金融政策委員会で、政策金利を15.00%に据え置くことを決定据え置きは市場予想通り。

同委員会は声明で、「外部環境は米国の経済政策の影響により深くジス性が高まっている。国内経済は活動の鈍化が予想通り進む一方、労働市場は堅調さを維持。インフレ率を目標に収束させるには、長期的な金融引き締め政策が必要ン」としました。

9月12日付中銀習字レポート「フォーカス」によると、2025年の拡大消費者物価指数(IPCA)上昇率読雄は4.83%で、中銀のインフレ目標値である+1.5〜4.5%を上回っています。

2. インフレ率が減速

一方、ブラジル地理統計院は9月10日に、8月の拡大消費者物価指数(IPCA-15)を発表。同月のIPCAは前年同月比+5.13%と、前月の同+5.23%から伸び率はわずかに減速(図表2参照)。市場予想の+5.1%とほぼ一致。5.33%とほぼ一致。

3. 4-6月期GDPは+2.2%に減速

他方、ブラジル地理統計院(IBGE)は9月2に、4-6月期の実質国内総生産(GDP)成長率が、前年同期比+2.2%であったと発表(図表3参照)。前期の同+2.9%から減速。高金利の影響により、投資の減速が目立っています。

18四半期連続のプラス成長となったものの、経済成長は減速傾向にあります。前期比は+0.4%。

農牧畜業が前年同期比+10.1%。主力のトウモロコシが+19.9%、大豆が+14.2%。気候に恵まれ、収穫量は過去最高水準に達しました。

他の分野では、国内経済の過半を占めるサービス業が+2%、製造業は+1.1%。設備投資を中心とする固定資本形成は同+4.11%と堅調。前期比では▲2.2%。

4. 前大統領に有罪判決

一方、ブラジルの催告裁判所は9月11日、大統領選挙の結果を覆そうとして」クーデターを企てた罪などに問われていたジャイル・ボルソナロ前大統領(70)に有罪判決を下して、禁固27年3カ月の刑を言い渡しました。

最高裁の判事5人は、有罪判決からわずか数時間後に量刑を告げました。

5. ボルソナロ前大統領恩赦に反対する動き

他方、ブラジルでは21日、議員の面積特権を強化する議会の動きに反発して、国内各地で大規模な抗議デモが行われました。デモでは、クーデターを試みた罪で有罪判決を受けたジャイル・ボルソナロ前大統領らの恩赦に反対する声が上がりました。

11日に前大統領に禁固27年3カ月の有罪判決が言い渡された同国では、恩赦の是非を巡って国内の世論が二分。保守派が多数を占める議会に対しては、社会・経済的課題よりもみずからの利益を優先しているとの批判が上がっています。

抗議デモでは、リオデジャネイロを含む十数都市で行われました。デモ隊は、「恩赦はない」と叫び、街頭を行進。リオデジャネイロでは、カエターノ・ベローゾさんらが抗議集計に登場すると伝えられました。

令和7年9月28日 ロシア成長率予想下方修正

おはようございます。ロシア財務相は25年成長率予想を下方修正しました。

1. 4-6月期GDP成長率

ロシア連邦統計局は9月12日、4-6月期GDP(国内総生産、速報値)が前年同期比+1.1%になったと発表(速報値)。市場予想通り。1-3月期の+1.4%から減速。伸び率は9四半期連続でプラス成長。

ロシアの成長率は1996年から2025年で、1999年10-12月期に市場最高の+12.1%となり、2009年4-6月期には史上最低の▲11.2%とつけています。

2. インフレ率減速

国家統計局から9月10日発表された8月の消費者物価指数(CPI)の前年同月比上昇率は+8.1%と、伸び率は前月の+8.8%から減速(図表2参照)。

3. 政策金利を据え置き

一方、ロシア中央銀行は9月12日の理事会で、主要政策金利である資金供給のための1週間物入札レポ金利と資金吸収のための1週間物入札金利を▲1.0%ポイント引き下げ17.0%にすることを決定。引き下げは3会合連続。引き下げ幅は市場予想の▲2.0%を下回りました。

4. 25年成長率予想を+1.5%に下方修正

一方、ロシアのシルアノフ財務相は27日、2025年の国内総生産(GDP)の成長率について「少なくとも+1.5%以上」の見込みであると、プーチン大統領に政府会合で報告。政策金利の高止まりが経済活動の足枷となる中、ロシア政府による従来予想の+2.5%から下方修正。

ロシア経済は、202年のウクライナ侵攻により欧米から制裁を受けるものの、軍需が牽引してGDP成長率は23年が前年比+4.1%、24年は同+4.3%。先進7か国(G7)と比較して高い成長率を維持してきたものの、戦時下の疲弊が進んで、今年には減速する見通し。

ロシア中銀は高インフレ率対策で、昨年政策金利を史上最高の21%に引き上げ。今年6月に20%、7月には18%に引き下げたものの、高水準の金利が企業などの借り入れ、活動を阻害。戦争による労働力不足も相俟って、ロシア経済を圧迫。

令和7年9月27日 メキシコ中銀利下げ

おはようございます。メキシコの中銀が利下げしました。

1. CPI上昇率は加速

メキシコ国立地理情報研究所は9月9日に、メキシコの8月の消費者物価指数(CPI)が、前年同月比+3.57%になったと発表(図表1参照)。上昇率は前月の同+3.51%から加速。市場予想に一致。

2. 4-6月期GDPは減速

メキシコ統計局は8月2日に、4-6月期季節調整済み国内総生産(GDP)成長率は、前四半期比+0.6%になったとしました。速報値の+0.4%から小幅下方修正。2四半期連続のプラスは維持。猶、図表2は前年同期比速報値。

農畜産業などの第1次産業が▲2.4%と、下げ幅を拡大。製造業など第2次産業も+0.7%(速報値は+0.8%)に留まりました。金融サービス業など第3次産業は+0.8%(同+0.7%)と小幅上振れ。

3. 政策金利を引き下げ

メキシコ銀行(中央銀行)は9月25の金融政策決定会合で、政策金利を▲02.5%ポイント引き下げて7.5%にすることを決定(図表3参照)。利下げは10回連続。足下で通貨ペソが1ドル=18ペソ台中盤と、年前半の安値から+10%近い水準で安定。インフレ率が安定したとみて緩和サイクルを継続。

同行は同日の声明で、同行が「弱い成長力」と世界の変動する貿易政策を勘案して、今後の会合における更なる緩和の余地を残しました。水曜日のデータでは、コア・インフレ率は年率で9月までの半年で+4.26%であることを示唆。

令和7年9月25日 OECD世界経済見通し上方修正

おはようございます。OECDが世界経済見通しを上方修正しました。

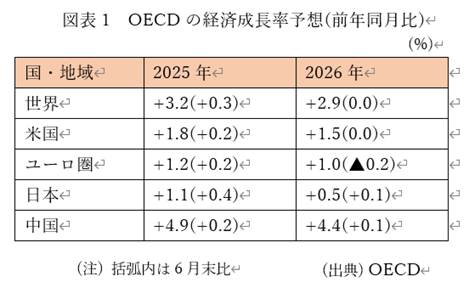

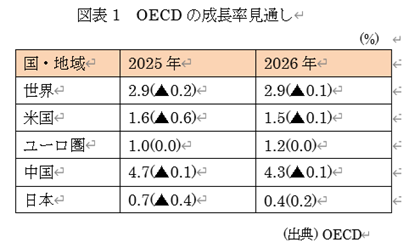

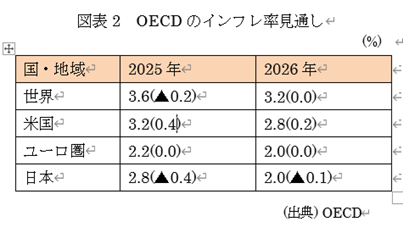

1. 25年の世界経済見通しを+0.3%上方修正

経済協力開発機構(OECD)は23日、2025年の世界経済見通しが+3.2%になるとしました。前回6月の予測から+0.3%ポイントの上方修正。米国のAI(人口知能)開発関連投資や中国の財政出動が寄与。米関税措置に対しては、発動前に貿易、生産で駆け込み需要があったものの、負の影響はまだ完全には表れていないとしました。

今後は、トランプ関税がリスク要因として残るとしています。米国お実効関税率は8月末時点で19.5%と、1933年以来の水準。政策の不確実性も高く、投資や貿易を弱まる効果が見込まれます。世界の成長率は24年+3.3%に対して、25年+3.2%、26年2.9%に鈍化すると予想。

2. 国・地域別見通し

25年の成長率予想を国・地域別に見ると、米国は+1.8%で+0.2%ポイントの上方修正。24年の+2.8%からは鈍化。高関税や移民の減少が要因。失業率上昇など、景気減速の兆しが既にあります。

ユーロ圏は+0.2%ポインとの+1.2%。足下の政策金利は+2%と、23-24年のピークから半減。利下げを継続したことにより、貿易摩擦の影響が幾分和らいでいます。

新興国経済も6月時点での想定以上の堅調さを維持。中国派+0.2%ポイントの上方修正で+4.9%と、24年の+5%からほぼ横這い。26年には米国の関税引き上げ前の輸出の駆け込み需要の反動や財政支出縮小で+4.4%に減速するとしました。

令和7年9月22日 アルゼンチン4-6月期GDP

おはようございます。アルゼンチンの4-6月期GDP成長率は、前年同月比でプラスを維持しました。

1. 8月CPI上昇率が鈍化

アルゼンチン統計局の9月10日発表によると、8月の消費者物価指数(CPI)は、前年同月比+33.6%(図表1参照)。前月の+36.6%から減速。市場予想の+33.6%にほぼ一致。

2. 政策金利を引き下げ

アルゼンチンの中央銀行は1月31日、インフレ率の低下を受けて、政策金利を▲3%引き下げて29%にすると発表。これは、ミレイ大統領の2023年12月の就任以来9回目の利下げ。これにより、借入コストは2020年10月以来最低の水準となりました。

2024年12月には、インフレ率は8カ月連続で低下して+117.8%となり、2023年7月以来の水準となり、11月の+166%から鈍化。

前月比上昇率は+2.7%と、3カ月連続で+3%を下回りました。利下げは、政府の2月1日開始の月次通貨低下率の▲2%から▲1%への圧縮と重なりました。

3. 4-6月期GDP

アルゼンチン統計局の9月10日発表によると、4-6月期のGDP成長率は前年同月比+6.3%。前期の+5.8%から加速。市場予想の+6.5%からは下振れ。

前年同月比では2022年4-6月期以来の高い成長率であり、農業部門(+4.8%、前期は+3.7%)が牽引。製造業が+6.9%(前期は+0.7%)、卸・小売りは+10.3%(同+2.5%)、輸送・通信は+1.4%(同+2%)、金融仲介は+26.7%(同+8.4%)など。好況事業は▲1.1%(同▲1%)。

同国では2023年12月に発足したミレイ政権下で、急進的な緊縮策を進めてきました。国内経済は一時大幅に冷え込んだものの、24年10-12月期には前年同期比でプラス成長に転じていました。

令和7年9月21日 ブラジル中銀金利据え置き

おはようございます。ブラジル中銀が政策金利を据え置きました。

1. 政策金利を据え置き

ブラジル中央銀行9月17日の金融政策委員会で、政策金利を15.00%に据え置くことを決定据え置きは市場予想通り。

同委員会は声明で、「外部環境は米国の経済政策の影響により深くジス性が高まっている。国内経済は活動の鈍化が予想通り進む一方、労働市場は堅調さを維持。インフレ率を目標に収束させるには、長期的な金融引き締め政策が必要ン」としました。

9月12日付中銀習字レポート「フォーカス」によると、2025年の拡大消費者物価指数(IPCA)上昇率読雄は4.83%で、中銀のインフレ目標値である+1.5〜4.5%を上回っています。

2. インフレ率が減速

一方、ブラジル地理統計院は9月10日に、8月の拡大消費者物価指数(IPCA-15)を発表。同月のIPCAは前年同月比+5.13%と、前月の同+5.23%から伸び率はわずかに減速(図表2参照)。市場予想の+5.1%とほぼ一致。5.33%とほぼ一致。

3. 4-6月期GDPは+2.2%に減速

他方、ブラジル地理統計院(IBGE)は9月2に、4-6月期の実質国内総生産(GDP)成長率が、前年同期比+2.2%であったと発表(図表3参照)。前期の同+2.9%から減速。高金利の影響により、投資の減速が目立っています。

18四半期連続のプラス成長となったものの、経済成長は減速傾向にあります。前期比は+0.4%。

農牧畜業が前年同期比+10.1%。主力のトウモロコシが+19.9%、大豆が+14.2%。気候に恵まれ、収穫量は過去最高水準に達しました。

他の分野では、国内経済の過半を占めるサービス業が+2%、製造業は+1.1%。設備投資を中心とする固定資本形成は同+4.11%と堅調。前期比では▲2.2%。

令和7年9月20日 インドネシア中銀利下げ

おはようございます。インドネシア中銀は利下げしました。

1. 8月CPI上昇率は減速

インドネシア中央統計局は9月1日に、8月の消費者物価指数(CPI)が、前年同月比+2.31%になったと発表(図表1参照)。前月の+2.37%から減速。

致。

2. 4政策金利を引下げ

一方、インドネシア中央銀行は9月17日の理事会で、政策金利であるBIレートを▲0.25%ポイント引き下げて4.75%にすることを決定。利下げは市場の予想外。利下げは昨年9月に金融緩和サイクルと開始して以来6回目。

同行総裁は、緩和サイクルでルピアの安定維持と成長支援の必要性のバランスを取らなければならなかったとしました。

3. 4-6期GDP加速

インドネシア中央統計局(BPS)は8月5日に、同国の4-6月期GDP成長率が、前年同期比+5.12%になったと発表。前期の同+4.87%から減速。市場予想の4.8%から上振れ。前期比では+4.04%。市場予想は+3.69%。

今回の結果は、個人消費の半分以上を占める個人消費の減速を見込んでいた市場予想に反するもの。最近の利下げや政府による景気刺激策、安定した食品価格に加えて、イスラム教のラマダン(断食月)明け大祭や休暇シーズン中の支出増加が国内需要を下支えした可能性があります。

個人消費は+4.97%、総固定資本形成は+6.99%。輸出は+10.67%と、米国の関税発動んを前に前倒し出荷が引き続き寄与。米国はインドネシアに対する関税率を当初の32%から19%に引下げ。

只、貿易戦争の激化や世界経済の減速により、今後は内需や貿易の勢いが鈍化するリスクもあります。対米輸出にかかる関税の引き上げは週内に発効予定。

令和7年9月16日 ブラジル・ボルソラノ前大統領有罪

おはようございます。ブラジル最高裁は11日、ボルソラノ大統領に対して有罪判決を下しました。

禁固27年3月の有罪判決

ブラジス最高裁は11日、2022年の大統領選後にクーデターを計画したとして有罪となったボルソラノ前大統領(70)に、金庫27年3月の刑を言い渡しました。

民主主義と攻撃した罪で有罪判決を受けるのは、ブラジル大統領経験者として初。

判事5人のうち4人が武装犯罪組織への参加、民主主義を暴力的に破壊しようとしたこと、クーデターを組織したこと、政府の財産や保護された文化財を損壊したこととの5つの罪で同氏に有罪判決を下しました。

2. 8月新築住宅価格

一方、中国の8月の主要70都市の住宅価格が発表されました。前年比で9年余りぶりの大幅な落ち込み。政府は一連の支援策を導入しているもの、不動産部門の実質的な回復を促すにはいったっていません。

国家統計局のデータに基づく計算では、新築住宅価格は前年同月比▲5.3%下落。下落幅は7月の▲4.9%から拡大。2015年5月以来の大きさ。

前月比では▲0.7%。下落幅は7月と同じ。14か月連続の下落。

不動産仲介を手掛ける中原地産のアナリスト、張氏は、住宅購入者の情や所得、信頼感が回復するには暫く時間がかかるため、不動産市場は依然として底入れの課程にあると指摘。「市場はより強力な政策を期待している」としました。

令和7年9月14日 中国8月CPI

おはようございます。中国の8月CPIは、前年同月比下落に転じました。

1. 8月CPIが下落

中国国家統計局が10日発表した8月消費者物価指数(CPI)は、前年同月比▲0.4%。市場予想は▲0.2%。7月は横這いでした。

食品価格は前年同月比▲4.3%。7月は▲1.6%。変動の激しい食品と燃料価格を除くコアインフレ率は同+0.9%と、7月の同+0.8%から加速。2年半ぶりの伸び率。

2. PPIはマイナス幅縮小

一方、中国の国家統計局の同日の発表によると、87月の生産者物価指数(PPI)は、前年同月比▲2.9%と、前月の▲3.6%からマイナス幅が縮小。市場予想に一致。

当局はこのところ、主要産業に対して過当競争の縮小を求めています。自動車産業では長年の価格競争が大手自動車メーカーの財務諸表に悪営業を及ぼしています。

同国では生産者物価のデフレが3年近く継続。消費者信頼感指数の低迷や米国の関税政策による不透明感の増大なども、製造業者の収益を圧迫。

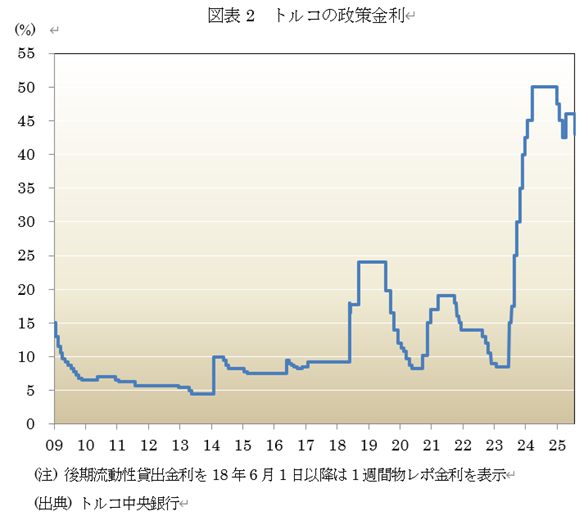

令和7年9月13日 トルコ中銀が利下げ

おはようございます。トルコ中銀が利下げしました。

1. 7月CPI上昇率鈍化

トルコ統計局が8月4日に発表した7月消費者物価指数(CPI)上昇率は、前年同月比+33.52%と、前月の+35.05%から減速。市場予想の+34.05%から下振れ。

2. 政策金利を引下げ

一方、トルコ中央銀行は8月1日の金融政策決定会合で、主要政策金利である1週間物レポ金利を▲2.5%ポイント引き下げ、40.5%にすることを決定(図表2参照)。利下げは市場の予想通り。利下げは市場の予想通り。只、利下げペースの減速を見込んでいた市場予想に反して、中銀は積極的な利下げ姿勢を維持。

カラハン総裁は総合インフレ率だけでなく、データの詳細な分析にも目を向ける必要があると指摘。需要主導による価格圧力は依然として出るれ傾向み一致しているとしました。

3. 4-6月期成長率+4.8%

他方、トルコ統計局が9月1日に発表した4-6月期GDP(国内総生産)は、前年同期比+4.8%と、前期の+2.3%(改定値)から加速。市場予想の+4.1%から上振れ。

景気拡大は予想を上回る家計消費+5.1%(前期は+1.6%)、投資の加速+8.8%(同+1.8%)、輸出の増加+1.7%(同+0.1%)、輸入+8.8%(同+2.7%)を反映。一方、政府支出は▲5.2%(同+1.9%)と急落。

生産面では、建設+10.9%(同+8.6%)、情報・通信+7.1%(+5.7%)、不動産+2.6%(同+2.0%)、製造業+6.1%(▲1.7%)など。

令和7年9月11日 アルゼンチン地方選で与党惨敗

おはようございます。アルゼンチンの地方選で与党が惨敗しました。

1. 7月CPI上昇率が鈍化

アルゼンチン統計局の8月13日発表によると、7月の消費者物価指数(CPI)は、前年同月比+36.6%(図表1参照)。前月の+39.4%から減速。

2. 政策金利を引き下げ

アルゼンチンの中央銀行は1月31日、インフレ率の低下を受けて、政策金利を▲3%引き下げて29%にすると発表。これは、ミレイ大統領の2023年12月の就任以来9回目の利下げ。これにより、借入コストは2020年10月以来最低の水準となりました。

2024年12月には、インフレ率は8カ月連続で低下して+117.8%となり、2023年7月以来の水準となり、11月の+166%から鈍化。

2. 政策金利を引き下げ

アルゼンチンの中央銀行は1月31日、インフレ率の低下を受けて、政策金利を▲3%引き下げて29%にすると発表。これは、ミレイ大統領の2023年12月の就任以来9回目の利下げ。これにより、借入コストは2020年10月以来最低の水準となりました。

2024年12月には、インフレ率は8カ月連続で低下して+117.8%となり、2023年7月以来の水準となり、11月の+166%から鈍化。

3. 地方選で与党が惨敗

7日に実施された同国のブエノスアイレス州議会選挙で、与党「自由の前進」は最大野党「正義党」に惨敗。10月の中間選挙を前に、与党の苦戦が一段と鮮明となり、金融市場ではミレイ改革の行方に対する懸念が広がり、混乱が生じています。

同政権は発足以来、財政健全化やインフレ抑制で成果を上げました。貧困率が低下し、景気も持ち直しの傾向。経済の立て直しは進展。只、

政権が主導する公的部門縮小は貧困層に打撃を与えるなど、正義党の支持基盤を刺激。更に、足下ではミレイ氏の妹カリーナ氏の汚職疑惑が噴出。政権党にとって逆風となる中、苦戦を強いられました。

ブエノスアイレス州は伝統的に正義党の牙城とされる土地ではありますが、最大の票田である同州での敗北は、今後の改革実現の障害となる可能性があります。政府と議会は対立の様相を強めており、民主主義国家において「破綻国」の立て直しが極めて困難であることを示唆しています。

令和7年9月10日 中国8月貿易統計

おはようございます。7月の中国貿易統計で、輸出は増加しました。

1. 8月輸出は減速

中国税関総署が8日発表した8月の貿易統計によると、ドル建て輸出は前年同月比+4.4%と、前月の+7.2%から減速。市場予想の+5.0%から下振れ。輸入は+1.3%と、前月の+4.1%から減速。市場予想の+4.1%から下振れ。

米国との関税を巡る休戦による一時的な押し上げ効果が薄れました。只、米国以外からの需要は安心材料となりました。

エコにミスと・インテリジェンス・ユニットのシニアエコノミストのティエンチェン氏は「数字は依然としてまずまずで、輸出の底堅さは我々の予想より確実に長く続いて」としました。

2. 米中は一時休戦状態

米中両国は8月11日、関税を巡る休戦を更に90日間延長することで合意。米国が中国製品に課す関税率は30%、中国が米国に課す関税は10%で維持。只、両国は現在の九千機関後の道筋を描くのに苦労している模様。

ユーラシア・グループの中国担当ディレクター、ダン・ワン氏は「輸出は今のところ順調に持ちこたえている」としました。

令和7年9月8日 文京区に中国人が移住

おはようございます。文京区に中国人が多数移住しています。

1. 文京区で外国籍の子供が増加

東京文京区では、「3S1K」と呼ばれる小学校をはじめとして、外国籍の小学生が増加しています。これらの地区は中学受験をする子供の割合が高いことで知られています。中でも目立つのが中国籍の子供。

文京区では中国からの移住者が増加しており、「インターネットで教育の雰囲気が良いと聞いて、子供のために引っ越しました」といった中国人の両親が増加。「3S1K」と呼ばれる区立小学校では、このようなケースが増加。千駄木、窪町、お茶の水などで増加。

2. 晴海フラッグに中国人集結

一方、東京都の一大プロジェクトとして、東京2020オリンピック選手村を改修して売り出されたマンション群「晴美フラッグ」。2024年1月に入居が開始されました。一帯には中国人が多く集まり近隣との間で軋轢が生じています。

付近では違法の民泊が横行。それを阻止しようとする地元住民が「禁止」の張り紙を張るなどの事態になっています。

違法民泊の運営は、中国人が行っている模様。並び立つマンションの玄関には高級車が止まり、中国人が荷物を積んだり卸したりする様子が見られます。

完全に中国人のコミュニティを形成。周辺との摩擦が高まっており、池袋などでも、同様のケースが見られます。

令和7年9月8日 米8月雇用統計

おはようございます。米国の8月の雇用統計で、雇用者数が+13.9万人増加しました。

1. 雇用者数は市場予想下回る

米労働省が8月の雇用統計を5日に発表し、非農業部門の雇用者数増加は前月比+2.2万人。市場予想の+7.5万人にから下振れ。失業率は4.3%と、前月の4.2%から上昇して、約4年振りの高水準。雇用の減速が鮮明となり、米連邦準備理事会(FRB)による月内の利下げはほぼ確実とみられます。

又、6月の公用車数は▲1.3万人と、当初の+1.4万人から下方収支絵され、2020年12月以来の減少。

7月分は+7.3万人から+7.9万人に上方修正されました。

2. FRBは9月に利下げへ

一方、FRBのパウエル議長は22日の「ジャクソンホール会議」での講演で、雇用への「下振れリスクの高まり」に言及。9月の公開市場委員会(FOMC)で利下げに着手する可能性に言及。

8月の効用統計で、非農業部門雇用者数の伸びが大幅に鈍化し、失業率も上昇。この結果を受けて、次回FOMCでの利下げはほぼ確実とみられます。

令和7年9月6日 ブラジル4-6月期GDP

おはようございます。ブラジル4-6月期GDP成長率は鈍化しました。

1. 政策金利を引き上げ

ブラジル中央銀行6月18日の金融政策委員会で、政策金利を+0.25%ポイント引き上げて、15.00%にすることを決定。決定は全会一致。利上げは7会合連続で、金利は2006年7月以来の高水準に達しました。

市場予想は概ね金利据え置きでした。他方、金利先物では据え置きと利上げの確率はほぼ語五分五別でした。

中銀は声明で、現在の金利を維持する方針を示唆。「委員会は利上げサイクルの中断を見込んでおり、その累積的な影響を検証して、現在の金利水準が非常に長期にわたって安定すると仮定した場合、インフレ率が目標に収束するのに十分かどうかを評価する」としました。

2. インフレ率が減速

一方、ブラジル地理統計院は8月12日に、7月の拡大消費者物価指数(IPCA-15)を発表。同月のIPCAは前年同月比+5.23%と、前月の同+5.35%から伸び率はわずかに減速(図表2参照)。市場予想の+5.33%とほぼ一致。

3. 4-6月期GDPは+2.2%に減速

他方、ブラジル地理統計院(IBGE)は9月2に、4-6月期の実質国内総生産(GDP)成長率が、前年同期比+2.2%であったと発表(図表3参照)。前期の同+2.9%から減速。高金利の影響により、投資の減速が目立っています。

18四半期連続のプラス成長となったものの、経済成長は減速傾向にあります。前期比は+0.4%。

農牧畜業が前年同期比+10.1%。主力のトウモロコシが+19.9%、大豆が+14.2%。気候に恵まれ、収穫量は過去最高水準に達しました。

他の分野では、国内経済の過半を占めるサービス業が+2%、製造業は+1.1%。設備投資を中心とする固定資本形成は同+4.11%と堅調。前期比では▲2.2%。

令和7年9月3日 トルコ4-6月期GDP加速

おはようございます。トルコ4-6月期GDPは加速しました。

1. 7月CPI上昇率鈍化

トルコ統計局が8月4日に発表した7月消費者物価指数(CPI)上昇率は、前年同月比+33.52%と、前月の+35.05%から減速。市場予想の+34.05%から下振れ。

2. 政策金利を引下げ

一方、トルコ中央銀行は7月24日の金融政策決定会合で、主要政策金利である1週間物レポ金利を▲3.0%ポイント引き下げ、43.0%にすることを決定(図表2参照)。利下げは市場の予想通り。利下げは市場の予想通り。利下げ幅は、市場予想の▲2.5%を上回りました。

地政学的リスクによりリラが急落した、4月における+3.5%の大幅利上げをほぼ帳消しとしました。

同行は又、基調となるインフレ率の鈍化傾向は変わらないとしました。只、借入コストの高さは、需要へのディスインフレ効果となっているとしました。

同行は更に、景気の不透明感の高まり、世界貿易における保護主義の高まりは成長へのダウンサイドリスクとなっており、借入コストの低下に繋がっているとしました。

3. 4-6月期成長率+4.8%

他方、トルコ統計局が9月1日に発表した4-6月期GDP(国内総生産)は、前年同期比+4.8%と、前期の+2.3%(改定値)から加速。市場予想の+4.1%から上振れ。

景気拡大は予想を上回る家計消費+5.1%(前期は+1.6%)、投資の加速+8.8%(同+1.8%)、輸出の増加+1.7%(同+0.1%)、輸入+8.8%(同+2.7%)を反映。一方、政府支出は▲5.2%(同+1.9%)と急落。

生産面では、建設+10.9%(同+8.6%)、情報・通信+7.1%(+5.7%)、不動産+2.6%(同+2.0%)、製造業+6.1%(▲1.7%)など。

令和7年9月2日 中国8月PMI

おはようございます。8月の中国製造業購買担当者指数(PMI)は、前月から上昇しました。

1. 8月製造業PMIは前月から上昇

中国国家統計局が31日発表した8月の製造業購買担当者指数(PMI)49.4と、前月の49.3からわずかに上昇。市場予想は49.5。景気の拡大の分かれ目となる50を引き続き割り込みました。

同国経済は、米関税措置を受けた輸出の先細り、不動産セクターの低迷、雇用不安の高まり、地方政府の巨額債務、以上気象といった問題に直面。エコノミストは、約+5%という野心的な今年の成長目標が、このような圧力で達成できない恐れがあると指摘。

2. 非製造業PMIは上昇

一方、同日に発表した8月のサービス業と建設業を含む非製製造業PMIは50.3と、前月より50.1から上昇。市場予想は50.2。

保銀投資のチーフエコノミスト、張智威氏は、同国経済の勢いは内需の持続的な弱さと不動産市場の冷え込みによって、第3四半期に鈍化したと指摘。「年内のマクロ見通しは、輸出がどれだけ好調を維持できるか、それと財政政策による支援が第4四半期に拡大するかどうかに左右される」としました。

令和7年9月1日 インド4-6月期成長率

おはようございます。イインド4-6月期GDP成長率は、加速しました。

1. 消費者物価指数上昇率が減速

まず、消費者物価指数(CPI)を見ましょう。インド統計局が8月12日発表した7月の消費者物価指数(CPI)は、前年同月比+1.55%(図表1参照)。前月の+2.1%から減速。市場予想の+1.76%から下振れ。

2. 4-6月期成長率+7.8%に加速

続いて、インド統計局が29日に発表した4-6月期成長率は、前年同期比+7.8%(図表2参照)。前期の同+7.4%から伸び率が加速。5四半期ぶりの高さ。市場予想の+6.7%から上振れ。只、エコノミストからは、米国による追加関税の引き上げがインド経済を圧迫することになるとの懸念が出ています。

同国のGDPの57程度を占める個人消費は25年4-6月期には+7.0%と、前期の同+6%から加速。前期▲1.8%であった政府消費支出は+7.4%、資本支出も+7.8%。只、4月以降の米関税引き上げによる不透明感で、民間企業に投資を控える動きの出ている模様。製造は+7.7%、建設は+7.6%の伸び。

3. 政策金利を維持

他方、インド準備銀行(中央銀行)は8月4-6日開催の金融政策決定会合で、政策金利のレポレートを5.5%に据え置くことを決定。金融姿勢は「中立」を維持。据え置きは2025年で初めてで、直前の6月会合では、市場予想を上回る▲0.5%ポイントの大幅利下げを実施。

中銀は声明で、6月のCPI上昇率が、前年同月比+2.1%と、77箇月振りの低水準を記録したことを指摘。食品価格の下落が全体の物価を押し下げたものの、コアインフレ率は+4%前後で推移。2025年度第4四半期以降は再び+4%超に上昇する見通しとしました。

令和7年8月31日 フィリピン中銀利下げ

おはようございます。フィリピン中銀は利下げしました。

1. 7月CPIが減速

フィリピンの国家統計調整委員会(NSCB)は8月5日に、7月の消費者物価指数(CPI)上昇率が前年同月比+0.9%になったと発表(図表1参照)。伸び率は前月の+1.4%から減速。

2. 政策金利を引き下げ

一方、フィリピン中央銀行は8月28日の金融政策決定会合で、主要政策金利である翌日物借入金利を▲0.25%ポイント引き下げて、5.00%にすると決定(図表2参照、上限を表示)。引き下げは市場の予想通り。利下げは3会合連続。

レモロナ中銀総裁は今月、利下げが2026年迄続く可能性を示唆。政策当局は世界的な貿易摩擦への備えとして、経済の下支えを図っています。

3. 4-6月GDPは伸び率加速

一方、フィリピンの国家統計調整委員会(NSCB)は8月7日に、4-6月期の実質国内総生産(GDP)成長率が、前年同期比で+5.5%の伸びになったと発表(図表3参照)。市場予想の+5.4%から上ぶれ。前期の同+5.4%から加速。

東南アジアの中でも比較的高い成長率を維持した背景には、インフレの鈍化と雇用の安定があります。昨年から始まった一連の利下げ、景気拡大を後押し。中銀のレモロナ総裁は、今後、数課月以内に追加の金融緩和を行う可能性があるとの考えを示唆。

令和7年8月28日 中国7月貿易統計

おはようございます。7月の中国貿易統計で、輸出は増加しました。

1. 7月輸出は増加

中国税関総署が7日発表した7月の貿易統計によると、ドル建て輸出は前年同月比+7.2%と、前月の+5.8%から加速。市場予想の+5.4%から上振れ。今月12日に迫る米関税の一時停止期限を控えて、輸出業者が出荷を急ぎました。特に東南アジアへの輸出が増加。

輸入は+4.1%と、6月の+1.1%から加速。市場予想の▲1.0%から上振れ。政策当局が家計主出増加促進に向けて取り組みを強化。国内需要が改善していることを示唆。

2. 貿易黒字は減少

一方、貿易黒字額は982億4000万ドル。6月の1147億7000万ドルから縮小。

エコノミスト・インテリジェンス・ユニットのシニア・エコノミスト、シー・タンチェン氏は、「貿易データは、米中貿易において東南アジア市場がこれまで以上に重要な役割を果たしている今年示唆している」と指摘。

令和7年8月27日 中国7月新築住宅価格

おはようございます。中国7月新築住宅価格は前月比で66の都市で下落しました。

1. 4-6月期GDP

中国国家統計局が5月15日発表した4-6月期実質GDPは+5.2%。市場予想の+5.1%から上振れ。前期の+5.4%から伸び率は鈍化。同統計局によると、1-6月期は前年同期比+5.3%。

同国は米国との貿易戦争が強まっているものの、米国以外への市場への多角化が奏功。

2. 7月新築住宅価格

一方、中国の7月の主要70都市の住宅価格が発表されました。新築・中古住宅ともの9割以上の都市で下落。国家統計局によると、7月の新築住宅価格は、前月比66都市で下落。50都市以上で下落するのは、昨年の8月以来12か月連続。

更に、中古受託価格も北京市、上海市、雲南省の昆明を除く67都市で下落。

低迷する不動産市場を梃入れするため、中国政府は不動産の「買い替え政策」を進め、買い替えに補助金を出したり、手数料を割引いたりしています。

令和7年8月26日 中7月鉱工業生産

おはようございます。中国7月鉱工業生産は減速しました。

1. 鉱工業生産は減速

中国国家統計局が15日発表した7月の鉱工業生産は、前年同月比+5.7%と、全月の+6.8%から伸び率が減速。市場予想の+5.9%から下振れ。

2. 7月小売売上高は減速

中国の国家統計局が同日に発表した統計によると、7月の小売売上高は前年同期比+3.7%と、前月の+4.8%から伸び率が減速。市場予想の4.6%から下ぶれ。

3. 1-7月固定資産投は伸び率減速

他方、国家統計局による同日発表の1-7月期の固定資産投資は、前年同期比+1.6%。伸び率は1-6月期の+2.8%から減速。

鉱工業生産の伸び率は2024年11月以来の低水準。小売売上高も24年12月以来の低い伸び率。

米中貿易摩擦が一時休戦となっているものの、行内需要の低迷やデフレ圧力、過当競争が企業収益を圧迫。

記録的な猛暑や洪水などの以上企業も、工場の生産や事業への支障となっており、経済に悪影響を及ぼしています。

令和7年8月24日 メキシコ4-6月期GDP確報値

おはようございます。メキシコの4-6月期GDPは減速しました。

1. CPI上昇率は減速

メキシコ国立地理情報研究所は7月9日に、メキシコの6月の消費者物価指数(CPI)が、前年同月比+4.32%になったと発表(図表1参照)。上昇率は前月の同+4.42%から減速。市場予想の+4.31%とほぼ一致。